In der kommenden Handelswoche steht der Blick der Investoren gespannt auf die Veröffentlichung wichtiger volkswirtschaftlicher Daten sowie die Sitzung der US-Notenbank im Fokus. Während die vergangene Woche von den Quartalsergebnissen der Unternehmen geprägt war, dürfte sich das Interesse nun verstärkt auf die makroökonomische Agenda verlagern.

Besonders im Fokus liegt die Pressekonferenz der Federal Reserve Bank, auf der Anleger gespannt auf die Kommentare von Fed-Präsident Powell warten. Obwohl keine unmittelbaren Zinsänderungen erwartet werden, wird genau auf die Tonalität seiner Aussagen geachtet. Angesichts der jüngsten enttäuschenden Inflationsdaten in den USA und der Diskussionen über mögliche Zinssenkungen besteht ein erhöhter Informationsbedarf bezüglich des geldpolitischen Kurses der US-Währungshüter.

Auch die Veröffentlichung der Preisdaten im Euroraum wird aufmerksam verfolgt werden. Nach einem seit anderthalb Jahren anhaltenden Rückgang der Inflationsrate wird erwartet, dass diese nun zum Stocken kommt. Die Rate im April dürfte voraussichtlich bei 2,4% (J/J) verharren, während die Kerninflation leicht zurückgehen könnte. Dennoch deuten steigende Lohnkosten auf ein mögliches Ende des Abwärtstrends hin.

Ein weiterer Fokus liegt auf dem Arbeitsmarktbericht in den USA, der voraussichtlich eine Fortsetzung des starken Stellenaufbaus zeigen wird. Dies könnte die Fed davon abhalten, die Zinsen vor Jahresende zu senken. Erste Indikationen hierfür werden bereits am Mittwoch mit den ADP-Daten erwartet. Ebenfalls von Interesse sind die ISM-Einkaufsmanagerindizes, wobei der Index für das verarbeitende Gewerbe voraussichtlich unter die Expansionsschwelle fallen könnte, während der Index für Dienstleistungen knapp darüber bleibt. Zudem wird das Verbrauchervertrauen (Conference Board) sowie Daten zu Auftragseingängen und Handelsbilanz mit Spannung erwartet.

In China stehen die Einkaufsmanagerindizes sowohl in der offiziellen Erhebung als auch von Caixin im Fokus, wobei eine allgemeine leichte Abschwächung erwartet wird.

Die kommende Woche markiert zudem einen neuen Höhepunkt der Gewinnberichtssaison, sowohl in den USA als auch in Europa. Etwa ein weiteres Drittel der S&P 500-Unternehmen wird ihre Quartalsergebnisse vorlegen, während auch in Europa die Berichtsperiode deutlich an Fahrt aufnehmen wird. Aufgrund des internationalen Tags der Arbeit am Mittwoch sowie weiterer nationaler Feiertage dürfte der Handel jedoch insgesamt etwas eingeschränkt sein.

Rückblick auf die Vorwoche – 17. KW 2024

Die vergangene Handelswoche bot den Aktienmärkten einen nervösen Erholungsversuch nach drei aufeinanderfolgenden Wochen mit Verlusten. Die Bewegungen waren jedoch von erheblichen Kursschwankungen geprägt. In Europa erhielten die Aktienmärkte Rückenwind von einer weiterhin anhaltenden Erholung der Frühindikatoren. Besonders positiv war der Anstieg des Einkaufsmanagerindex für Dienstleistungen im Euroraum, der überraschend von 51,5 auf 52,9 zulegte. Auch der deutsche Ifo-Index verzeichnete mit 89,4 einen Anstieg auf ein Ein-Jahreshoch im Vergleich zu 87,9.

Die Quartalsergebnisse auf dem Aktienmarkt zeigten ein gemischtes Bild. Während einige Unternehmen wie Alphabet und Microsoft mit überzeugenden Zahlen glänzten und die Anleger anzogen, verzeichnete die Meta-Aktie nach ihren Quartalszahlen einen deutlichen Kursverlust. Auch im DAX gab es unterschiedliche Reaktionen auf die Quartalsberichte, wobei Unternehmen wie Deutsche Bank, Munich Re und SAP positiv aufgenommen wurden, während andere wie Continental, Deutsche Börse und Symrise Kursverluste verzeichneten. In Europa wurden Quartalszahlen von Unternehmen wie L’Oréal, LVMH, Novartis und Unilever positiv bewertet, während andere wie Adyen und Kering Kursrückgänge verzeichneten.

Die Renditen von Staatsanleihen gerieten erneut unter Druck. Die Rendite der zehnjährigen Bundesanleihe stieg auf 2,6%, während die entsprechende Rendite in den USA mit 4,7% ein Jahreshoch erreichte. Obwohl das Wirtschaftswachstum in den USA im ersten Quartal mit 1,6% gegenüber dem Vorquartal etwas schwächer als erwartet ausfiel, übertraf die Kerninflation mit 3,7% die Markterwartungen von 3,4%. Dies führte dazu, dass die Fed-Funds-Futures nur noch Leitzinssenkungen von insgesamt 0,35 Prozentpunkten für 2024 einpreisen – ein deutlicher Rückgang gegenüber den Erwartungen zu Jahresbeginn.

Auf den Rohstoffmärkten war der Goldpreis unter Druck, da es zu keiner weiteren Eskalation im Nahen Osten kam, während der Ölpreis seitwärts tendierte. Hingegen erreichte der Eisenerzpreis ein 7-Monatshoch und der Kupferpreis stieg erstmals seit zwei Jahren über 10.000 USD je Tonne. Auf den Devisenmärkten stand der japanische Yen im Mittelpunkt, da er gegenüber dem US-Dollar erstmals seit 34 Jahren über 155 Yen notierte. Die Entscheidung der japanischen Notenbank, ihren Leitzins unverändert zu lassen, trug zu dieser Entwicklung bei. Der Euro wertete gegenüber dem US-Dollar leicht auf.

Ausblick auf die kommende Woche – 18.KW 2024

In der kommenden Woche vom 29. April bis 03. Mai 2024 stehen zahlreiche bedeutende Unternehmensberichte an. Die umfassende Earnings Whispers-Übersicht bietet wie gewohnt einen detaillierten Einblick.

Die kommende Handelswoche verspricht eine Fülle an Ereignissen, die Investoren aufmerksam verfolgen werden.

Montag, den 29. April,

stehen die Quartalszahlen einiger bedeutender Unternehmen aus Europa und den USA im Mittelpunkt. Besonderes Augenmerk liegt dabei auf den Berichten von BBVA, Philips, Porsche AG und Morphosys. Gleichzeitig werden auch wichtige Konjunkturdaten aus Deutschland und der Eurozone erwartet, die potenziell neue Impulse für die Märkte liefern könnten.

Dienstag, 30. April,

bringt eine regelrechte Flut von Quartalszahlen weltweit, insbesondere aus den Bereichen Technologie, Finanzen und Industrie. Große Aufmerksamkeit gilt den Ergebnissen von Unternehmen wie Logitech, HSBC, Lufthansa, Mercedes-Benz, Amazon und Citigroup. Parallel dazu stehen bedeutende Konjunkturdaten aus Europa und Asien auf dem Programm, die Einblicke in die globale Wirtschaftslage bieten könnten.

1. Mai,

traditionell ein Feiertag in vielen Ländern, führt zu geschlossenen Börsen in weiten Teilen Europas und Asiens. Dennoch bleiben die USA aktiv, mit wichtigen Unternehmenszahlen und wirtschaftlichen Updates, darunter die Ergebnisse von Marriott International und Ebay sowie der mit Spannung erwartete Zinsentscheid der US-Notenbank, der potenziell erheblichen Einfluss auf die globalen Finanzmärkte haben könnte.

Donnerstag, 2. Mai,

verspricht eine Vielzahl von Quartalsergebnissen internationaler Unternehmen, darunter Größen wie Apple und Shell. Zudem stehen mehrere Hauptversammlungen an, die ebenfalls die Aufmerksamkeit der Anleger auf sich ziehen dürften.

Freitag, 3. Mai,

bleibt die Aufmerksamkeit weiterhin hoch, mit wichtigen Quartalsberichten und Hauptversammlungen bedeutender Unternehmen sowie wesentlichen Konjunkturdaten und Zentralbankentscheidungen, die die Richtung der Märkte beeinflussen könnten.

JETZT KOSTENFREI!

Entdecken Sie das Potenzial Ihrer Wunschaktie!

Jetzt exklusiv auf unserem Finanzportal: Lassen Sie unsere Experten Ihre Wunschaktie analysieren – kostenfrei für Sie!

✔ Charttechnische Auswertung: Erkennen Sie die besten Einstiegs- und Ausstiegspunkte.

✔ Fundamentalanalyse: Verstehen Sie die wahren Stärken und Risiken des Unternehmens.

✔ KI-gestützte Handelsszenarien: Seien Sie für jede Marktlage bestens vorbereitet.

Ihre Meinung zählt! Nutzen Sie diese einmalige Chance und reichen Sie Ihre Wunschaktie kostenfrei ein. Ihre Analyse wird schon bald auf unserem Portal veröffentlicht!

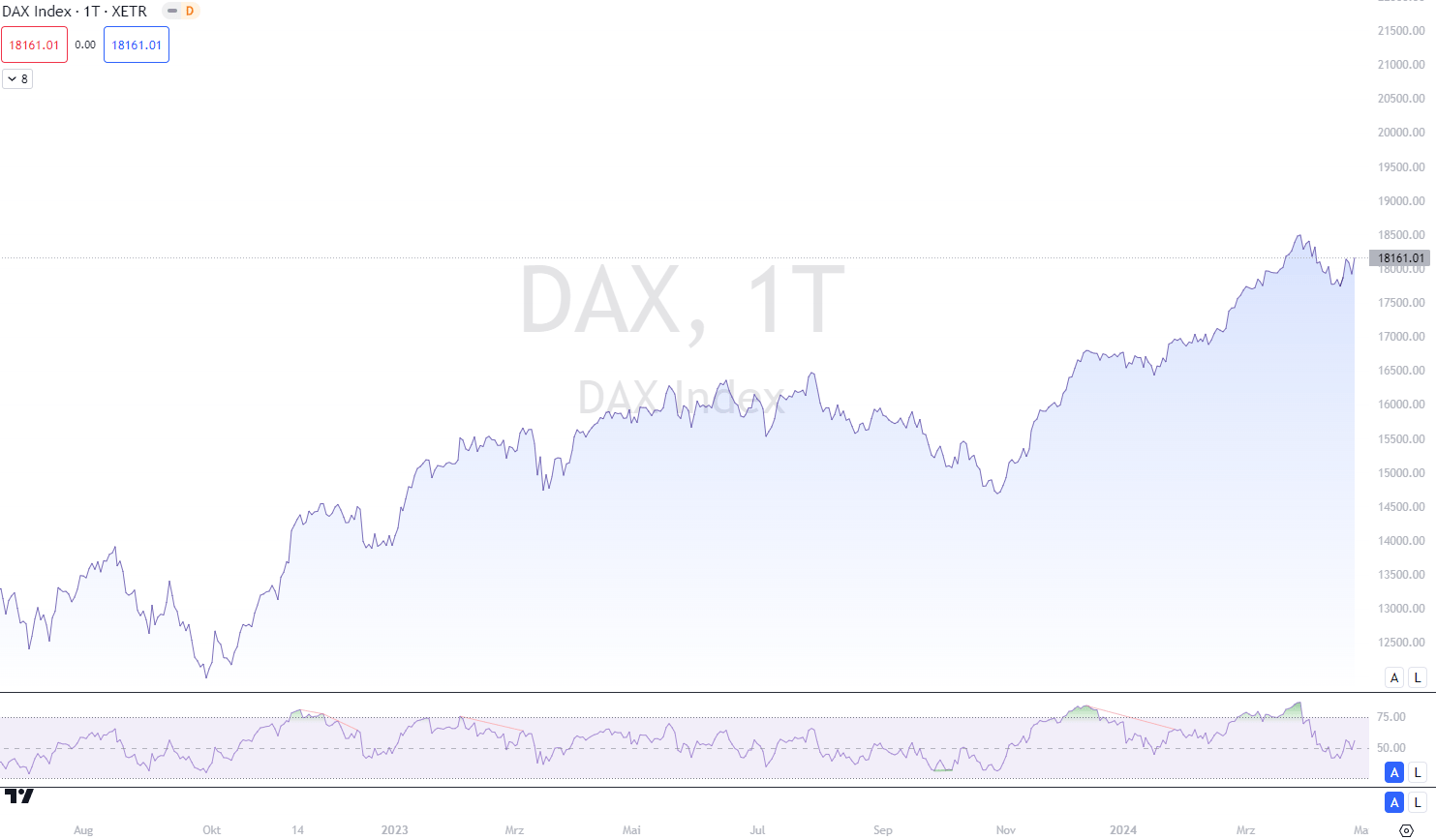

Chart-technische Betrachtung (DAX):

DAX-Ausblick: Erholung nach Verlustwochen, doch Unruhe am Horizont

In der vergangenen Handelswoche konnte der DAX vorläufig seinen Abwärtstrend stoppen, wobei er nach drei aufeinanderfolgenden Verlustwochen wieder einen Gewinn verzeichnete. Dieser Gewinn konnte die Verluste der beiden vorangegangenen Handelswochen ausgleichen. Ein Blick auf den Chart zeigt, dass sich der Rückgang gegen Ende der Woche in der Nähe der EMA 21 stabilisieren konnte, und der Schlußkurs am Freitag bei18161 Punkten lag

In den ersten beiden Handelstagen konnte sich der DAX allmählich nach oben bewegen, ohne größere Verluste zu verzeichnen. Diese Aufwärtsdynamik endete jedoch am Mittwochmorgen, gefolgt von einem moderaten Rückgang. Am Donnerstag setzte dann eine dynamische Abwärtsbewegung ein, bevor die Bullen am Nachmittag des gleichen Tages eine Umkehr einleiteten. Obwohl das Wochentief, das am Montag erreicht wurde, nicht ganz erreicht wurde, konnte eine Erholungsbewegung beobachtet werden. Am Freitag setzte sich dieser Aufwärtstrend zunächst moderat fort, bevor er am Nachmittag dynamischer wurde. Die Woche endete mit dem DAX bei 18.161 Punkten.

Das Wochenhoch lag knapp über dem Niveau der Vorwoche, während das Wochentief ebenfalls über dem Niveau der Vorwoche lag. Nach drei Verlustwochen konnte in der vergangenen Handelswoche wieder ein Gewinn verzeichnet werden, der die vorherigen Verluste ausglich. Die Handelsspanne war deutlich geringer als in der Woche zuvor und lag knapp unter dem Jahresdurchschnitt.

Trotz der Erholung bleibt die Unruhe an den Märkten bestehen, insbesondere angesichts der Kursausschläge am US-Staatsanleihenmarkt. Der Anstieg der Renditen der zehnjährigen Staatsanleihen auf 4,74 Prozent, der höchste Stand seit November letzten Jahres, deutet auf schwindende Zinsfantasien in den USA hin. Dies könnte Auswirkungen auf die Aktienmärkte haben, da höhere Anleiherenditen Aktien weniger attraktiv machen und zu einem Ausverkauf führen könnten. Die Märkte stehen somit vor herausfordernden Zeiten, während Investoren gespannt auf weitere Entwicklungen und potenzielle Signale der Fed achten.

Weitere Informationen:

https://www.boerse.de/

https://www.finanznachrichten.de/

https://www.wallstreetjournal.de/

DISCLAIMER

Bitte beachten Sie, dass die hier bereitgestellten Informationen und Analysen lediglich zu Informationszwecken dienen und keinesfalls als Anlageberatung, Kauf- oder Verkaufsempfehlungen zu verstehen sind. Diese Übersicht stellt keine Aufforderung zum Handeln dar. Jede Investitionsentscheidung sollte auf einer umfassenden persönlichen Analyse basieren und individuelle Risikofaktoren berücksichtigen. Es wird empfohlen, professionelle Beratung einzuholen, bevor Sie finanzielle Entscheidungen treffen. Die hier präsentierten Daten und Meinungen spiegeln ausschließlich den aktuellen Wissensstand und die persönliche Einschätzung zum Zeitpunkt der Erstellung wider. Finanzmärkte sind dynamisch und Investitionen bergen Risiken, die sorgfältig geprüft werden sollten.

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.