| Freenet Aktie ISIN : DE000A0Z2ZZ5 Börse : XETRA Sektor : Telekommunikation |

Die Freenet AG hat sich trotz rückläufiger Umsätze und schwankender Erträge bemerkenswert angepasst. Der Umsatz sank von 3.507 Millionen EUR im Jahr 2017 auf 2.556 Millionen EUR im Jahr 2021 und stabilisierte sich 2023 auf etwa 2.627 Millionen EUR. Das Ergebnis vor Steuern (EBT) stieg 2020 auf 588 Millionen EUR und lag danach zwischen 114 und 323 Millionen EUR. Der Jahresüberschuss erreichte 2020 einen Höhepunkt von 566 Millionen EUR und fiel dann auf 79 Millionen EUR im Jahr 2022, bevor er 2023 auf 155 Millionen EUR anstieg. Die Dividende fiel 2019 auf 0,04 EUR pro Aktie, erholte sich aber auf 1,77 EUR im Jahr 2023.

Die Bilanzsumme sank von 4.314 Millionen EUR im Jahr 2017 auf 3.415 Millionen EUR im Jahr 2023. Das Anlagevermögen reduzierte sich, während die Gesamtverbindlichkeiten von 2.851 Millionen EUR auf 1.978 Millionen EUR fielen, was die Eigenkapitalquote auf 42,19 % erhöhte. Die Gewinnentwicklung je Aktie war volatil, mit einem Höhepunkt von 4,52 EUR im Jahr 2020 und einem Rückgang auf 1,30 EUR im Jahr 2023. Die Dividende je Aktie zeigte seit 2021 eine stabile Tendenz. Die Marktkapitalisierung bewegte sich von einem Tiefpunkt von 2.151 Millionen EUR im Jahr 2020 bis zu 3.013 Millionen EUR im Jahr 2023.

Der Kurs der Freenet-Aktie liegt aktuell etwa 7,32 % über der 200-Tage-SMA, unterstützt durch positive Signale der EMAs (8, 21, 34 und 55), die ebenfalls über der 200-Tage-SMA liegen. Zusammenziehende Bollinger Bänder deuten auf bevorstehende Volatilität hin, und der RSI von 56,76 % signalisiert eine leicht überkaufte Marktsituation. Der Tageschart zeigt höhere Hochs und Tiefs, gestützt durch eine aufsteigende langfristige Trendlinie.

Trader können Long-Einstiege über der 34er EMA mit einem Stopp unter der 55er EMA suchen. Vorsichtige Short-Einstiege unter der 34er EMA sollten mit einem Drittel der Gesamtposition und einem Stopp über der 8er EMA erfolgen. Langfristig bleiben die Aussichten für die Freenet-Aktie positiv, trotz möglicher kurzfristiger Schwankungen.

Fundamentale Analyse

Umsatzentwicklung und Ertragslage

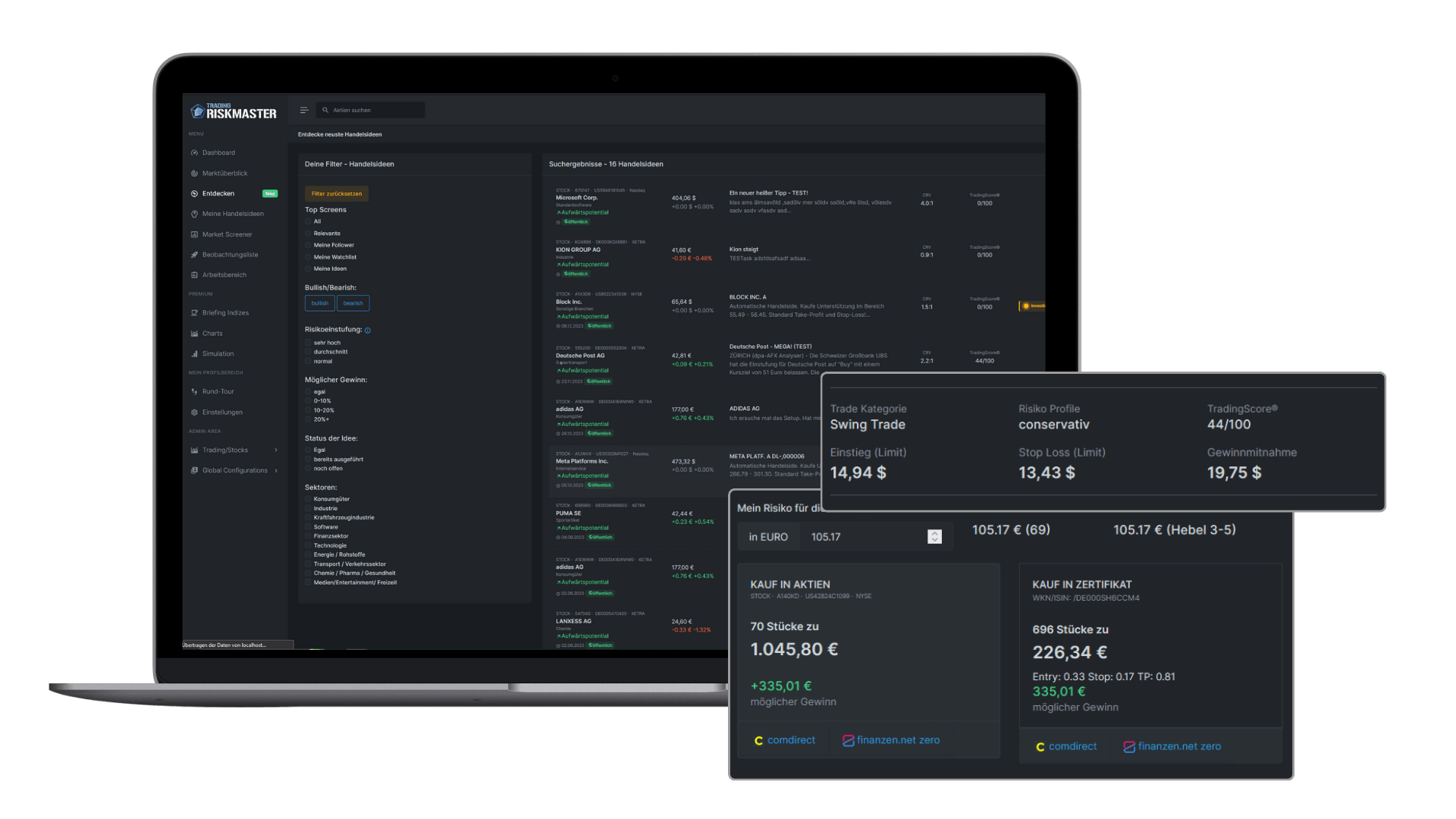

JETZT KOSTENFREI!

Entdecken Sie das Potenzial Ihrer Wunschaktie!

Jetzt exklusiv auf unserem Finanzportal: Lassen Sie unsere Experten Ihre Wunschaktie analysieren – kostenfrei für Sie!

✔ Charttechnische Auswertung: Erkennen Sie die besten Einstiegs- und Ausstiegspunkte.

✔ Fundamentalanalyse: Verstehen Sie die wahren Stärken und Risiken des Unternehmens.

✔ KI-gestützte Handelsszenarien: Seien Sie für jede Marktlage bestens vorbereitet.

Ihre Meinung zählt! Nutzen Sie diese einmalige Chance und reichen Sie Ihre Wunschaktie kostenfrei ein. Ihre Analyse wird schon bald auf unserem Portal veröffentlicht!

Die Umsatzentwicklung der Freenet AG zeigt in den letzten Jahren eine rückläufige Tendenz. Von 2017 bis 2021 sank der Umsatz von 3.507 Millionen EUR auf 2.556 Millionen EUR. Stabilisiert hat sich dieser Wert jedoch seit 2021 bei etwa 2.557 Millionen EUR im Jahr 2022 und 2.627 Millionen EUR im Jahr 2023. Trotz dieser Herausforderungen bleibt Freenet ertragsstark, wie das Ergebnis vor Steuern (EBT) verdeutlicht. Hier fällt besonders das Geschäftsjahr 2020 auf, in dem das EBT auf 588 Millionen EUR anstieg, während es in den Jahren zuvor und danach in einem Bereich von 114 bis 323 Millionen EUR lag.

Jahresüberschuss und Dividendenausschüttung

Der Jahresüberschuss zeigt ebenfalls Volatilität, mit einem außergewöhnlichen Anstieg auf 566 Millionen EUR im Jahr 2020. In den Jahren 2021 und 2022 fiel dieser jedoch wieder deutlich auf 198 Millionen EUR bzw. 79 Millionen EUR ab, um dann 2023 erneut auf 155 Millionen EUR anzusteigen. Die Dividendenausschüttung spiegelt diese Schwankungen wider. Nach einer stabilen Dividende von 1,65 EUR pro Aktie bis 2018 und einem Einbruch auf 0,04 EUR in 2019, erholte sich die Dividende und betrug 2022 und 2023 1,68 EUR bzw. 1,77 EUR pro Aktie.

Bilanzanalyse

Die Bilanzsumme von Freenet ist in den letzten Jahren kontinuierlich gesunken, von 4.314 Millionen EUR im Jahr 2017 auf 3.415 Millionen EUR im Jahr 2023. Besonders auffällig ist der Rückgang im Anlagevermögen von 3.440 Millionen EUR in 2017 auf 2.647 Millionen EUR in 2023. Gleichzeitig sanken die Gesamtverbindlichkeiten von 2.851 Millionen EUR in 2017 auf 1.978 Millionen EUR in 2023, was sich positiv auf die Eigenkapitalquote auswirkte, die von 33,19 % auf 42,19 % anstieg.

Aktien-Kennzahlen

Die Aktien-Kennzahlen reflektieren die wirtschaftliche Entwicklung und Marktbewertung von Freenet. Der Gewinn je Aktie (unverwässert) schwankte stark, insbesondere im Jahr 2020, als er auf 4,52 EUR stieg. In den Folgejahren sank er jedoch wieder auf 1,30 EUR im Jahr 2023. Trotz dieser Schwankungen zeigt die Dividende je Aktie ab 2021 eine stabile und sogar leicht steigende Tendenz. Die Marktkapitalisierung erlebte von 2017 bis 2023 erhebliche Schwankungen, mit einem Tiefpunkt von 2.151 Millionen EUR in 2020 und einem Höchstwert von 3.013 Millionen EUR in 2023.

Rentabilitätskennzahlen

Die Rentabilitätskennzahlen von Freenet verdeutlichen die Ertragskraft des Unternehmens. Die Umsatzrendite erreichte 2020 mit 21,96 % ihren Höhepunkt, fiel jedoch in den Folgejahren wieder auf 5,88 % im Jahr 2023. Die Eigenkapitalrendite zeigte ähnliche Schwankungen und erreichte 2020 31,08 %, um dann auf 10,73 % im Jahr 2023 zu sinken. Die Gesamtkapitalrendite und Dividendenrendite spiegeln diesen Trend wider und verdeutlichen die Herausforderungen und Chancen des Unternehmens in einem volatilen Marktumfeld.

Personalentwicklung

Die Anzahl der Mitarbeiter bei Freenet ist von 4.167 im Jahr 2017 auf 3.686 im Jahr 2023 gesunken. Parallel dazu stieg der Umsatz je Mitarbeiter in den letzten Jahren an und lag 2023 bei 712.778 EUR, was auf Effizienzsteigerungen hindeutet. Der Gewinn je Mitarbeiter zeigt ebenfalls Schwankungen und reflektiert die Ertragslage des Unternehmens.

Exklusive Kauf- und Verkaufssignale für Ihre Assets.

Charttechnische Analyse

Aktueller Kurs und Durchschnittslinien

Der aktuelle Kurs der Freenet-Aktie liegt etwa 7,32 % über der 200er SMA, was auf eine starke langfristige Aufwärtstendenz hindeutet. Die EMA’s der Perioden 8, 21, 34 und 55 sind klar auseinander gefädelt und liegen alle über der 200er SMA, was die positive Grundstimmung unterstreicht. Besonders bemerkenswert ist, dass die Spitze der 8er EMA nach oben zeigt und der aktuelle Kurs sich über der 8er EMA befindet, was auf einen kurzfristigen Aufwärtstrend hinweist.

Bollinger Bänder und Volumen

Die Bollinger Bänder ziehen sich zusammen, was auf eine bevorstehende erhöhte Volatilität hindeutet. Der aktuelle Kurs befindet sich etwa in der Mitte der Bollinger Bänder, was auf eine ausgeglichene Marktsituation hinweist. Das Handelsvolumen der letzten Tage zeigt einen abnehmenden Trend, was auf eine nachlassende Marktdynamik hindeutet.

RSI

Der RSI liegt bei etwa 56,76 %, was auf eine leicht überkaufte Marktsituation hindeutet. Dieser Wert signalisiert, dass die Aktie noch weiteres Aufwärtspotenzial hat, aber möglicherweise auch bald eine Konsolidierung bevorstehen könnte, wenn der Wert weiter steigt.

Trendanalyse

Der Tageschart der Freenet-Aktie zeigt höhere Hochs und höhere Tiefs, unterstützt durch eine aufsteigende langfristige Trendlinie. Diese Konstellation bestätigt den bestehenden Aufwärtstrend und deutet darauf hin, dass die Bullen weiterhin die Kontrolle haben. Die langfristige Trendlinie dient dabei als starke Unterstützungsebene, die weitere Kursrückgänge begrenzen könnte.

Fazit:

Die Freenet AG hat in den letzten Jahren eine bewegte wirtschaftliche Entwicklung durchlaufen. Rückläufige Umsätze und schwankende Erträge prägen das Bild, während die Dividendenpolitik und Bilanzkennzahlen eine Stabilisierung und sogar Verbesserung zeigen. Die Rentabilität ist volatil, aber insgesamt positiv, was zusammen mit der strategischen Anpassung und Effizienzsteigerung eine solide Basis für zukünftige Geschäftsjahre bildet.

Zusammengefasst befindet sich die Freenet-Aktie in einem langfristigen Aufwärtstrend, unterstützt durch höhere Hochs und höhere Tiefs sowie eine aufsteigende Trendlinie. Die aktuelle Position des Kurses in Bezug auf die verschiedenen EMA’s und die 200er SMA zeigt eine starke Aufwärtsdynamik, während das zusammenziehende Bollinger Band auf bevorstehende Volatilität hindeutet. Das abnehmende Volumen und der leicht überkaufte RSI deuten auf eine mögliche Konsolidierungsphase hin. Anleger sollten die kurzfristigen Signale im Auge behalten, während die langfristigen Aussichten weiterhin positiv bleiben.

Trader können über der 34er EMA Long-Einstiege suchen, wobei die Stoppplatzierung unterhalb der 55er EMA erfolgen sollte, um das Risiko zu minimieren. Für Short-Einstiege empfiehlt es sich, unter der 34er EMA Positionen aufzubauen, mit einer Stoppplatzierung oberhalb der 8er EMA. Wichtig zu beachten ist, dass Short-Einstiege als Kontratrades gelten und daher mit Vorsicht zu genießen sind. Es wird empfohlen, nur ein Drittel der Gesamtposition für Short-Einstiege zu verwenden, um das Risiko in einem grundsätzlich aufwärtsgerichteten Marktumfeld zu begrenzen.

Insgesamt zeigt sich die Freenet-Aktie technisch in einer soliden Position, unterstützt durch langfristige Aufwärtstrends und eine stabile Marktstruktur. Langfristig orientierte Anleger können von der positiven Entwicklung profitieren, während kurzfristige Trader die angegebenen technischen Niveaus für ihre Strategien nutzen sollten.

Weitere Artikel über Freenet AG

Keine weiteren Artikel gefunden. Klicken Sie auf "Suche", um ein anderes Thema zu finden.

Verbessern Sie jetzt Ihre Trading-Erfolge mit unserer KI-Analyse!

Schließen Sie sich den vielen Tradern an, die bereits durch unsere Plattform ihre Gewinnraten um durchschnittlich 20% steigern konnten. Warten Sie nicht länger, profitieren Sie von präzisen, datenbasierten Handelsempfehlungen und erhalten Sie regelmäßige Updates direkt in Ihr E-Mail-Postfach.

DISCLAIMER

Bitte beachten Sie, dass die hier bereitgestellten Informationen und Analysen lediglich zu Informationszwecken dienen und keinesfalls als Anlageberatung, Kauf- oder Verkaufsempfehlungen zu verstehen sind. Diese Übersicht stellt keine Aufforderung zum Handeln dar. Jede Investitionsentscheidung sollte auf einer umfassenden persönlichen Analyse basieren und individuelle Risikofaktoren berücksichtigen. Es wird empfohlen, professionelle Beratung einzuholen, bevor Sie finanzielle Entscheidungen treffen. Die hier präsentierten Daten und Meinungen spiegeln ausschließlich den aktuellen Wissensstand und die persönliche Einschätzung zum Zeitpunkt der Erstellung wider. Finanzmärkte sind dynamisch und Investitionen bergen Risiken, die sorgfältig geprüft werden sollten.

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.