| BANK AMERICA DL 0,01 ISIN : US0605051046 Börse : NYSE |

In der Welt der Finanzen gibt es kaum eine Aktie, die so viel Gesprächsstoff liefert wie die der Bank America DL 0,01. Während die Bank mit einer beeindruckenden Dividendenhistorie und starken Gewinnzahlen um Aufmerksamkeit buhlt, werfen rückläufige Trends bei wichtigen Kennzahlen wie Jahresüberschuss und Eigenkapitalrendite dunkle Schatten auf die Zukunftserwartungen. Was bedeuten diese Widersprüche für Anleger, die sowohl auf Stabilität als auch auf Wachstum hoffen? Die Analyse zeigt, dass hier tiefere Einblicke und fundierte Entscheidungen gefragt sind.

Doch damit nicht genug: Auch die charttechnische Situation offenbart ein gemischtes Bild. Während einige Indikatoren eine bearish ausgerichtete Entwicklung signalisieren, bleibt der langfristige Ausblick vielschichtig. Anleger stehen vor der Herausforderung, die komplementären Informationen aus Fundamentaldaten und technischer Analyse zu bewerten, um die richtigen Entscheidungen in einem sich wandelnden Marktumfeld zu treffen. Welche Strategien können helfen, aus dieser Unsicherheit Kapital zu schlagen? Lesen Sie weiter, um herauszufinden, wie Sie sich in diesem komplexen Terrain zurechtfinden können.

Fundamentalanalyse der Bank of America

Die Bank of America (Bank America DL 0,01) zählt zu den größten Finanzinstitutionen in den Vereinigten Staaten und spielt eine zentrale Rolle im globalen Finanzsystem. Diese Analyse bietet einen Überblick über die finanzielle Leistung des Unternehmens in den letzten Jahren, beleuchtet wesentliche Kennzahlen und Entwicklungen und gibt eine Einschätzung der zukünftigen Perspektiven.

Jahresüberschuss

JETZT KOSTENFREI!

Entdecken Sie das Potenzial Ihrer Wunschaktie!

Jetzt exklusiv auf unserem Finanzportal: Lassen Sie unsere Experten Ihre Wunschaktie analysieren – kostenfrei für Sie!

✔ Charttechnische Auswertung: Erkennen Sie die besten Einstiegs- und Ausstiegspunkte.

✔ Fundamentalanalyse: Verstehen Sie die wahren Stärken und Risiken des Unternehmens.

✔ KI-gestützte Handelsszenarien: Seien Sie für jede Marktlage bestens vorbereitet.

Ihre Meinung zählt! Nutzen Sie diese einmalige Chance und reichen Sie Ihre Wunschaktie kostenfrei ein. Ihre Analyse wird schon bald auf unserem Portal veröffentlicht!

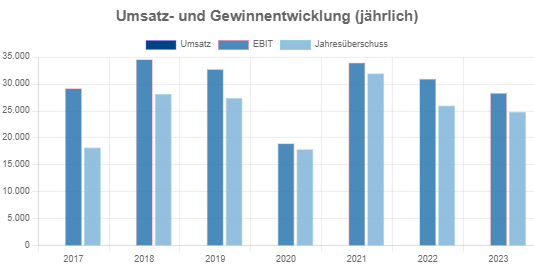

Der Jahresüberschuss der Bank America hat in den letzten Jahren unterschiedliche Entwicklungen durchlaufen. Im Jahr 2021 wurde mit 31,978 Milliarden USD der höchste Gewinn erzielt. Diese Zahl fiel in den folgenden Jahren, da der Jahresüberschuss 2022 bei 26,015 Milliarden USD lag und 2023 auf 24,866 Milliarden USD sank. Im Vergleich dazu betrug der Jahresüberschuss in 2019 27,430 Milliarden USD – ein Hinweis auf eine gewisse Stabilität, jedoch auch auf Herausforderungen im weiteren Verlauf der Geschäftstätigkeit.

Ergebnis vor Steuern (EBT)

Das Ergebnis vor Steuern (EBT) ist ein weiterer Indikator für die Leistungsfähigkeit. Der höchste EBT-Wert wurde ebenfalls im Jahr 2021 mit 33,976 Milliarden USD festgestellt. Wie beim Jahresüberschuss sank auch das EBT 2022 auf 30,969 Milliarden USD und 2023 auf 28,342 Milliarden USD, nachdem 2019 noch 32,754 Milliarden USD erreicht wurden. Diese Zahlen zeigen einen abnehmenden Trend, der darauf hindeutet, dass die Bank möglicherweise mit höheren Kosten oder sinkenden Einnahmen konfrontiert ist.

Dividendenpolitik

Die Dividendenpolitik von Bank America zeigt, dass das Unternehmen konstant in der Lage ist, Dividenden an die Aktionäre auszuschütten. Im Jahr 2021 betrug die Dividende je Aktie 0,78 USD, die im Jahr 2022 auf 0,86 USD und 2023 auf 0,92 USD erhöht wurde. Im Jahr 2019 belief sich die Ausschüttung noch auf 0,66 USD, was eine positive Entwicklung für die Anleger darstellt. Die steigende Dividende ist ein Indikator dafür, dass das Unternehmen weiterhin Gewinnerzielung und Liquidität im Fokus hat.

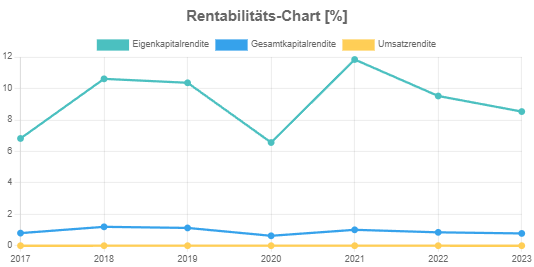

Eigenkapitalrendite

Die Eigenkapitalrendite ist ein entscheidender Indikator für die Rentabilität eines Unternehmens. 2021 erreichte die Bank America eine Eigenkapitalrendite von 11,84%. In den Jahren 2022 und 2023 fiel dieser Wert auf 9,52% bzw. 8,53%. Im Vergleich dazu lag die Eigenkapitalrendite 2018 bei 10,61% und 2019 bei 10,36%. Diese rückläufigen Renditen sind ein Zeichen dafür, dass die Rentabilität des Kapitals abgenommen hat, was potenziell die Attraktivität des Unternehmens für Investoren beeinträchtigen könnte.

Marktkapitalisierung

Die Marktkapitalisierung der Bank America zeigt erhebliche Schwankungen in den letzten Jahren. 2021 war die Marktkapitalisierung mit 380,763 Milliarden USD am höchsten, fiel jedoch bis 2022 auf 270,508 Milliarden USD und rechtfertigte sogar den Wert von 272,070 Milliarden USD im Jahr 2023. Dies kann besorgniserregend sein, da signifikante Rückgänge in der Marktkapitalisierung das Vertrauen der Anleger beeinträchtigen.

Bilanz und Eigenkapitalquote

Die Bilanz der Bank America zeigt, dass die Eigenkapitalquote 2023 bei 9,17% lag, was im Vergleich zu 2018 (11,27%) und 2019 (10,88%) einen Rückgang darstellt. Die Fremdkapitalquote auf 90,83% nimmt ebenfalls zu, was Bedenken hinsichtlich der langfristigen finanziellen Stabilität aufwirft. Ein gesundes Verhältnis von Eigenkapital zu Fremdkapital ist entscheidend, um finanziellen Hebel und Risiken zu steuern.

Charttechnische Analyse der BANK of AMERICA

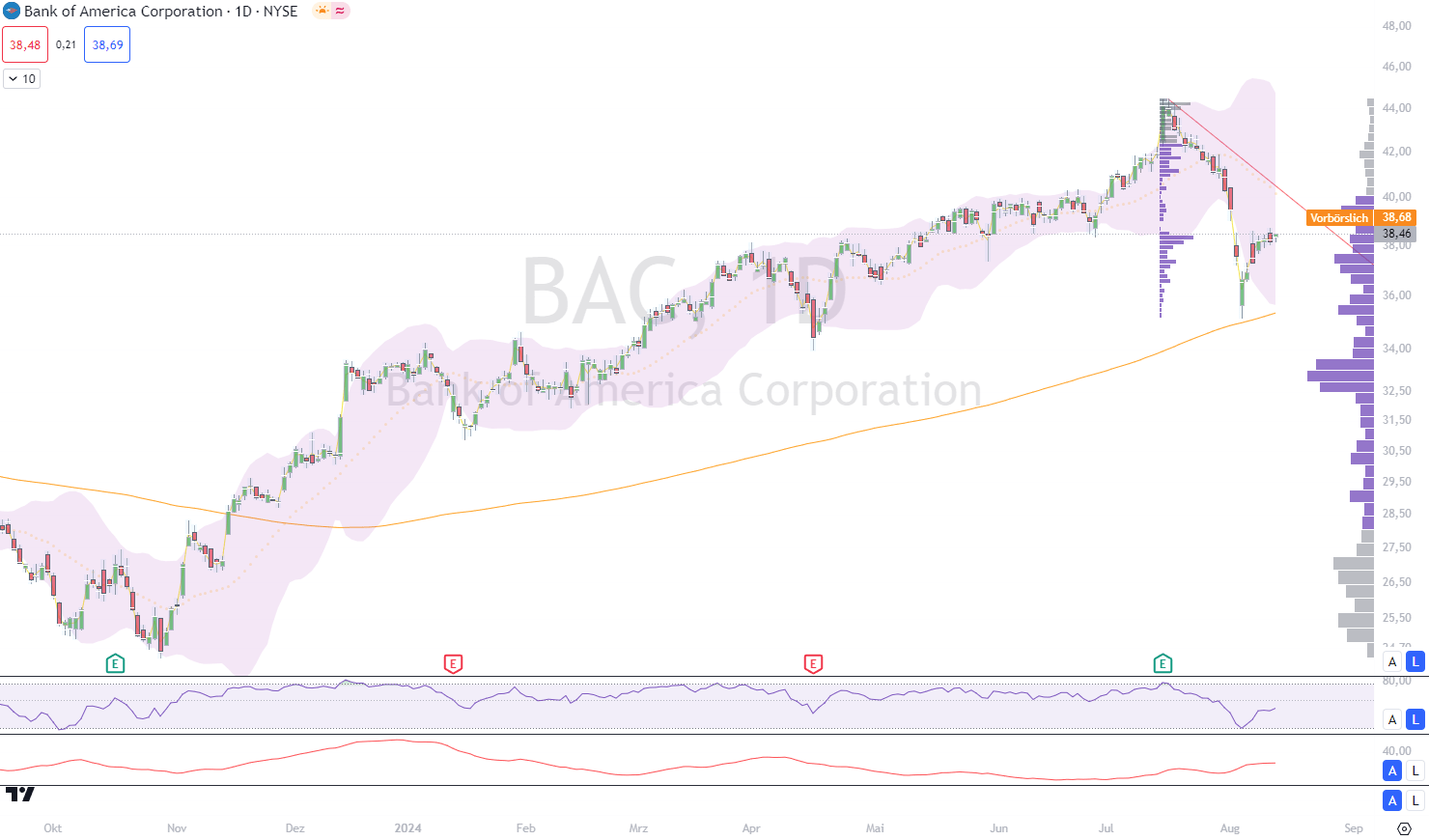

Der aktuelle Trend für die BANK of AMERICA zeigt sich als bearish. Langfristig bewegt sich der Kurs aufwärts, was auf eine generelle Aufwärtsbewegung in der Vergangenheit hinweist. Mittelfristig und kurzfristig hingegen ist der Trend abwärts gerichtet, was ein Zeichen für eine konsolidierende Phase sein könnte oder auf eine mögliche Umkehr hindeutet. Diese divergierenden Trends müssen beachtet werden, da sie auf verschiedene Marktteilnehmer und deren Strategien hinweisen.

Gleitende Durchschnitte

Die bedeutenden Gleitenden Durchschnitte (GD) zeigen eine klare Differenzierung im Trend. Der Kurs notiert über der SMA 200, was auf eine insgesamt positive langfristige Entwicklung hindeutet. Dies wird durch die Tatsache unterstützt, dass der Kurs jedoch unter sowohl der SMA 100 als auch der SMA 50 liegt, was auf eine kurzfristige Schwäche hinweist. Die SMA 50 stellt eine wichtige Widerstandszone dar, die möglicherweise die Aufwärtsbewegung im Falle eines Ausbruchs behindern könnte.

Exponential Moving Averages (EMA)

Besonders aufschlussreich ist die Entwicklung der EMA. Die EMA(8) hat die EMA(21) nach unten gekreuzt, was ein weiteres Signal für einen kurzfristigen Abwärtstrend darstellt. Diese „Todeskreuz“-Formation ist typischerweise ein gewaltiges bearishes Signal und könnte bedeuten, dass weitere Verkaufsdruck erwartet wird, während sich der Markt weiter konsolidiert oder korrigiert.

Momentum und Indikatoren

Die Momentumindikatoren unterstützen die bearish Einschätzung des Marktes. Der Relative Strength Index (RSI) befindet sich bei 40,81, was darauf hinweist, dass der Markt in der neutralen bis leicht überverkauften Zone agiert. Der Average Directional Index (ADX) liegt bei 27,99 und zeigt, dass der derzeitige Trend stark genug ist, um eine bestimmte Richtung beizubehalten, in diesem Fall abwärts.

Zusätzlich beträgt der Average True Range (ATR) 0,96, was auf eine moderate Volatilität hindeutet. Diese Werte könnten darauf hindeuten, dass Marktteilnehmer vorsichtig agieren können und größere Kursbewegungen in beide Richtungen weniger wahrscheinlich sind.

Volumengewichteter Durchschnittspreis (VWAP)

Der VWAP liegt bei 38,35 und fungiert als dynamische Unterstützung oder Widerstand. Da der aktuelle Kurs unter dem VWAP liegt, deutet dies darauf hin, dass der Marktdruck möglicherweise bearish ist und es schwierig sein könnte, nach oben auszubrechen, solange der Kurs sich unterhalb dieses Niveaus hält.

Fazit:

Die Analyse der Bank of America zeigt ein vielschichtiges Bild, das sowohl positive als auch besorgniserregende Aspekte vereint. Auf der einen Seite glänzt die Bank mit einer stabilen Dividendenhistorie und beeindruckenden Gewinnzahlen. Auf der anderen Seite werfen jedoch die rückläufigen Trends bei Jahresüberschuss, EBT, Eigenkapitalrendite und Marktkapitalisierung Fragen auf, die Anleger hinsichtlich der zukünftigen Rentabilität und Attraktivität des Unternehmens verunsichern könnten. Diese Herausforderungen verdeutlichen, dass eine eingehende Betrachtung der Markenstrategie und des Risikomanagements von Bank of America unerlässlich ist, um die potenzielle Performance besser einschätzen zu können.

Die charttechnische Analyse ergänzt dieses Bild und präsentiert sich als überaus komplex. Die meisten Indikatoren und gleitenden Durchschnitte signalisieren eine bearish ausgerichtete Entwicklung, während die langfristigen Perspektiven dennoch Raum für positive Erwartungen bieten. Kurzfristige und mittelfristige Trends hingegen zeigen klare Anzeichen einer Abwärtsbewegung, was Investoren zur Vorsicht mahnt. Insbesondere die Auswertung der exponentiellen gleitenden Durchschnitte (EMA) und der gleitenden Durchschnitte (SMA) ist von großer Bedeutung, da sie wichtige Hinweise auf künftige Marktbewegungen liefern können.

Investoren sind daher gut beraten, das aktuelle Geschehen im Auge zu behalten und entsprechend zu reagieren. Die Kombination aus rückläufigen Fundamentaldaten und bearishen charttechnischen Indikatoren erfordert ein aktives Risikomanagement und eine strategische Herangehensweise an mögliche Handelsentscheidungen. Ein fokussiertes Augenmerk auf die EMA- und SMA-Levels sowie relevante technische Indikatoren könnte dabei helfen, potenzielle Handelsmöglichkeiten sinnvoll zu identifizieren und eine informierte Investitionsentscheidung zu treffen.

Insgesamt unterstreicht die Gesamtlage der Bank of America die Notwendigkeit für Anleger, sowohl die Fundamentaldaten als auch die technische Analyse in ihre Entscheidungsprozesse einzubeziehen. Der balancierte Ansatz zwischen den stabilen Dividenden und gleichzeitig rückläufigen Kennzahlen könnte letztlich ausschlaggebend dafür sein, wie sich die Aktie im zukünftigen Marktumfeld positionieren wird. Die nächsten Schritte sind entscheidend, um nicht nur Risiken zu minimieren, sondern auch Chancen zu nutzen, die aus der aktuellen Marktdynamik hervorgehen könnten.

Weitere Artikel über das Thema

Die Trump-Rally: Populismus treibt die Börsen – doch die Gefahr wächst

Silber: Der unterschätzte Überflieger mit Potenzial

Trump befeuert Bitcoin: Kryptowährung erreicht Rekordhoch von über 106.000 Dollar

Gold: Der ewige Gewinner in unsicheren Zeiten

Tesla: Der Traum vom Technologiegiganten – Was kommt als Nächstes?

Super Micro Computer: Zwischen Rettung und Risiko – wie lange hält die Erleichterung an?

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.