| COVESTRO AG ISIN : DE0006062144 Börse : XETRA |

Covestro AG steht an einem Wendepunkt, der weitreichende Konsequenzen für Investoren und die gesamte Branche haben könnte. Auf den ersten Blick glänzt die Bilanz mit einer soliden Eigenkapitalquote, doch ein näherer Blick auf die Gewinn- und Verlustrechnung offenbart besorgniserregende Signale: sinkende Jahresüberschüsse und Dividendenausschüttungen, die die Rentabilität des Unternehmens infrage stellen. Inmitten dieser düsteren Situation sticht die zunehmend alarmierende Verschuldung hervor und lässt den Schluss zu, dass Covestro nicht nur mit den Turbulenzen des Marktes, sondern auch mit internen Herausforderungen kämpft.

Trotz dieser Hürden bietet der Markt einen Lichtblick, mit einem überwiegend bullischen Umfeld, das glühende Hoffnungen auf eine Wende nährt. Technische Indikatoren deuten zwar auf einen stabilen Aufwärtstrend hin, warnen aber gleichzeitig vor einer möglichen Korrektur. Um in diesem dynamischen Umfeld zu bestehen, benötigt Covestro mehr als nur Bilanzanalysen; es braucht innovative Strategien und kreative Lösungsansätze. Welche Maßnahmen wird das Unternehmen ergreifen, um die Herausforderungen zu meistern und die Chancen optimal zu nutzen? Die Antwort könnte entscheidend für die Zukunft von Covestro sein.

Fundamentalanalyse der Covestro AG

Die Covestro AG ist ein führendes Unternehmen in der Kunststoff- und Chemiebranche. Diese Analyse dient dazu, die wesentlichen finanziellen und betrieblichen Kennzahlen des Unternehmens zu beleuchten. Wir werden die Gewinn- und Verlustrechnung, Bilanzdaten, Rentabilitätskennzahlen, sowie Personal- und Dividendenaspekte betrachten, um eine umfassende Sicht auf die wirtschaftliche Lage der Covestro AG zu erhalten.

Gewinn- und Verlustrechnung

JETZT KOSTENFREI!

Entdecken Sie das Potenzial Ihrer Wunschaktie!

Jetzt exklusiv auf unserem Finanzportal: Lassen Sie unsere Experten Ihre Wunschaktie analysieren – kostenfrei für Sie!

✔ Charttechnische Auswertung: Erkennen Sie die besten Einstiegs- und Ausstiegspunkte.

✔ Fundamentalanalyse: Verstehen Sie die wahren Stärken und Risiken des Unternehmens.

✔ KI-gestützte Handelsszenarien: Seien Sie für jede Marktlage bestens vorbereitet.

Ihre Meinung zählt! Nutzen Sie diese einmalige Chance und reichen Sie Ihre Wunschaktie kostenfrei ein. Ihre Analyse wird schon bald auf unserem Portal veröffentlicht!

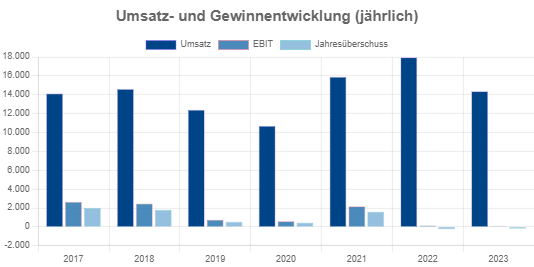

Die Gewinn- und Verlustrechnung der Covestro AG zeigt in den letzten Jahren signifikante Schwankungen:

Im Jahr 2021 erzielte das Unternehmen einen Umsatz von 15.903 Millionen Euro, was einen Anstieg im Vergleich zu 2020 (10.706 Millionen Euro) darstellt. Im Jahr 2022 stieg der Umsatz auf 17.968 Millionen Euro, bevor er 2023 auf 14.377 Millionen Euro fiel. Dies deutet auf eine hohe Volatilität im Markt hin.

Der Jahresüberschuss hatte in den letzten Jahren eine stark fallende Tendenz. Nach einem Höchstwert von 2.009 Millionen Euro im Jahr 2017 ging der Überschuss 2019 auf 552 Millionen Euro zurück, und 2021 sah sich das Unternehmen mit einem Gewinn von 1.616 Millionen Euro konfrontiert. Der negative Jahresüberschuss von -198 Millionen Euro in 2023 bekräftigt die aktuellen Herausforderungen, die Covestro zu meistern hat.

Die Dividende pro Aktie betrug in 2019 1,20 Euro, fiel aber 2022 und 2023 ganz aus, was auf eine restriktive Ausschüttungspolitik in Anbetracht der schlechten finanziellen Lage hindeutet.

Bilanzdaten

Die Bilanzdaten der Covestro AG zeigen eine solide Struktur, obwohl die Verbindlichkeiten gestiegen sind:

Die Eigenkapitalquote betrug 45,21% im Jahr 2019 und hat sich bis 2022 stabil gehalten mit 48,58% und 49,43% in 2021. Diese solide Eigenkapitalbasis ist wichtig für die finanzielle Stabilität des Unternehmens.

Langfristige Verbindlichkeiten: Diese stiegen von 4.129 Millionen Euro in 2019 auf 4.408 Millionen Euro in 2022. die langfristige Verbindlichkeiten steigen tendenziell, was auf eine mögliche erhöhte Verschuldung hindeutet.

Im Jahr 2019 betrugen die Gesamtverbindlichkeiten 6.282 Millionen Euro, was auf einen Anstieg der finanziellen Verpflichtungen hinweist.

Rentabilitätskennzahlen

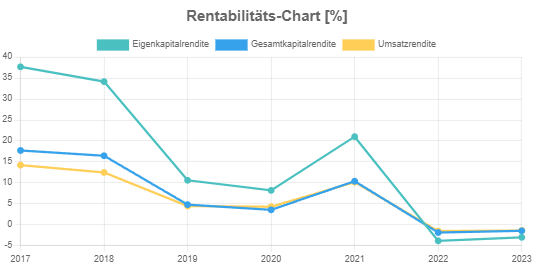

Die Rentabilität von Covestro hat in den letzten Jahren stark gelitten:

Die Eigenkapitalrendite fiel drastisch von 10,60% in 2019 auf -3,00% in 2023, was die Schwierigkeiten des Unternehmens in der aktuellen Marktlage verdeutlicht.

Umsatzrendite: Diese ist ebenfalls gesunken, von 4,45% in 2019 auf -1,38% in den letzten Berichten und zeigt an, dass das Unternehmen Schwierigkeiten hat, profitabel zu arbeiten.

Die Dividendenrendite fiel von 2,90% in 2019 auf 0% in den Jahren 2022 und 2023, was Investoren verunsichern könnte.

Personal- und Mitarbeiterkennzahlen

Der Umsatz pro Mitarbeiter fiel von 724.070 Euro in 2019 auf 815.994 Euro im Jahr 2023. Dies könnte darauf hinweisen, dass das Unternehmen effektiver mit seinen Ressourcen wirtschaftet.

Gewinn je Mitarbeiter: Diese Kennzahl hat sich drastisch verschlechtert, von 32.202 Euro in 2019 auf -11.238 Euro in 2023, was die Schwierigkeiten des Unternehmens verdeutlicht.

Charttechnische Analyse der COVESTRO AG

Marktüberblick

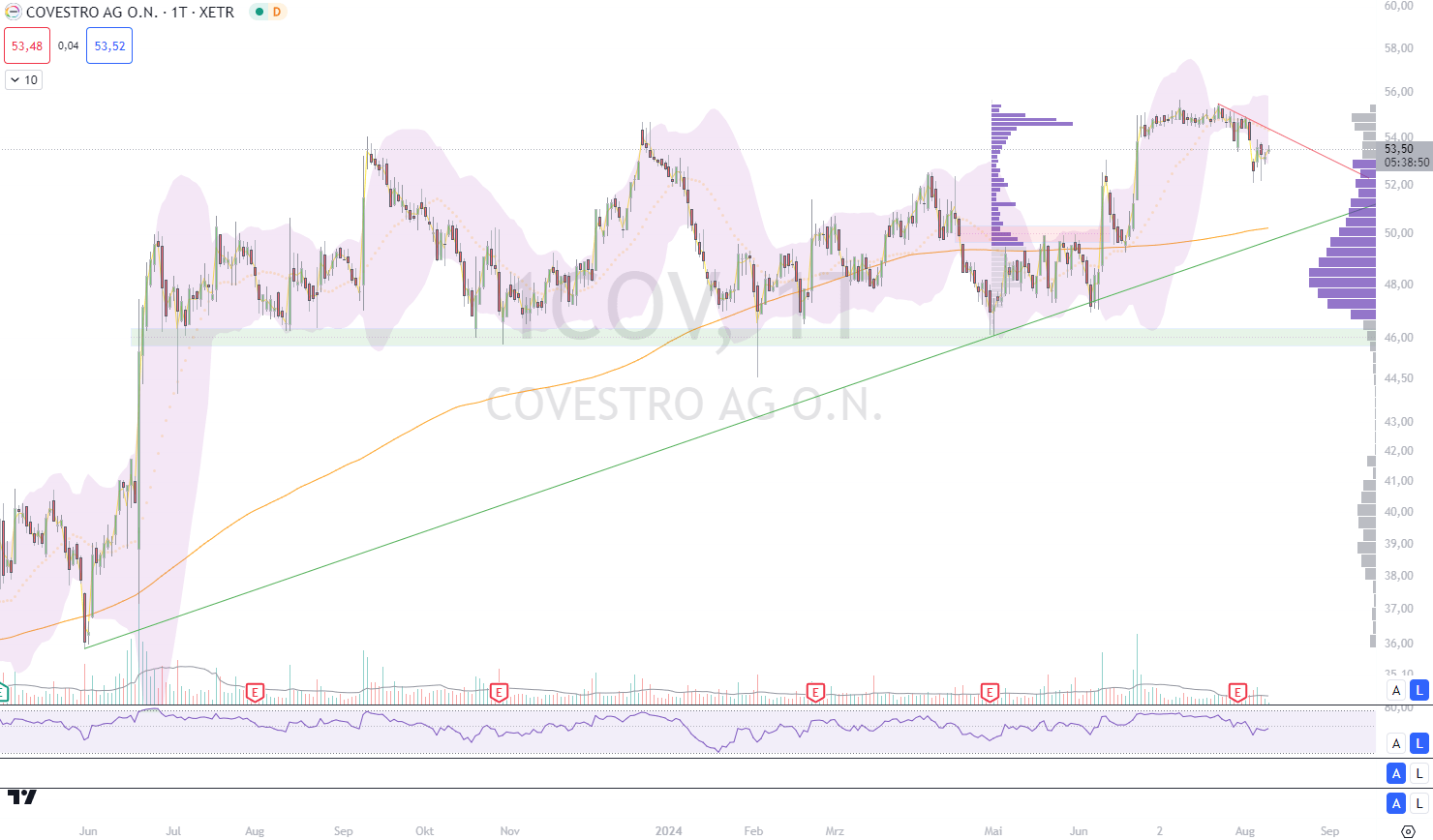

Die COVESTRO AG zeigt im aktuellen kurzfristigen Trading-Umfeld verschiedene technische Indikatoren, die auf ein insgesamt bullisches Marktumfeld hinweisen. Der Trend ist sowohl langfristig als auch mittelfristig und kurzfristig aufwärts gerichtet, was ein positives Merkmal für die Anleger darstellt. Es ist jedoch auch zu beachten, dass das Momentum derzeit abwärts zeigt, was auf eine mögliche Korrektur in naher Zukunft hindeuten könnte.

Trendanalyse

Die Betrachtung der gleitenden Durchschnitte (SMA) zeigt, dass der Kurs sowohl über der 200-Tage-SMA (Simple Moving Average), der 100-Tage-SMA als auch der 50-Tage-SMA liegt. Das bedeutet, dass der langfristige, mittelfristige und kurzfristige Trend bullish ist. Diese langfristige Aufwärtsdynamik deutet darauf hin, dass die COVESTRO AG gut positioniert ist, um potenzielle Gewinnmitnahmen in der Zukunft zu aktivieren, insbesondere wenn der Kurs weiter über diesen wichtigen Durchschnitten bleibt.

Momentum und Volatilität

Der Momentumbericht zeigt, dass der EMA (Exponential Moving Average) von 8-Tagen den EMA von 21-Tagen nach unten kreuzt, was auf ein kurzfristig abnehmendes Momentum hinweist. Dies könnte ein Signal für eine bevorstehende Korrektur oder eine Phase der Konsolidierung sein. Auch der Average True Range (ATR) von 0.935 deutet auf eine moderate Volatilität hin, was bedeutet, dass Anleger vorübergehenden Preisschwankungen ausgesetzt sein könnten.

Indikatoren und Oszillatoren

Der Relative Strength Index (RSI) liegt bei 47.01 und zeigt damit an, dass der COVESTRO-Kurs aktuell in einem neutralen Bereich handelt, jedoch näher an der unteren Grenze des überkauften Bereichs ist. Ein RSI-Wert von unter 30 würde typischerweise auf überverkaufte Bedingungen hindeuten, während über 70 auf überkaufte Bedingungen hinweist. Der RSI-Swert von 47.01 deutet darauf hin, dass es sowohl Kauf- als auch Verkaufsdruck gibt, was die Unsicherheit über die zukünftige Kursentwicklung widerspiegelt.

Zusätzlich zeigt der ADX (Average Directional Index) mit 26.73 einen stabilen Trend an, wobei Werte über 25 auf einen starken Trend hindeuten. Diese Kombination aus einem stabilen Trend und einem neutralen RSI könnte darauf hindeuten, dass der Kurs in naher Zukunft eine verstärkte Bewegung zeigt, möglicherweise in Richtung der 50-Tage-SMA, um Unterstützung zu finden.

Handelsvolumen und Preisniveau

Der volumengewichtete Durchschnittspreis (VWAP) liegt bei 53.51. Dies ist ein wichtiger Referenzpunkt, da er oft als Unterstützung oder Widerstand fungiert. Da der aktuelle Kurs über dem VWAP liegt, ist dies ein weiteres Indiz für eine bullische Marktentwicklung. Unter Umständen könnte der Kurs in der näheren Zukunft auf den VWAP zurückfallen, bevor er erneut in den Aufwärtstrend übergeht.

Fazit:

Die Covestro AG steht derzeit an einem kritischen Wendepunkt. Während die Bilanz mit einer stabilen Eigenkapitalquote auf den ersten Blick einen soliden Eindruck vermittelt, tarnen sich hinter diesem positiven Aspekt besorgniserregende Tendenzen in der Gewinn- und Verlustrechnung. Sinkende Jahresüberschüsse und Dividendenausschüttungen werfen Zweifel auf die generelle Rentabilität des Unternehmens. Die zunehmende Verschuldung ist zudem ein alarmierendes Signal, das darauf hindeutet, dass Covestro nicht nur mit internen Herausforderungen, sondern auch mit einem ungünstigen externen Wirtschaftsklima zu kämpfen hat.

Gleichzeitig agiert Covestro in einem überwiegend bullischen Marktumfeld, was Hoffnung auf eine positive Wende geben könnte. Die gleitenden Durchschnitte indizieren einen stabilen Aufwärtstrend, der allerdings von einem potenziellen kurzfristigen Momentum-Umbruch bedroht ist. Die technischen Indikatoren, insbesondere der EMA-Crossover, deuten auf die Möglichkeit einer Korrektur oder Konsolidierung hin, die Investoren zum Umdenken anregen sollte.

Die aktuelle Situation erfordert von Covestro nicht nur eine Analyse der eigenen finanziellen Kennzahlen, sondern auch eine kreative und agile Anpassung an die sich wandelnden Marktbedingungen. Innovative Lösungen und Strategien sind gefordert, um im ständigen Wettbewerb bestehen zu können. Investoren, die ihre Entscheidungen auf technische Indikatoren stützen, sollten gleichzeitig die fundamentalen Risiken im Auge behalten, denn diese könnten die kurz- bis mittelfristige Entwicklung des Unternehmens erheblich beeinflussen.

Insgesamt ist die Quintessenz der Situation, dass Covestro sowohl vor Herausforderungen als auch Chancen steht. Während das Unternehmen in einem positiven Marktumfeld operiert, muss es dringend an seiner Profitabilität und Schuldenbewältigung arbeiten, um nachhaltig erfolgreich zu bleiben. Eine ausgewogene Betrachtung von sowohl technischen als auch fundamentalen Aspekten wird entscheidend sein, um die kommenden Entwicklungen rund um Covestro zu bewerten und möglicherweise profitable Handelsstrategien abzuleiten.

Weitere Artikel über das Thema

Die Trump-Rally: Populismus treibt die Börsen – doch die Gefahr wächst

Silber: Der unterschätzte Überflieger mit Potenzial

Trump befeuert Bitcoin: Kryptowährung erreicht Rekordhoch von über 106.000 Dollar

Gold: Der ewige Gewinner in unsicheren Zeiten

Tesla: Der Traum vom Technologiegiganten – Was kommt als Nächstes?

Super Micro Computer: Zwischen Rettung und Risiko – wie lange hält die Erleichterung an?

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.