| OMV AG ISIN : AT0000743059 Börse : XETRA |

Inmitten eines turbulent agierenden Marktes präsentiert sich die OMV AG als Unternehmen mit einer soliden finanziellen Struktur, die sowohl Werte als auch Herausforderungen birgt. Während starke Umsätze und Gewinne auf eine bemerkenswerte Resilienz hindeuten, lässt die hohe Fremdkapitalquote auf mögliche Risiken schließen, die vor allem in Zeiten geopolitischer Unsicherheiten nicht ignoriert werden sollten. Dividendensuchende Investoren könnten hier auf interessante Gelegenheiten stoßen, jedoch bleibt die Frage offen, wie nachhaltige diese Erträge in einem sich wandelnden Umfeld sind.

Ein genauerer Blick auf die technischen Indikatoren offenbart ein wenig ermutigendes Bild: Die OMV AG befindet sich in einem bärischen Trend und kennt mit einem Überverkaufsstatus aktuell kaum erfreuliche Impulse. Diese Gemengelage von fundamentalen Stärken und technischen Schwächen fordert eine umsichtige Beobachtung und strategische Überlegungen von Anlegern, die sich auf den Märkten bewegen wollen. Welche Schritte sollten Investoren zudem in Betracht ziehen, um künftige Wendepunkte rechtzeitig zu erkennen? Tauchen Sie ein in die Details und lassen Sie sich von den Facetten der OMV AG überraschen.

Fundamentalanalyse der OMV AG

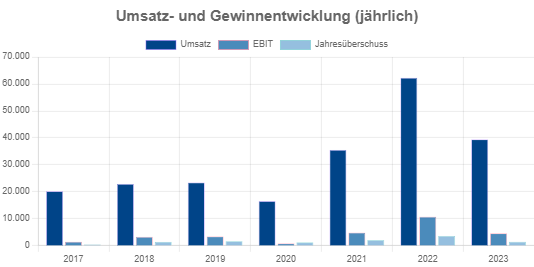

Umsatz und Ergebnisentwicklung: Ein Wechselbad der Gefühle

Die OMV AG hat in den letzten Jahren ein stark schwankendes Umsatz- und Ergebnisbild gezeigt. Nach einem kontinuierlichen Anstieg der Umsätze von 20.222 Millionen EUR im Jahr 2017 auf 23.461 Millionen EUR im Jahr 2019, erlebte das Unternehmen 2020 einen signifikanten Rückgang auf 16.550 Millionen EUR. Diese Einbrüche konnten jedoch in den Folgejahren kompensiert werden, insbesondere durch ein beeindruckendes Umsatzwachstum auf 62.298 Millionen EUR im Jahr 2022, gefolgt von einem Rückgang auf 39.463 Millionen EUR im Jahr 2023. Die Volatilität spiegelt sich auch im Ergebnis vor Steuer (EBT) wider, welches von 1.486 Millionen EUR (2017) auf 10.765 Millionen EUR (2022) stieg, jedoch 2023 auf 4.604 Millionen EUR zurückfiel.

JETZT KOSTENFREI!

Entdecken Sie das Potenzial Ihrer Wunschaktie!

Jetzt exklusiv auf unserem Finanzportal: Lassen Sie unsere Experten Ihre Wunschaktie analysieren – kostenfrei für Sie!

✔ Charttechnische Auswertung: Erkennen Sie die besten Einstiegs- und Ausstiegspunkte.

✔ Fundamentalanalyse: Verstehen Sie die wahren Stärken und Risiken des Unternehmens.

✔ KI-gestützte Handelsszenarien: Seien Sie für jede Marktlage bestens vorbereitet.

Ihre Meinung zählt! Nutzen Sie diese einmalige Chance und reichen Sie Ihre Wunschaktie kostenfrei ein. Ihre Analyse wird schon bald auf unserem Portal veröffentlicht!

Jahresüberschuss und Dividendenpolitik: Stabilität in unsicheren Zeiten

Der Jahresüberschuss der OMV zeigte ebenfalls Schwankungen, wobei er 2017 bei 435 Millionen EUR lag und 2022 mit 3.634 Millionen EUR seinen Höhepunkt erreichte, bevor er 2023 auf 1.480 Millionen EUR sank. Trotz dieser Schwankungen hat das Unternehmen eine konstante Dividendenpolitik beibehalten. Seit 2017 stiegen die Dividendenausschüttungen kontinuierlich von 490 Millionen EUR auf 1.652 Millionen EUR im Jahr 2022 und blieben 2023 stabil.

Bilanzstruktur: Robustheit trotz Herausforderungen

Die Bilanzstruktur der OMV hat sich in den letzten Jahren als robust erwiesen. Das Umlaufvermögen stieg von 9.398 Millionen EUR (2017) auf 22.369 Millionen EUR (2022), bevor es 2023 leicht auf 19.103 Millionen EUR zurückging. Das Anlagevermögen zeigte ebenfalls eine positive Entwicklung und erreichte 2019 mit 35.695 Millionen EUR seinen Höhepunkt. Die langfristigen Verbindlichkeiten stiegen von 10.352 Millionen EUR (2017) auf 18.020 Millionen EUR (2020), bevor sie bis 2023 auf 14.826 Millionen EUR reduziert wurden. Insgesamt blieb die Eigenkapitalquote relativ stabil und erreichte 2023 einen Wert von 36%, was auf eine solide finanzielle Basis hindeutet.

Aktien-Kennzahlen: Bewertung und Renditen

Die Aktien-Kennzahlen der OMV zeichnen ein interessantes Bild der Bewertung und Renditen. Das Kurs-Gewinn-Verhältnis (KGV) variierte stark und lag 2022 bei einem niedrigen Wert von 4,34, was auf eine günstige Bewertung hinweist. Das Kurs-Buchwert-Verhältnis (KBV) lag 2023 bei 0,71, was ebenfalls auf eine Unterbewertung hindeutet. Zudem weist die Dividendenrendite von 7,46% im Jahr 2023 auf eine attraktive Ausschüttungspolitik hin.

Rentabilität: Effizienz in herausfordernden Märkten

Die Rentabilität der OMV hat trotz der volatilen Marktbedingungen beeindruckende Werte erreicht. Die Umsatzrendite bewegte sich zwischen 2,15% (2017) und 7,60% (2020), während die Eigenkapitalrendite 2022 einen Spitzenwert von 18,98% erreichte. Diese Kennzahlen verdeutlichen die Fähigkeit des Unternehmens, in einem herausfordernden Umfeld effizient zu operieren und solide Renditen zu erzielen.

Mitarbeiter: Effizienzsteigerung durch Personalreduktion

Die Anzahl der Mitarbeiter bei OMV zeigte eine leichte Reduktion, von 20.721 im Jahr 2017 auf 20.592 im Jahr 2023. Gleichzeitig stieg der Umsatz je Mitarbeiter erheblich, was auf Effizienzsteigerungen und eine stärkere Fokussierung auf profitablere Geschäftsfelder hindeutet. Der Gewinn je Mitarbeiter erreichte 2022 einen Höhepunkt von 162.901 EUR, bevor er 2023 auf 71.873 EUR sank.

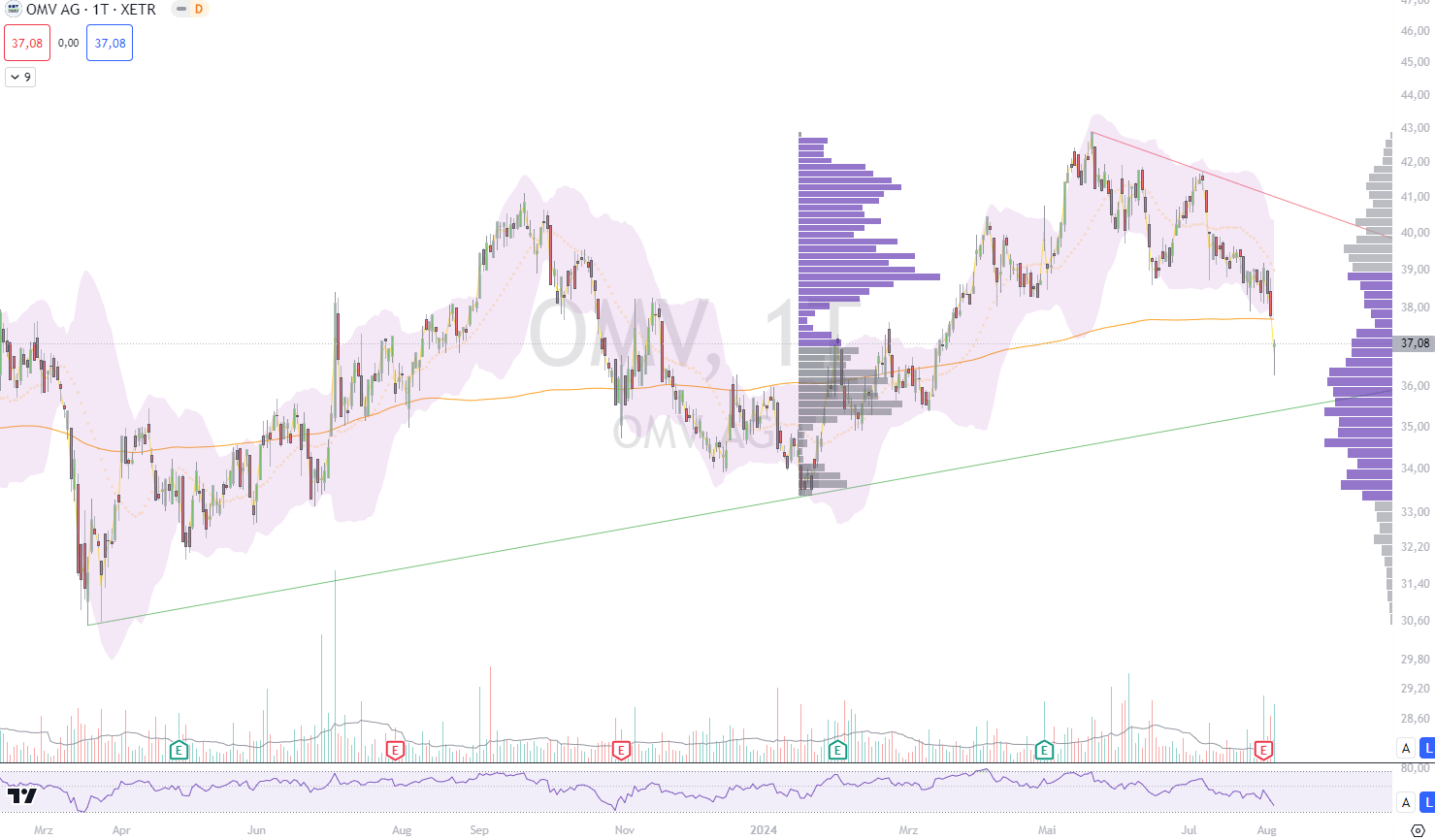

Charttechnische Analyse der OMV AG

Trendanalyse

Die Analyse des aktuellen Trends für die OMV AG zeigt, dass sich das Unternehmen in einem klaren bärischen Trend befindet. Auf langfristiger, mittelfristiger und kurzfristiger Basis ist der Trend negativ. Diese Einschätzung wird durch eine Reihe von Indikatoren gestützt, die alle auf eine Abwärtsbewegung hindeuten. Ein solch konsistenter negativer Trend kann potenziell weitere Abwärtsbewegungen in den kommenden Handelstagen nach sich ziehen, sofern keine signifikanten bullischen Signale erscheinen.

Bollinger-Bänder und Überverkaufsbedingungen

Das Asset hat kürzlich das untere Bollinger-Band berührt, was auf eine mögliche Überverkaufsphase hinweist. Diese Berührung kann oft als Signal für eine bevorstehende Umkehr oder zumindest für eine Konsolidierung in einem bestehenden negativen Trend betrachtet werden. Es ist jedoch wichtig, sich dessen bewusst zu sein, dass eine Überverkaufsbedingungen nicht zwangsläufig eine sofortige Trendumkehr bedeutet; es könnte auch einfach zu einer vorübergehenden Stabilisierung führen, während die allgemeine Marktdynamik bearish bleibt.

Gleitende Durchschnitte

Die Analyse der gleitenden Durchschnitte zeigt, dass der Kurs sowohl unter der 200-Tage-SMA als auch der 100-Tage-SMA und der 50-Tage-SMA liegt. Dies deutet darauf hin, dass sich der Kurs in einem langfristigen und mittelfristigen Abwärtstrend befindet. Diese gleitenden Durchschnitte fungieren als Widerstandsniveaus; sollte der Kurs versuchen, über diese Marken zu steigen, wird eine signifikante Verkaufsdruck erwartet.

Exponentielle gleitende Durchschnitte (EMA)

Zusätzlich kreuzt die EMA (8) die EMA (21) nach unten, was ein weiteres bärisches Signal darstellt. Diese Kreuzung ist oft ein Vorzeichen für eine Fortsetzung des Abwärtstrends, was die pessimistischen Aussichten verstärkt. Diese Kombination von gleitenden Durchschnitten bietet zusätzliche Bestätigung für die bärische Marktdynamik.

Momentum-Indikatoren

Der Relative Strength Index (RSI) zeigt einen Wert von 28.16, was auf eine stark überverkaufte Situation hindeutet. Ein RSI unter 30 gilt allgemein als Indikator für Überverkauf, was das Potenzial für eine technische Erholung oder eine zwischenzeitliche Konsolidierung erhöht. Dennoch ist bei der Bewertung des RSI zu berücksichtigen, dass er in einem bärischen Markt auch länger in überverkauften Zonen bleiben kann.

Der Average Directional Index (ADX) mit einem Wert von 42.93 zeigt eine starke Trendstärke an, was den bestehenden Abwärtstrend bestätigt. Ein hoher ADX-Wert deutet darauf hin, dass der Trend wahrscheinlich noch eine Weile anhalten wird.

Volatilitäts- und Volumenanalyse

Der Average True Range (ATR) beträgt 0.98, was auf eine moderate Volatilität hinweist. Dies kann signifikante Preisschwankungen bedeuten, was im Kontext eines bärischen Trends gewertet werden kann. Der Volume-Weighted Average Price (VWAP) liegt bei 36.85, was zeigt, dass der aktuelle Preis unter dem volumengewichteten Durchschnitt liegt, ein weiteres Signal, dass Verkäufer dominieren.

Fazit:

Die OMV AG präsentiert sich in der fundamentalen Betrachtung als ein Unternehmen mit solider finanzieller Basis. Besonders hervorzuheben sind die starken Umsätze und Gewinne, die darauf hindeuten, dass OMV trotz eines anhaltend geforderten Umfelds resilient bleibt. Die Eigenkapitalquote wirkt stabil, doch die hohe Fremdkapitalquote wirft berechtigte Fragen hinsichtlich potenzieller Risiken auf. Ermutigend sind die positiven Trends in der Rentabilität sowie die verlässliche Dividendenrendite, die für dividendenorientierte Investoren von Bedeutung sind. Dennoch müssen die geopolitischen Unsicherheiten und die sich wandelnden Marktbedingungen für die künftige Geschäftsentwicklung im Auge behalten werden.

Auf der technischen Seite zeichnet sich hingegen ein differenziertes Bild ab. Die OMV AG befindet sich in einem klar definierten bärischen Trend, der durch das Unterschreiten zentraler gleitender Durchschnitte untermauert wird. Ergänzend dazu deuten sowohl die Bollinger-Bänder als auch der Relative Stärke Index (RSI) auf eine Überverkaufsphase hin. Diese technischen Indikatoren suggerieren, dass, trotz der Möglichkeit kurzfristiger Erholungen, die globalen Marktbedingungen und die überwiegende Trendrichtung derzeit dem Unternehmen nicht gewogen sind.

Anleger sind gut beraten, eine abwartende Haltung einzunehmen. Die gegenwärtigen Signale, gestützt durch ein starkes Momentum und negative Indikatoren, unterstützen die Annahme, dass die weiteren Aussichten der OMV AG potenziell negativ beeinflusst werden könnten. Eine sorgfältige Beobachtung der Marktentwicklung ist unerlässlich, um präventiv auf mögliche Wendepunkte zu reagieren.

Zusammenfassend bietet die OMV AG sowohl in der Fundamentalanalyse als auch in der technischen Betrachtung ein gemischtes Bild. Während die finanziellen Kennzahlen das Potenzial für zukünftige Renditen aufzeigen, ist die charttechnische Lage weniger erfreulich und deutet auf einen herausfordernden Markt hin. In einer Zeit, in der Ungewissheiten und geopolitische Spannungen spürbar sind, ist es entscheidend, dass Investoren sowohl die fundamentalen Stärken als auch die technischen Schwächen im Blick behalten, um fundierte Entscheidungen treffen zu können.

Weitere Artikel über das Thema

Die Trump-Rally: Populismus treibt die Börsen – doch die Gefahr wächst

Silber: Der unterschätzte Überflieger mit Potenzial

Trump befeuert Bitcoin: Kryptowährung erreicht Rekordhoch von über 106.000 Dollar

Gold: Der ewige Gewinner in unsicheren Zeiten

Tesla: Der Traum vom Technologiegiganten – Was kommt als Nächstes?

Super Micro Computer: Zwischen Rettung und Risiko – wie lange hält die Erleichterung an?

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.