| Commerzbank AG ISIN : DE000CBK1001 Börse : XETRA |

Die Commerzbank AG, eine der größten deutschen Banken, zeigt derzeit spannende Entwicklungen inmitten eines herausfordernden Marktumfelds. Trotz steigender Zinskosten und betrieblicher Aufwendungen gelang es dem Unternehmen, positive Finanzkennzahlen zu präsentieren und den Gewinn je Aktie deutlich zu steigern. Was steckt hinter dieser robusten Performance, und welche Risiken könnten dennoch auf die Bank zukommen?

Angesichts eines stabilen Aufwärtstrends und vielversprechender technischer Signale fragen sich viele Anleger: Ist jetzt der richtige Zeitpunkt, auf die Commerzbank zu setzen? In diesem Artikel werfen wir einen genaueren Blick auf die jüngsten Entwicklungen und was dies für die Zukunft der Aktie bedeuten könnte.

Fundamentalanalyse der Commerzbank AG

Die Commerzbank AG ist eine der größten Banken in Deutschland und spielt eine zentrale Rolle im europäischen Bankensektor. Diese Fundamentalanalyse gibt einen Überblick über die finanziellen Kennzahlen der Commerzbank in den letzten Quartalen und bewertet die aktuelle Marktsituation.

Gewinn und Verlustrechnung

JETZT KOSTENFREI!

Entdecken Sie das Potenzial Ihrer Wunschaktie!

Jetzt exklusiv auf unserem Finanzportal: Lassen Sie unsere Experten Ihre Wunschaktie analysieren – kostenfrei für Sie!

✔ Charttechnische Auswertung: Erkennen Sie die besten Einstiegs- und Ausstiegspunkte.

✔ Fundamentalanalyse: Verstehen Sie die wahren Stärken und Risiken des Unternehmens.

✔ KI-gestützte Handelsszenarien: Seien Sie für jede Marktlage bestens vorbereitet.

Ihre Meinung zählt! Nutzen Sie diese einmalige Chance und reichen Sie Ihre Wunschaktie kostenfrei ein. Ihre Analyse wird schon bald auf unserem Portal veröffentlicht!

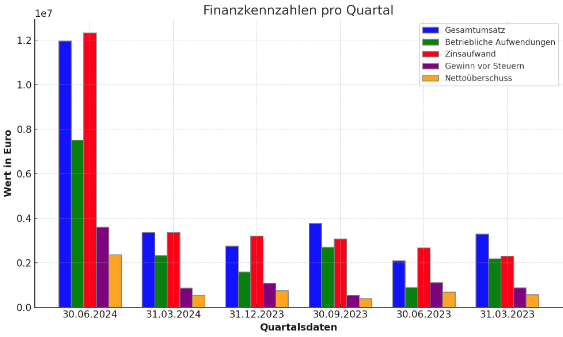

Die vorliegenden Daten zeigen eine starke Umsatzentwicklung des Unternehmens im Zeitraum bis zum 30. Juni 2024. Der Gesamtumsatz betrug in diesem Zeitraum 11.969.000 Euro, ein deutlicher Anstieg im Vergleich zu den vorangegangenen Quartalen. Im Vergleich dazu lag der Umsatz am 31. März 2024 bei 3.367.000 Euro und am 31. Dezember 2023 bei 2.747.000 Euro. Der höchste Umsatz im vergangenen Jahr wurde im dritten Quartal 2023 mit 3.764.000 Euro erzielt. Der niedrigste Umsatz hingegen im zweiten Quartal 2023, wo das Unternehmen nur 2.091.000 Euro erwirtschaftete.

Die betrieblichen Aufwendungen beliefen sich im gleichen Zeitraum auf insgesamt 7.506.000 Euro, wobei im zweiten Quartal 2024 die höchsten Kosten in Höhe von 2.322.000 Euro anfielen. Der niedrigste betriebliche Aufwand war im vierten Quartal 2023 mit 1.587.000 Euro zu verzeichnen.

Der Zinsaufwand ist ebenfalls ein zentraler Kostenpunkt. Bis zum 30. Juni 2024 stiegen die Zinskosten auf 12.320.000 Euro, wobei sie im ersten Quartal 2024 bei 3.372.000 Euro und im vierten Quartal 2023 bei 3.199.000 Euro lagen. Dies verdeutlicht eine kontinuierliche Belastung durch Fremdkapital.

Das Unternehmen erzielte im zweiten Quartal 2024 einen Gewinn vor Steuern von 870.000 Euro, was eine Verbesserung gegenüber dem Vorquartal mit 1.083.000 Euro bedeutet. Im ersten Quartal 2024 lag der Gewinn vor Steuern bei 538.000 Euro, was im Vergleich zu den darauffolgenden Quartalen ein schwächeres Ergebnis darstellt.

Der Nettoüberschuss belief sich bis zum 30. Juni 2024 auf 538.000 Euro, im Vergleich zu 747.000 Euro im Vorquartal und 395.000 Euro im ersten Quartal des Jahres. Der für Stammaktionäre verfügbare Nettoüberschuss schwankte stark. Am 30. Juni 2024 belief er sich auf 343.000 Euro, nach 747.000 Euro im März und nur 201.000 Euro im Dezember 2023.

Kennzahlen

Das unverwässerte Ergebnis je Aktie (EPS) betrug bis zum 30. Juni 2024 1,68 Euro, was eine beachtliche Verbesserung im Vergleich zu 0,62 Euro im März darstellt. Eine Angabe für das dritte Quartal 2023 liegt nicht vor, jedoch lag das verwässerte EPS am 30. September 2023 bei 0,46 Euro.

Die durchschnittliche Anzahl der unverwässerten Aktien lag im ersten Quartal 2024 bei 1.204.839 und erhöhte sich auf 1.260.870 Aktien zum 31. Dezember 2023. Diese Erhöhung spiegelt sich auch in den verwässerten durchschnittlichen Aktien wider, die ebenfalls bei 1.260.870 Stück lagen.

Rentabilität

Die Rentabilität des Unternehmens zeigt, dass der Gewinn vor Steuern im zweiten Quartal 2024 mit 870.000 Euro leicht zurückging, im Vergleich zu 1.083.000 Euro im März desselben Jahres. Auch der Steueraufwand stieg im gleichen Zeitraum leicht an, von 289.000 Euro im zweiten Quartal auf 322.000 Euro im März. Die Rentabilität aus fortgeführten Geschäftsbereichen zeigt einen Gewinn von 581.000 Euro im zweiten Quartal 2024, was einen Rückgang gegenüber 761.000 Euro im März darstellt.

Die Nettogewinnmarge bleibt dennoch stabil, da der Nettoüberschuss für Stammaktionäre im Juni 2024 mit 343.000 Euro leicht unter dem Ergebnis von 747.000 Euro im Vorquartal liegt. Die Gesamtentwicklung deutet auf eine moderate, aber beständige Rentabilität hin, trotz steigender betrieblicher Aufwendungen und Zinskosten.

Bilanz

Die Bilanz zeigt eine ausgeglichene Entwicklung zwischen Umsatzwachstum und Aufwendungen. Der Gesamtumsatz von 11.969.000 Euro bis zum 30. Juni 2024 ist bemerkenswert, wobei die betrieblichen Aufwendungen sich auf insgesamt 7.506.000 Euro belaufen. Das Unternehmen kämpft jedoch weiterhin mit hohen Zinskosten, die bis Juni 2024 insgesamt 12.320.000 Euro erreichten. Die Belastung durch den Zinsaufwand könnte das Wachstum in den kommenden Perioden beeinflussen.

Das Verhältnis von Umsatz zu betrieblichen Aufwendungen zeigt, dass das Unternehmen die Kosten im Vergleich zum Umsatzwachstum gut kontrollieren konnte, was zu einem stabilen Nettogewinn führte. Das Wachstum der Aktienanzahl und der Anstieg des Gewinns je Aktie deuten auf eine positive Entwicklung für die Aktionäre hin.

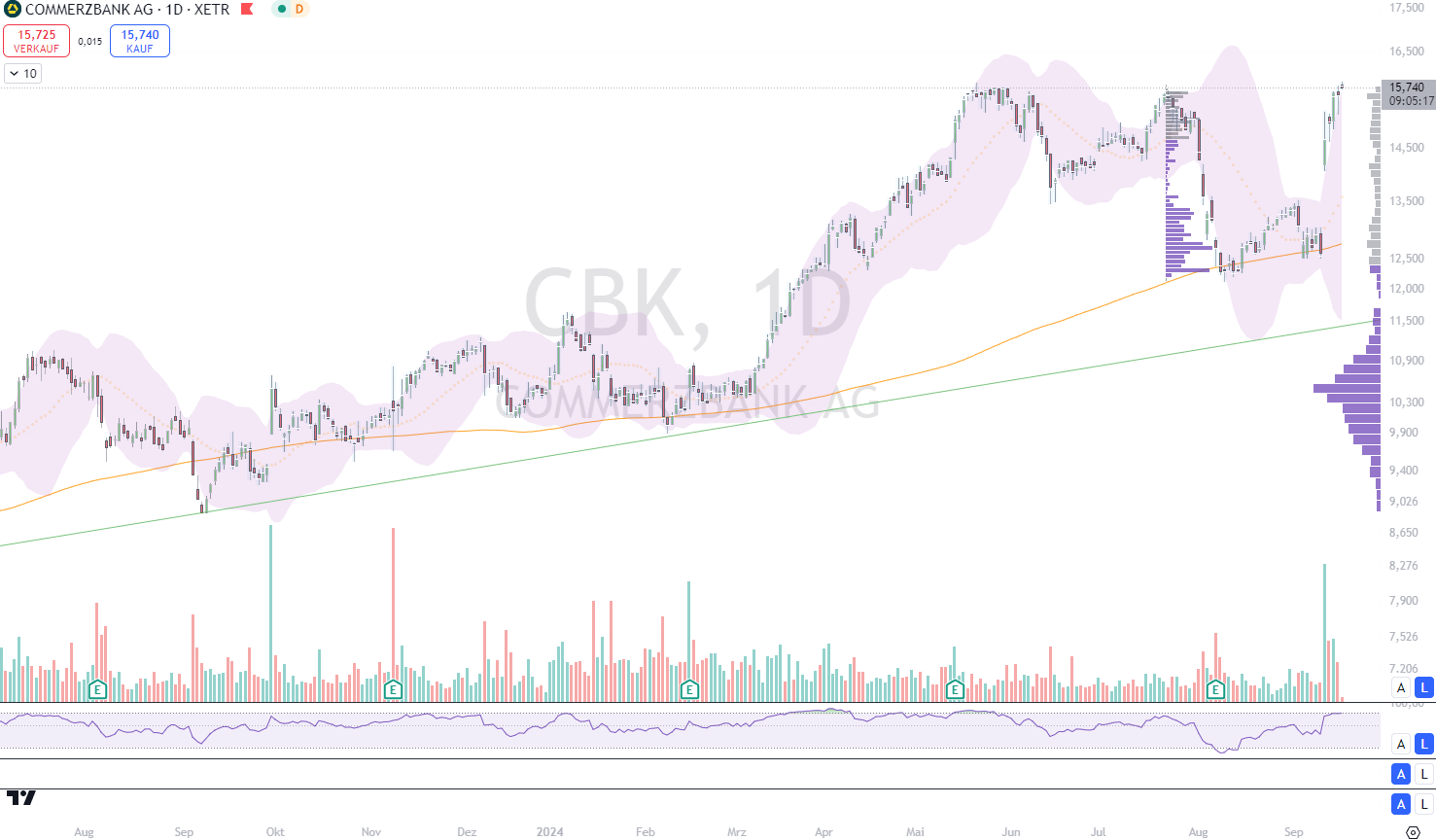

Charttechnische Analyse der Commerzbank AG

Überblick der Marktbedingungen

Am 17. September 2024 zeigt die Chartanalyse der Commerzbank AG im Daily Timeframe ein klares bullishes Trendbild. Der lang, mittelfristige und kurzfristige Trend sind aufwärts Gerichtet, was ein starkes Kaufsignal impliziert. Das Momentum ist ebenfalls positiv, was darauf hindeutet, dass die Käufer momentan die Kontrolle über den Markt haben.

Trendanalyse

Die Analyse der Trends legt nahe, dass das Preisniveau der Commerzbank in einer starken Aufwärtsbewegung ist. Insbesondere sind die langfristigen und mittelfristigen Trends stabil, was auf anhaltendes Vertrauen der Investoren in die Aktie hindeutet. Diese bullishe Bewegung könnte durch positive Unternehmensnachrichten oder Marktbedingungen unterstützt werden.

Indikatoren und technische Signale

Die Bollinger-Bänder zeigen, dass der Kurs die obere Bandgrenze berührt hat, was auf eine mögliche Überkauftheit hindeutet. Dies könnte ein kurzfristiges Risiko anzeigen, dass der Preis möglicherweise korrigiert. Dennoch bleibt die Tatsache, dass der Kurs über der 50-, 100- und 200er SMA liegt, positiv. Diese gleitenden Durchschnitte fungieren mittlerweile als Unterstützungslinien und signalisieren die Trendstärke.

Zusätzlich kreuzt die 8er ema, die 21er ema nach oben. Diese Kreuzung ist ein weiteres bullishes Signal.

Momentum-Indikatoren

Der Relative Strength Index (RSI) von 73,07 deutet darauf hin, dass das Asset in einer überkauften Zone ist. Dies könnte darauf hindeuten, dass eine Kurskorrektur bevorstehen könnte, es bedeutet jedoch nicht notwendigerweise, dass der Aufwärtstrend unmittelbar endet. Der ADX von 25,67 zeigt, dass eine starke Trendbewegung vorhanden ist, während die ATR von 0,74 eine moderate Volatilität des Assets signalisiert.

Volumen-Analyse

Die Volume Weighted Average Price (VWAP) von 15,51 ist oberhalb des aktuellen Marktpreises, was auf ein potenzielles Verkaufsinteresse bei höheren Preisen hindeuten könnte. Gleichzeitig weist die historische Volatilität (HV) von 0,97 darauf hin, dass in der Vergangenheit moderate Preisbewegungen stattfanden, was für Investoren von Bedeutung ist, die auf Stabilität bedacht sind.

Fazit:

Das Unternehmen zeigt eine solide Entwicklung, insbesondere im Hinblick auf den Umsatz, welches bis zum 30. Juni 2024 deutlich gestiegen ist. Trotz der positiven Umsatzentwicklung und eines stabilen Gewinns vor Steuern belasten hohe betriebliche Aufwendungen und vor allem Zinskosten weiterhin die Rentabilität. Diese Kosten könnten langfristig das Wachstum einschränken, wenn es dem Unternehmen nicht gelingt, diese zu senken oder den Umsatz weiter zu steigern.

Die Erträge je Aktie (EPS) und der für Aktionäre verfügbare Nettoüberschuss haben sich im Vergleich zu den Vorquartalen deutlich verbessert, was ein positives Signal für die Investoren ist. Die gesteigerte Aktienanzahl deutet auf eine verstärkte Kapitalbasis hin, die dem Unternehmen möglicherweise mehr Spielraum für zukünftige Investitionen bietet.

Die Rentabilität bleibt stabil, jedoch müssen die steigenden Kosten weiterhin im Auge behalten werden. Sollte das Unternehmen in der Lage sein, die Zinsaufwendungen in den kommenden Perioden zu reduzieren, könnte sich dies deutlich auf die Gewinnentwicklung auswirken.

Die charttechnische Analyse der Commerzbank AG zeigt ein positives Bild, das von einem stabilen Aufwärtstrend und starkem Momentum unterstützt wird. Trotz der kurzfristigen Überkauftheit bleibt die langfristige Perspektive positiv, wobei die technischen Indikatoren auf weiteres Aufwärtspotenzial hinweisen. Anleger sollten jedoch die Volatilität und mögliche Kurskorrekturen im Blick behalten, um potenzielle Risiken besser zu managen.

Weitere Artikel über das Thema

Die Trump-Rally: Populismus treibt die Börsen – doch die Gefahr wächst

Silber: Der unterschätzte Überflieger mit Potenzial

Trump befeuert Bitcoin: Kryptowährung erreicht Rekordhoch von über 106.000 Dollar

Gold: Der ewige Gewinner in unsicheren Zeiten

Tesla: Der Traum vom Technologiegiganten – Was kommt als Nächstes?

Super Micro Computer: Zwischen Rettung und Risiko – wie lange hält die Erleichterung an?

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.