Technische Analyse ist eine Methode, die von Tradern verwendet wird, um zukünftige Preisbewegungen anhand historischer Marktdaten vorherzusagen. Diese Methode basiert auf der Annahme, dass alle relevanten Informationen über einen Vermögenswert, wie Nachrichten oder fundamentale Daten, bereits im Preis enthalten sind. Daher ist die Preisbewegung eines Vermögenswertes der Schlüssel, um zukünftige Trends zu identifizieren.

Wichtigste Informationen im Überblick

- Technische Analyse: Vorhersage von Marktbewegungen durch historische Preisdaten.

- Hauptwerkzeuge: Trendlinien, Unterstützungs- und Widerstandsniveaus, Candlestick-Muster.

- Erweiterte Techniken: Bollinger Bänder, ATR, RSI, Divergenzen, Fibonacci-Retracements, Volumenanalyse, Heikin-Ashi-Charts.

- Risikomanagement: Stop-Loss-Orders, Gewinnmitnahmen, Risikobelohnungsverhältnis, kontinuierliche Anpassung.

Warum ist Risikmanagement und das Bewusstsein für Risiko so wichtig für Trader? Lesen hier den detailliserten Artikle dazu: Die Bedeutung von Risikomanagement: Warum ein gutes Risikomanagement entscheidend für deinen Erfolg ist

- Grundlagen der Technischen Analyse

- Erweiterte Techniken der Technischen Analyse zur Risikominimierung

- Volatilitätsbasierte Indikatoren: Bollinger Bänder und ATR

- Nutzung des Relative Strength Index (RSI) zur Identifikation von Marktbedingungen

- Erkennen von Divergenzen und deren Bedeutung im Risikomanagement

- Fibonacci-Retracements und ihre Anwendung im Risikomanagement

- Die Bedeutung der Volumenanalyse

- Heikin-Ashi-Charts zur Verbesserung der Handelsdisziplin

- Zusammenfassung

- Die Bedeutung des Verhaltens anderer Marktteilnehmer für das eigene Risikomanagement

Grundlagen der Technischen Analyse

Die technische Analyse stützt sich auf verschiedene Werkzeuge und Techniken, um Preismuster und -trends zu identifizieren. Die häufigsten Werkzeuge sind Chartmuster, technische Indikatoren und statistische Messungen. Trader verwenden diese Werkzeuge, um die Wahrscheinlichkeit zukünftiger Marktbewegungen zu bewerten und um Ein- und Ausstiegspunkte zu bestimmen.

Beispiel: Ein Trader bemerkt auf einem Chart, dass der Preis einer Aktie wiederholt an einem bestimmten Punkt gestiegen ist, nachdem er ein bestimmtes Tief erreicht hat. Diese Beobachtung könnte darauf hinweisen, dass dieses Niveau ein starkes Unterstützungsniveau darstellt und der Trader könnte eine Kaufposition in Betracht ziehen, wenn der Preis das Niveau erneut erreicht.

Einige der häufigsten verwendeten Chartmuster

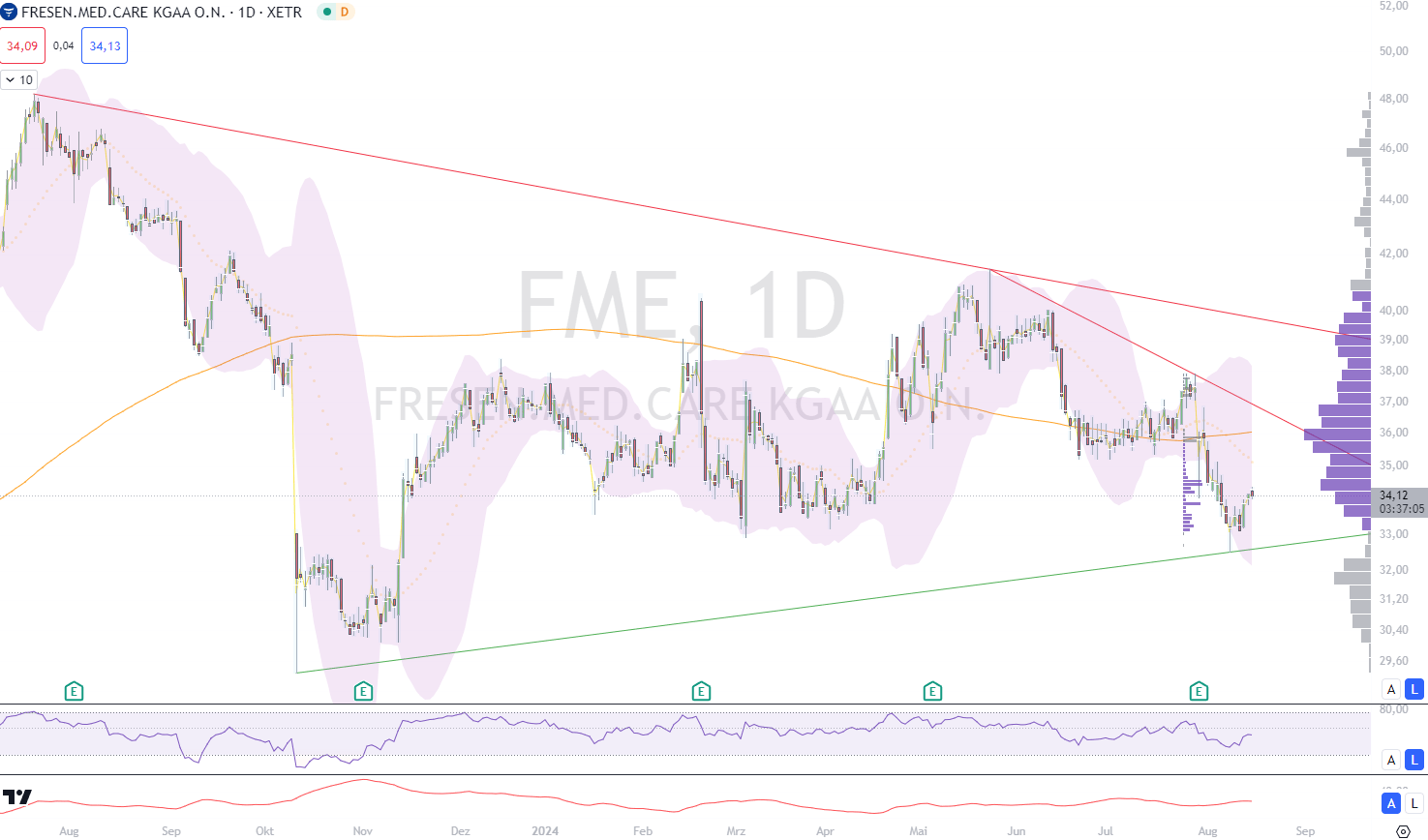

Trendlinien: Diese helfen, die allgemeine Richtung des Marktes (Trend) zu bestimmen. Ein Aufwärtstrend wird durch eine Reihe von höheren Hochs und höheren Tiefs gekennzeichnet, während ein Abwärtstrend durch niedrigere Hochs und niedrigere Tiefs charakterisiert ist.

Beispiel: Ein Trader, der einen Aufwärtstrend erkennt, könnte in Erwägung ziehen, nur Kaufpositionen einzugehen, bis der Trend bricht. Dies reduziert das Risiko, gegen den Trend zu handeln.

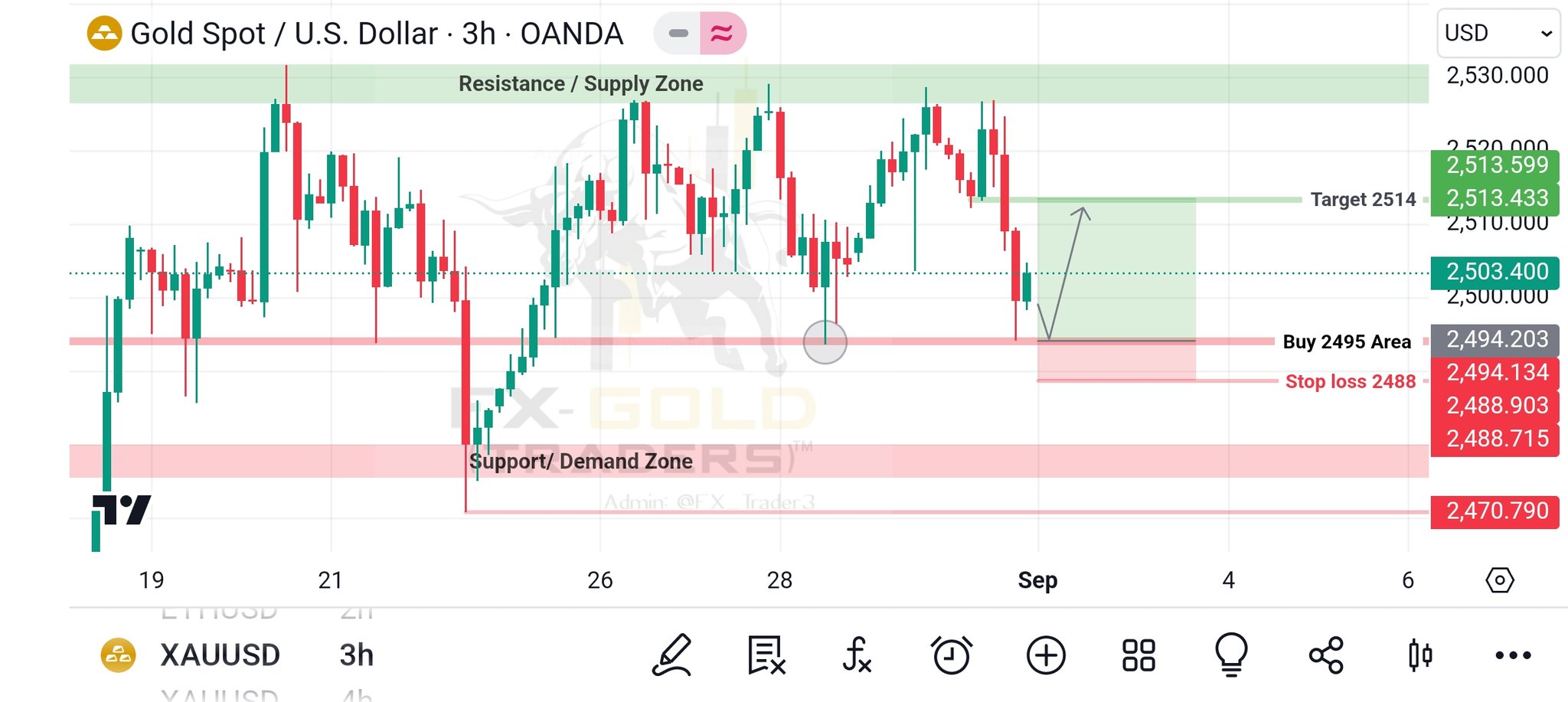

Unterstützungs- und Widerstandsniveaus: Unterstützungsniveau ist der Preis, bei dem ein fallender Markt regelmäßig stoppt und wieder steigt, während das Widerstandsniveau ein Preis ist, bei dem ein steigender Markt regelmäßig stoppt und fällt. Diese Niveaus sind entscheidend, da sie oft als Wendepunkte im Marktverhalten dienen.

Beispiel: Ein Trader könnte eine Stop-Loss-Order knapp unterhalb eines identifizierten Unterstützungsniveaus setzen, um Verluste zu begrenzen, falls der Markt dieses Niveau durchbricht und weiter fällt.

Candlestick-Muster: Diese bieten visuelle Hinweise auf Marktbewegungen. Einige bekannte Muster sind Doji, Hammer, Shooting Star und Engulfing Pattern, die potenzielle Umkehrungen oder Fortsetzungen eines Trends signalisieren können.

Beispiel: Wenn ein Trader einen Hammer sieht, der sich nach einem starken Abwärtstrend bildet, könnte dies ein Signal dafür sein, dass der Markt bald nach oben drehen wird. Der Trader könnte dann in Betracht ziehen, eine Kaufposition zu eröffnen und einen engen Stop-Loss zu setzen, um das Risiko zu minimieren.

Technische Indikatoren wie gleitende Durchschnitte, Relative Strength Index (RSI), Moving Average Convergence Divergence (MACD) und Bollinger Bänder helfen dabei, die Marktstärke und mögliche Umkehrpunkte zu identifizieren.

Effektives Risikomanagement mit Technischer Analyse

Technische Analyse ist nicht nur ein Werkzeug zur Vorhersage von Preisbewegungen, sondern auch entscheidend für das Risikomanagement im Trading. Durch das Verständnis und die Anwendung technischer Werkzeuge können Trader ihre Entscheidungen präziser treffen und Verluste minimieren.

- Stop-Loss-Orders: Diese Orders sind entscheidend, um Verluste zu begrenzen. Sie legen fest, bei welchem Preisniveau eine Position automatisch geschlossen wird, um größere Verluste zu verhindern.

Beispiel: Ein Trader, der eine Long-Position in einer Aktie hat, könnte einen Stop-Loss unter das letzte signifikante Tief setzen. Dies stellt sicher, dass die Verluste begrenzt bleiben, falls der Markt sich gegen die Position bewegt. - Gewinnmitnahmen: Ähnlich wie Stop-Loss-Orders, ermöglichen Gewinnmitnahmen Tradern, automatisch Gewinne zu sichern, wenn der Markt ein vorher festgelegtes Preisniveau erreicht.

Beispiel: Ein Trader, der eine starke Kursbewegung erwartet, könnte eine Gewinnmitnahme knapp unter einem Widerstandsniveau setzen, um sicherzustellen, dass Gewinne realisiert werden, bevor der Markt möglicherweise umkehrt. - Risikobelohnungsverhältnis: Trader sollten vor jedem Trade das Verhältnis von potenziellem Gewinn zu Risiko (Risk-Reward-Ratio) berechnen. Ein gutes Risikobelohnungsverhältnis (z. B. 2:1 oder höher) bedeutet, dass der potenzielle Gewinn eines Trades mindestens doppelt so hoch ist wie der potenzielle Verlust. Dies hilft, die Profitabilität auf lange Sicht zu sichern.

Beispiel: Ein Trader plant, 100 Euro zu riskieren, um 300 Euro zu gewinnen, was ein Risikobelohnungsverhältnis von 1:3 darstellt. Selbst wenn nur 50 % der Trades erfolgreich sind, bleibt der Trader profitabel.

Schlussfolgerung

Die technische Analyse ist ein kraftvolles Werkzeug, das Tradern nicht nur dabei hilft, Marktbewegungen zu prognostizieren, sondern auch Risiken effektiv zu managen. Durch das Verständnis und die richtige Anwendung von Trendlinien, Unterstützungs- und Widerstandsniveaus, Candlestick-Mustern und technischen Indikatoren können Trader ihre Risiken minimieren und ihre Chancen auf langfristigen Erfolg maximieren. Das Schlüsselprinzip liegt in der Kombination von Analyse und Disziplin, um sicherzustellen, dass Handelsentscheidungen auf Fakten basieren und nicht auf Emotionen.

Erweiterte Techniken der Technischen Analyse zur Risikominimierung

Nachdem wir die Grundlagen der technischen Analyse und deren Anwendung im Risikomanagement beleuchtet haben, wollen wir uns nun auf erweiterte Techniken und Werkzeuge konzentrieren, die Tradern helfen, Risiken noch effektiver zu minimieren und ihre Handelsstrategien zu verfeinern.

Volatilitätsbasierte Indikatoren: Bollinger Bänder und ATR

Volatilität ist ein Schlüsselindikator, um die Dynamik eines Marktes zu verstehen. Bollinger Bänder und der Average True Range (ATR) sind zwei wichtige Werkzeuge, die Trader nutzen können, um die Volatilität zu messen und entsprechend ihre Handelsentscheidungen anzupassen.

- Bollinger Bänder: Diese Bänder helfen, die Volatilität zu visualisieren und potentielle Umkehrpunkte zu identifizieren. Wenn der Preis die oberen oder unteren Bänder berührt, könnte dies auf einen überkauften oder überverkauften Markt hindeuten.

Beispiel: Ein Trader könnte beschließen, eine Position zu schließen, wenn der Preis die obere Bandgrenze erreicht, um von einer potenziellen Marktumkehr zu profitieren. - Average True Range (ATR): Der ATR misst die durchschnittliche Bewegung eines Marktes über einen bestimmten Zeitraum und hilft Tradern, dynamische Stop-Loss-Niveaus zu setzen, die sich an die aktuelle Volatilität anpassen.

Beispiel: Ein Trader könnte einen Stop-Loss auf das 2-fache des ATR-Wertes setzen, um sich gegen plötzliche Marktschwankungen abzusichern.

Nutzung des Relative Strength Index (RSI) zur Identifikation von Marktbedingungen

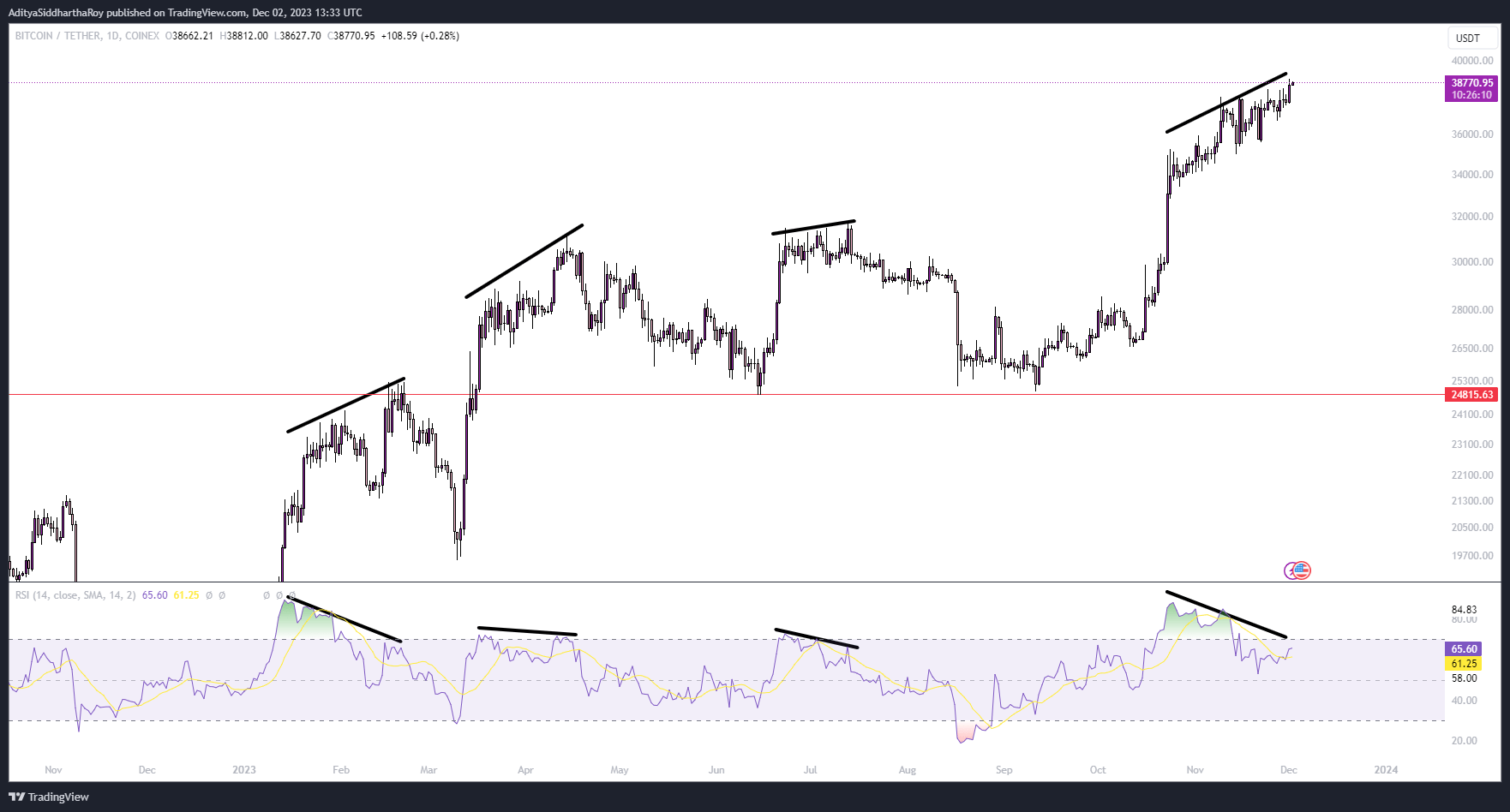

Der Relative Strength Index (RSI) ist ein weiterer technischer Indikator, der oft verwendet wird, um überkaufte oder überverkaufte Bedingungen zu identifizieren. Ein RSI-Wert über 70 deutet in der Regel auf einen überkauften Markt hin, während ein Wert unter 30 auf einen überverkauften Markt hindeutet.

- Beispiel: Ein Trader könnte bei einem RSI-Wert über 70 eine bestehende Long-Position schließen, um Gewinne zu sichern, bevor der Markt möglicherweise korrigiert.

Erkennen von Divergenzen und deren Bedeutung im Risikomanagement

Divergenzen zwischen Preisbewegungen und technischen Indikatoren wie dem Moving Average Convergence Divergence (MACD) oder dem RSI sind wichtige Signale, die potenzielle Umkehrpunkte in einem Markt anzeigen können.

- Beispiel: Wenn der Preis eines Vermögenswerts höhere Hochs macht, aber der MACD niedrigere Hochs bildet, deutet dies auf eine bärische Divergenz hin. Dies könnte ein Signal sein, eine Long-Position zu reduzieren oder abzusichern.

Fibonacci-Retracements und ihre Anwendung im Risikomanagement

Fibonacci-Retracements sind eine beliebte Methode, um potenzielle Unterstützungs- und Widerstandsniveaus zu identifizieren, die auf mathematischen Verhältnissen basieren. Diese Niveaus können Tradern helfen, präzise Ein- und Ausstiegspunkte bzw. Zonen zu bestimmen und gleichzeitig das Risiko zu minimieren.

- Beispiel: Ein Trader könnte eine Kauforder bei einem Fibonacci-Retracement-Level von 61,8 % platzieren und einen Stop-Loss knapp unter diesem Niveau setzen, um das Risiko eines weiteren Preisrückgangs zu begrenzen.

Die Bedeutung der Volumenanalyse

Die Volumenanalyse ist ein entscheidendes Werkzeug, um die Stärke oder Schwäche eines Trends zu bestätigen. Hohe Volumen in einem Aufwärtstrend deuten auf starke Kaufinteressen hin, während abnehmende Volumen auf ein mögliches Ende des Trends hindeuten könnten.

- Beispiel: Ein Trader könnte eine Position halten, wenn der Aufwärtstrend von steigendem Volumen begleitet wird, und eine Gewinnmitnahme in Betracht ziehen, wenn das Volumen sinkt.

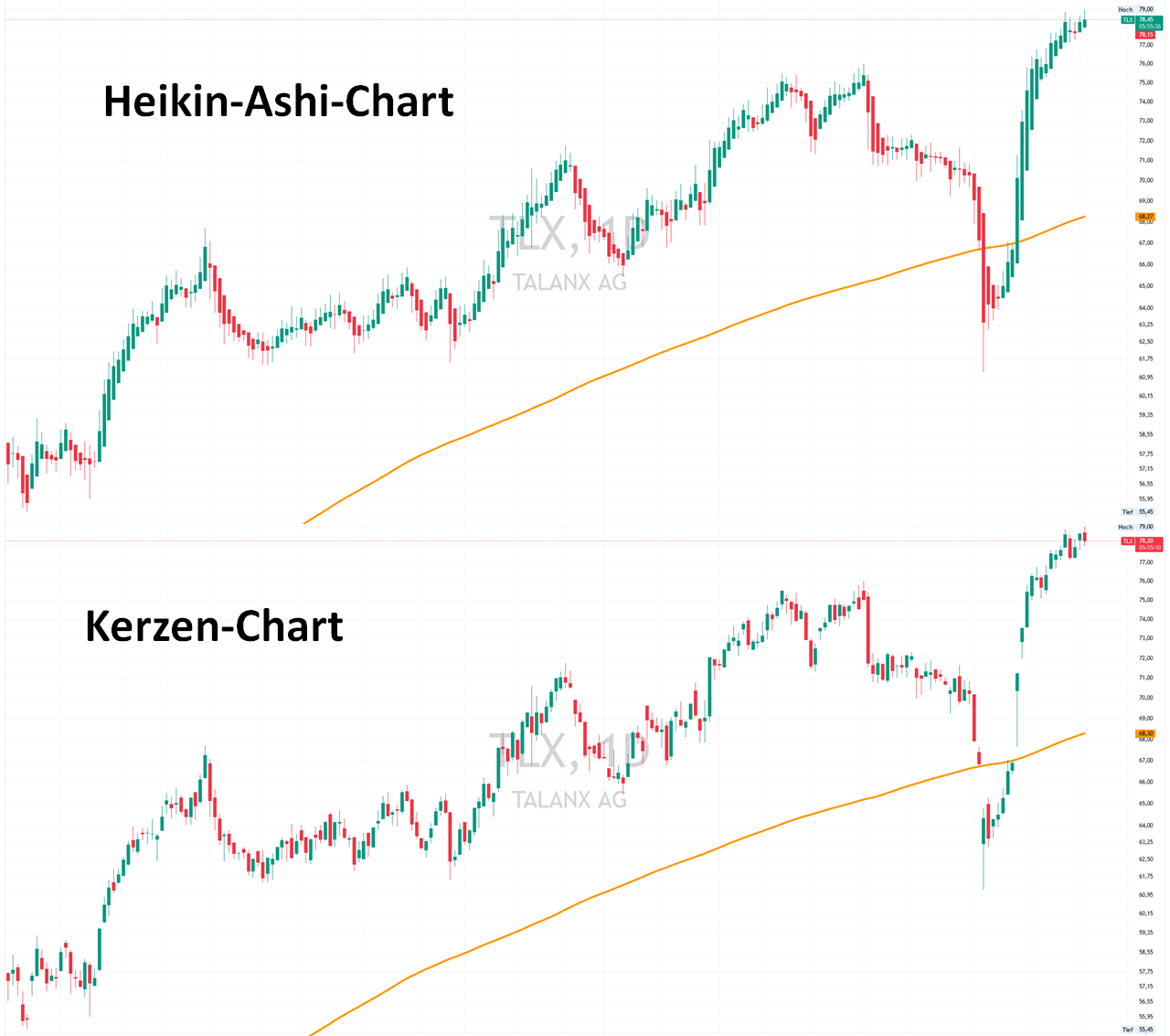

Heikin-Ashi-Charts zur Verbesserung der Handelsdisziplin

Heikin-Ashi-Charts glätten Preisdaten und helfen, klare Trends zu erkennen, indem sie kleinere Marktschwankungen eliminieren. Diese Charts sind besonders nützlich für Trader, die versuchen, sich auf längere Trends zu konzentrieren und emotionale Handelsentscheidungen zu vermeiden.

- Beispiel: Ein Trader verwendet Heikin-Ashi-Kerzen, um in einem starken Aufwärtstrend zu bleiben und kleinere Rücksetzer zu ignorieren, was zur Verbesserung der Handelsdisziplin beiträgt.

Zusammenfassung

Mit diesen erweiterten Techniken der technischen Analyse können Trader nicht nur fundiertere Handelsentscheidungen treffen, sondern auch ihr Risikomanagement erheblich verbessern. Der Schlüssel zum erfolgreichen Einsatz dieser Werkzeuge liegt in der kontinuierlichen Überprüfung und Anpassung der Strategien, um auf unterschiedliche Marktbedingungen reagieren zu können. Trader sollten zudem Backtesting und Simulationen nutzen, um die Effektivität ihrer Strategien zu überprüfen und sicherzustellen, dass sie gut aufgestellt sind, um sowohl Chancen zu nutzen als auch Risiken zu minimieren.

Die Bedeutung des Verhaltens anderer Marktteilnehmer für das eigene Risikomanagement

Ein entscheidender Aspekt der technischen Analyse ist das Verständnis, wie andere Marktteilnehmer agieren und welche Informationen sie nutzen, um ihre Handelsentscheidungen zu treffen. Große institutionelle Anleger, wie Banken, Hedgefonds und Pensionsfonds, beeinflussen den Markt erheblich durch ihre Handelsaktivitäten. Sie nutzen technische Indikatoren wie gleitende Durchschnitte, RSI, MACD und Bollinger Bänder, um Trends zu identifizieren und potenzielle Wendepunkte vorherzusagen. Diese Institutionen haben Zugang zu fortschrittlichen Algorithmen und riesigen Datenmengen, die ihnen ermöglichen, den Markt in Echtzeit zu analysieren und blitzschnell zu reagieren.

Für den einzelnen Trader ist es daher unerlässlich, sich bewusst zu machen, dass der Markt von diesen großen Akteuren mitbeeinflusst wird. Zu verstehen, was diese Marktteilnehmer sehen und wie sie auf technische Signale reagieren könnten, ist ein wesentlicher Bestandteil des eigenen Risikomanagements. Wenn zum Beispiel ein technischer Indikator wie ein gleitender Durchschnitt eine Trendwende signalisiert, könnten institutionelle Trader massive Käufe oder Verkäufe tätigen, was zu einer erheblichen Volatilität führen kann. Diese Bewegungen können das eigene Portfolio stark beeinflussen. Daher sollte man als Trader stets berücksichtigen, wie die großen Marktteilnehmer handeln und sicherstellen, dass das eigene Risikomanagement flexibel genug ist, um auf unerwartete Marktbewegungen zu reagieren, die durch diese Akteure ausgelöst werden könnten.

Sie wollen verstehen wie institutionelle Marktteilnehmer technische Analysen für ihr Risikomanagement und Handelsstrategien nutzen? Dann lesen Sie hier unseren Einblick „Technische Analyse und Risikomanagement bei Institutionellen Anlegern: Herausforderungen und Strategien„. Je besser Sie die Marktdynamik und deren Teilnehmer kennen, desto besser verstehen Sie was Ihnen auch die technische Analyse verrät. Sie werden somit den Markt genauer beobachten und lesen können.

Quellen für weiteres Eigenstudium finden Sie in den Essentiellen Bücher für erfolgreiche Trader.

Weitere Artikel über das Thema

Pair Trading: Wie du von Preisunterschieden clever profitierst – Eine umfassende Einführung in Strategie, Risiko und Moneymanagement

Fundamentalanalyse und Risikoeinschätzung: Wie fundamentale Daten zur Einschätzung von Risiken beitragen und welche Methoden dabei helfen können

Einstiege und Ausstiege von großen Marktteilnehmern „sicher“ erkennen

Technische Analyse und Risikomanagement bei Institutionellen Anlegern: Herausforderungen und Strategien

Die Bedeutung eines Trading-Tagebuchs: Ein Schlüssel zum Erfolg

Psychologie des Tradings und Risikobewusstsein: Die Entwicklung eines Erfolgreichen Mindsets

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.