Die kommenden Tage versprechen Spannung für die Finanzmärkte: Die Erwartungen an die US-Notenbank Fed steigen, während die Berichtssaison für das dritte Quartal startet und der Ölpreis weiterhin für Unruhe sorgt. Was die Märkte bewegt und welche Ereignisse besonders im Fokus stehen – das erfahren Sie in unserem wöchentlichen Marktausblick für die 41. Kalenderwoche .

US-Inflation und Fed-Protokoll: Zinsentscheidungen im Fokus

Nachdem die US-Arbeitsmarktdaten die vergangenen Monate geprägt haben, rückt nun die Inflation wieder in den Blickpunkt der Märkte. Zwar bleibt die Inflationsrate hoch, doch die Sorge vor einem überhitzten Arbeitsmarkt hat sich gelegt. In der nächsten Woche erwarten Marktteilnehmer, dass die Inflationsdaten am Donnerstag und die Erzeugerpreise am Freitag eher geringe Auswirkungen auf die Märkte haben, solange keine größeren Überraschungen eintreten. Wichtig wird vor allem das Fed-Protokoll am Mittwoch sein, das Aufschluss darüber geben könnte, ob die US-Notenbank nach der Zinssenkung im November eine weitere Reduzierung plant. Derzeit spekuliert der Markt mit einer Wahrscheinlichkeit von 35 Prozent auf eine größere Zinssenkung.

Deutschland: Rückgang bei Auftragseingängen, Industrieproduktion stabil

In Deutschland richtet sich das Augenmerk am Montag auf die Auftragseingänge in der Industrie. Nach den jüngsten Stabilisierungstendenzen dürfte sich der Rückgang jedoch beschleunigen. Analysten der Commerzbank rechnen mit einem Minus von 3,5 Prozent, was auf die schwachen Einkaufsmanagerindizes zurückzuführen ist. Für die Industrieproduktion, die am Dienstag veröffentlicht wird, erwarten Experten hingegen einen leichten Anstieg. Dies könnte als Zeichen dafür gewertet werden, dass die deutsche Wirtschaft sich weiterhin gegen den globalen Abschwung behauptet.

Anleihen: Ölpreis als Treiber der Renditen

Der Ölpreis bleibt auch in der kommenden Woche ein entscheidender Faktor für die Bewegungen an den Anleihemärkten. In den letzten Tagen trieb die Angst vor steigenden Energiepreisen die Inflationserwartungen in die Höhe, was die Renditen von zehnjährigen Bundesanleihen beeinflusste. Solange die Ölpreise auf hohem Niveau bleiben, dürfte sich dieser Trend fortsetzen. Auch die bevorstehende EZB-Sitzung am 17. Oktober und die damit verbundene „Schweigephase“ der Notenbank ab Mitte der Woche könnten die Märkte zusätzlich in Bewegung halten.

JETZT KOSTENFREI!

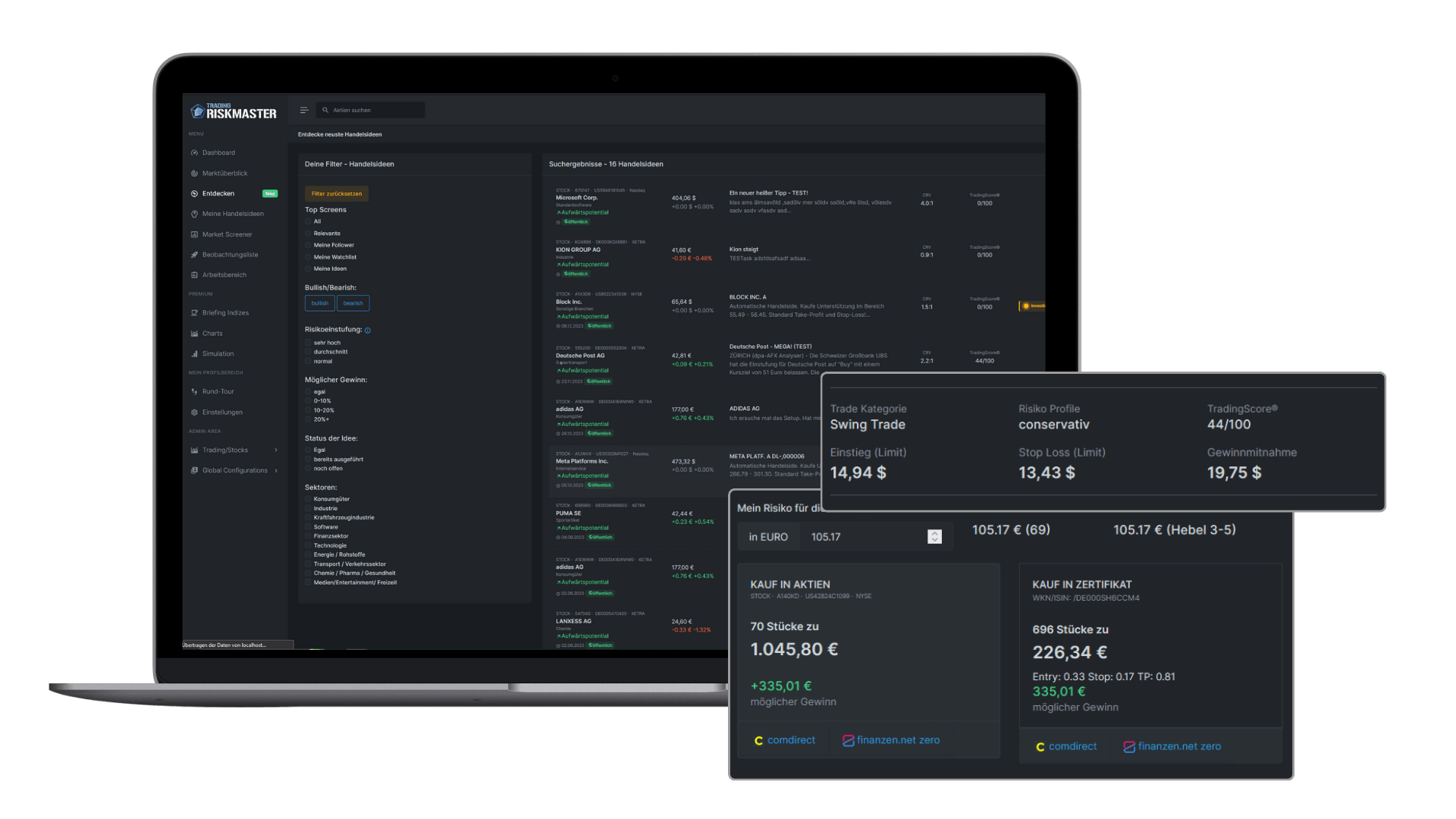

Entdecken Sie das Potenzial Ihrer Wunschaktie!

Jetzt exklusiv auf unserem Finanzportal: Lassen Sie unsere Experten Ihre Wunschaktie analysieren – kostenfrei für Sie!

✔ Charttechnische Auswertung: Erkennen Sie die besten Einstiegs- und Ausstiegspunkte.

✔ Fundamentalanalyse: Verstehen Sie die wahren Stärken und Risiken des Unternehmens.

✔ KI-gestützte Handelsszenarien: Seien Sie für jede Marktlage bestens vorbereitet.

Ihre Meinung zählt! Nutzen Sie diese einmalige Chance und reichen Sie Ihre Wunschaktie kostenfrei ein. Ihre Analyse wird schon bald auf unserem Portal veröffentlicht!

Währungen: Stabilisierung des Euro erwartet

Der US-Dollar hat sich in der vergangenen Woche deutlich gestärkt, was unter anderem auf seine Rolle als sicherer Hafen zurückzuführen ist. Allerdings könnte sich in der kommenden Woche eine leichte Erholung des Euro abzeichnen. Auch gegenüber dem britischen Pfund könnte die Gemeinschaftswährung weiter an Stärke gewinnen, da die Bank of England voraussichtlich schneller als erwartet Zinssenkungen vornehmen wird.

Aktien: Berichtssaison nimmt Fahrt auf

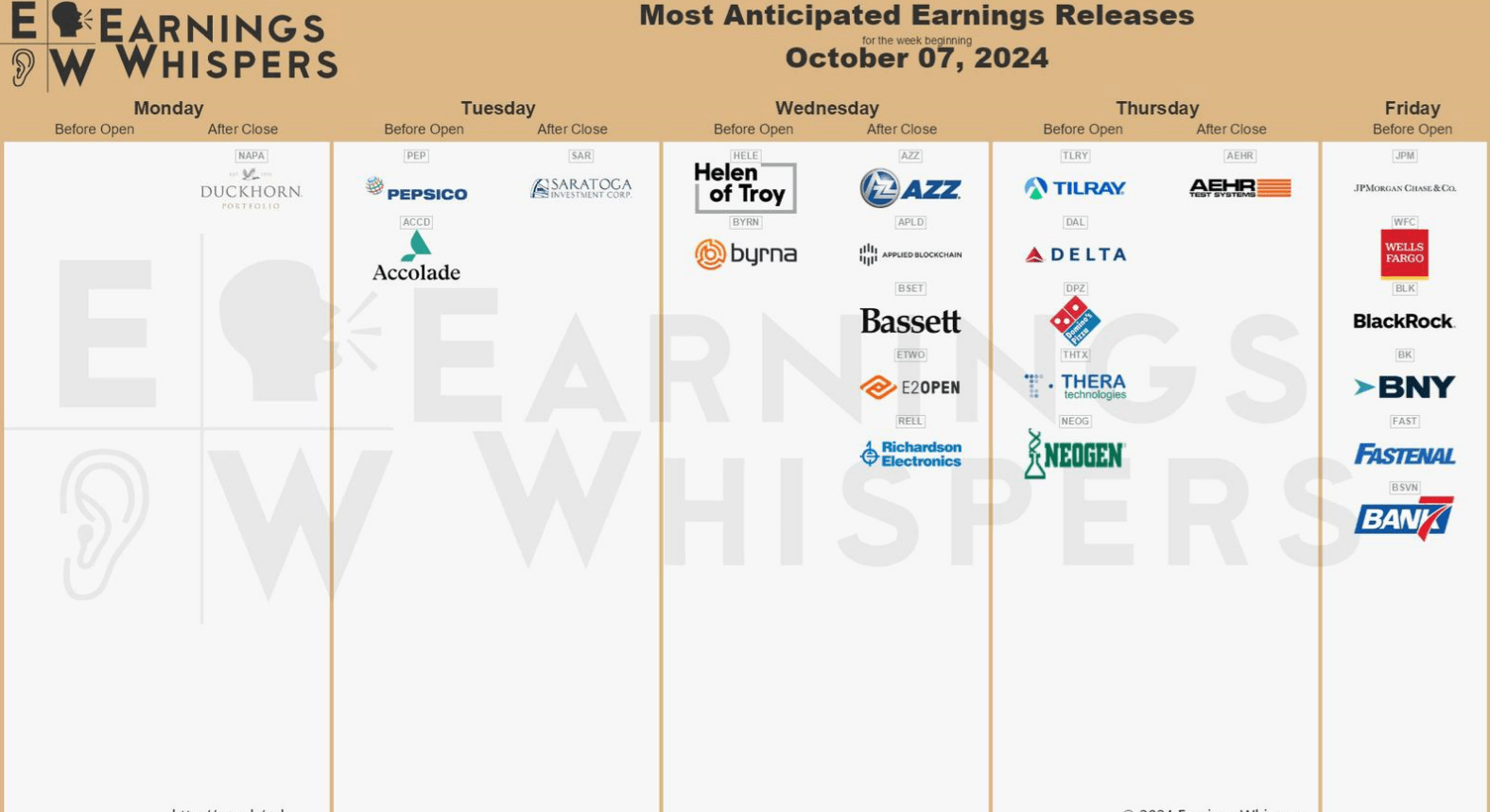

Mit dem Beginn der Berichtssaison für das dritte Quartal wird die Aufmerksamkeit der Aktienmärkte verstärkt auf die Unternehmensergebnisse gelenkt. Während Tesla zuletzt mit enttäuschenden Zahlen für Aufsehen sorgte, hoffen Anleger in der nächsten Woche auf solide Ergebnisse. Den Anfang macht PepsiCo am Dienstag, gefolgt von den großen US-Banken JPMorgan und Wells Fargo am Freitag. Die kommenden Berichte könnten ein Stimmungsbarometer für den gesamten Aktienmarkt darstellen und darüber entscheiden, ob die Märkte den positiven Schwung des bisherigen Jahres fortsetzen können.

Rohstoffe: Öl und Gold unter geopolitischem Einfluss

Die Rohstoffmärkte bleiben in der neuen Woche im Bann geopolitischer Spannungen, insbesondere des Nahostkonflikts. Sollte es zu einer weiteren Eskalation zwischen Israel und dem Iran kommen, könnte der Ölpreis erneut stark ansteigen. Dennoch gibt es auch Entspannungssignale, etwa durch die zunehmende Ölförderung in Libyen und im Golf von Mexiko. Gold hat sich nach dem Anstieg der letzten Wochen wieder stabilisiert und dürfte auch in der kommenden Woche keine größeren Sprünge machen, sofern sich die geopolitische Lage nicht dramatisch verändert.

Rückblick auf die vergangene Woche 40. KW

Die vergangene Woche hielt zahlreiche Überraschungen für die Finanzmärkte bereit: Christine Lagarde sorgte mit klaren Aussagen über die Zinspolitik der EZB für Aufsehen, während geopolitische Spannungen und ein sprunghaft steigender Ölpreis die Märkte in Atem hielten. Welche Entwicklungen den Takt vorgaben und wie sich die wichtigsten Indizes, Währungen und Rohstoffe verhielten, erfahren Sie in unserem Wochenrückblick für die Kalenderwoche 40.

Lagarde überrascht mit klarer Zinssenkungs-Aussicht

In einer unerwartet eindeutigen Ankündigung ließ EZB-Präsidentin Christine Lagarde am Montag vor dem EU-Parlament durchblicken, dass die EZB im Oktober möglicherweise eine Zinssenkung beschließen könnte. Ihre Aussage, dass die jüngsten Verbraucherpreisdaten der Eurozone das Vertrauen in eine baldige Erreichung des Inflationsziels gestärkt hätten, ließ die Wahrscheinlichkeit für eine Zinssenkung von 25 % auf über 90 % ansteigen. Dies löste eine direkte Reaktion an den Rentenmärkten aus, wobei die Rendite zweijähriger Bundesanleihen um 10 Basispunkte auf unter 2 % fiel und zehnjährige Anleihen um 15 Basispunkte auf 2,01 % sanken.

Doch die Rallye währte nur kurz. Im Laufe der Woche erholten sich die Renditen wieder auf das vorherige Niveau, getrieben von einem ansteigenden Ölpreis und dem wachsenden Inflationsdruck. Interessanterweise blieben die Anleihemärkte trotz der angespannten Lage im Nahen Osten relativ unbeeindruckt, obwohl die Energiepreise weiter zulegten.

US-Konjunkturdaten stärken den Dollar

Auch in den USA sorgten wirtschaftliche Daten für Bewegung. Während die Renditen von Staatsanleihen am Dienstag zunächst sanken, kehrten sie am Mittwoch und Donnerstag wieder auf vorherige Werte zurück. Besonders auffällig war der überraschend positive ISM-Index für den Dienstleistungssektor, der von 51,5 auf 54,9 Punkte anstieg. Im Gegensatz dazu stagnierte der ISM-Index für das verarbeitende Gewerbe mit enttäuschenden 47,2 Punkten. Starke Arbeitsmarktdaten – insbesondere ein Anstieg der offenen Stellen im September und besser als erwartete Beschäftigungszahlen – untermauerten die Robustheit der US-Wirtschaft.

Diese positive Datenlage und die Spekulationen um eine bevorstehende Zinssenkung der EZB stärkten den US-Dollar, der nach einer Schwächephase im September wieder aufwertete. Der Euro verlor gegenüber dem Dollar an Boden und fiel im Laufe der Woche von 1,1130 auf 1,1030 US-Dollar.

Aktienmärkte: Zuerst Höhenflüge, dann Verluste

Während einige große Indizes, wie der DAX, noch am Freitag der Vorwoche neue Höchststände verzeichneten, gab es zu Beginn der Woche eine moderate Konsolidierung an den Aktienmärkten. Nach einem leichten Rücksetzer am Montag legten die Märkte am Dienstag wieder zu. Doch die Eskalation im Nahen Osten bremste den Optimismus – vor allem Spekulationen über mögliche Angriffe auf iranische Ölanlagen durch Israel drückten die Stimmung.

Am Donnerstag stieg der Ölpreis infolge dieser Spannungen um 5 %, was vor allem den Aktien von Energiekonzernen wie TotalEnergies und Shell zugutekam, die um 2 % zulegten. Der DAX hingegen musste im Wochenverlauf einen deutlichen Rückgang von fast 500 Punkten hinnehmen, nachdem er noch am Freitag zuvor die Rekordmarke von 19.491 Punkten erreicht hatte.

US-Börsen stabiler, Nikkei im Schockzustand

Die US-Märkte reagierten vergleichsweise gelassen auf die geopolitischen Spannungen. Sowohl der S&P 500 als auch der Nasdaq 100 verzeichneten geringere Verluste im Vergleich zu ihren europäischen Pendants. Auch hier standen Energietitel im Fokus, während Technologie- und Finanzwerte von den guten Konjunkturdaten gestützt wurden.

In Japan hingegen sorgte die Ernennung von Shigeru Ishiba zum neuen Ministerpräsidenten für Verunsicherung. Seine Hinweise auf mögliche Zinserhöhungen belasteten die Stimmung an den japanischen Börsen, was den Nikkei zu Wochenbeginn um 4,5 % einbrechen ließ. Im weiteren Verlauf der Woche konnte der Index sich jedoch teilweise wieder erholen, da Anleger auf stabilisierende Maßnahmen der Regierung hofften.

Exklusive Kauf- und Verkaufssignale für Ihre Assets.

Ausblick auf die kommende Woche – 41.KW 2024

In der kommenden Woche vom 30.September 2024 bis 04.Oktober 2024 stehen wieder bedeutende Unternehmensberichte an. Die umfassende Earnings Whispers-Übersicht bietet wie gewohnt einen detaillierten Einblick.

Die kommende Woche verspricht ein Feuerwerk an wichtigen Wirtschaftsereignissen, die sowohl auf der Unternehmens- als auch auf der Makroebene entscheidende Impulse setzen könnten. Vom Treffen der Euro-Gruppe bis hin zu Unternehmenszahlen aus verschiedenen Branchen – die Finanzmärkte dürften genau hinsehen. Wir geben einen Überblick, welche Ereignisse Sie im Laufe der Woche besonders im Auge behalten sollten.

MONTAG 7. OKTOBER

Der Start in die Woche wird von makroökonomischen Entwicklungen geprägt. Die Euro-Gruppe trifft sich, um über die wirtschaftliche Lage in der Eurozone zu beraten. Zeitgleich werden die deutschen Auftragseingänge veröffentlicht, die wichtige Einblicke in die Gesundheit des verarbeitenden Gewerbes geben. Auch die Einzelhandelsumsätze der Eurozone stehen im Fokus der Marktteilnehmer, die sich ein Bild über die Kauflaune der Verbraucher machen wollen.

DIENSTAG 8. OKTOBER

Am Dienstag richten sich die Blicke vor allem auf große Unternehmensberichte. So werden unter anderem die Quartalszahlen des österreichischen Öl- und Gasriesen OMV sowie des US-Konsumgüterkonzerns PepsiCo erwartet. Boeing liefert zudem neue Daten zu seinen Auslieferungen. Auch auf dem Makro-Level bleibt es spannend: Konjunkturdaten zur Industrieproduktion und Handelsbilanzen könnten für Bewegung sorgen. Zudem werden der Investor Day von General Motors und Procter & Gamble im Fokus stehen, an dem die Unternehmen Einblicke in ihre strategischen Pläne geben.

MITTWOCH 9. OKTOBER

Am Mittwoch rücken sowohl Unternehmens- als auch Wirtschaftsdaten ins Rampenlicht. Bechtle veranstaltet seinen Capital Markets Day, während Traton vorab Einblicke in seine Quartalszahlen gibt. Auch auf der Konjunkturseite tut sich einiges: Die deutsche Handelsbilanz wird veröffentlicht und könnte erste Hinweise auf die Stärke des Exports geben. In den USA wird das Protokoll der letzten Fed-Sitzung (FOMC-Protokoll) mit Spannung erwartet, das Hinweise auf die künftige Geldpolitik liefern könnte.

DONNERSTAG 10. OKTOBER

Am Donnerstag dominieren Unternehmenszahlen das Geschehen. Zu den Highlights gehören die Quartalsberichte von Gerresheimer, dem Pharma- und Verpackungsspezialisten, sowie von Südzucker und Givaudan. Zudem veranstaltet die Deutsche Pfandbriefbank ihren Kapitalmarkttag, bei dem strategische Einblicke erwartet werden. Die Deutsche Telekom dürfte mit einem ähnlichen Event ebenfalls für Aufmerksamkeit sorgen.

FREITAG 11. OKTOBER

Zum Wochenschluss stehen besonders die Quartalsberichte großer US-Banken wie JPMorgan und Wells Fargo im Fokus. Diese Zahlen könnten wichtige Indikatoren für die Lage im Finanzsektor liefern. Auf der makroökonomischen Ebene werden in Deutschland die Verbraucherpreisdaten veröffentlicht, die Einblicke in die Inflationsentwicklung geben und somit auch Einfluss auf die Zinserwartungen haben könnten.

DAX

Trotz einer turbulenten Woche und kurzfristigen Rücksetzern gelang dem DAX ein versöhnlicher Abschluss. Positive Impulse aus den USA halfen dem deutschen Leitindex, sich am Freitag wieder zu stabilisieren, auch wenn die Unsicherheiten am Markt weiterhin präsent bleiben.

DAX schließt im Plus, bleibt aber unter 19.500 Punkten

Am Freitag verabschiedete sich der DAX mit einem Tagesplus von 0,6 Prozent bei 19.120 Punkten ins Wochenende. Zuvor war der Index im Handelsverlauf zeitweise unter die psychologisch wichtige Marke von 19.000 Punkten gefallen. Nur eine Woche zuvor hatte der DAX noch ein neues Rekordhoch bei 19.492 Zählern markiert. Dennoch: Mit einem Wochenverlust von 1,8 Prozent bleibt ein spürbares Minus in den Büchern. Die Konsolidierung nach dem steilen Anstieg der vergangenen Wochen war von vielen Marktbeobachtern allerdings erwartet worden.

Konsolidierung als gesunder Marktrücksetzer

Analysten sehen den Rückschritt nicht als Zeichen einer größeren Schwäche, sondern als notwendige Verschnaufpause. „Der Markt hat eine dringend benötigte Abkühlung durchlaufen“, kommentierten Experten von Index Radar. Der überkaufte Zustand der Märkte, der durch die vorherigen Kursgewinne entstanden war, wurde korrigiert. „Risiken werden nun realistischer bewertet und die euphorische Stimmung an den Börsen hat sich gelegt“, ergänzt Claudia Windt, Analystin bei der Helaba. Auch wenn die Rekordjagd vorerst gestoppt ist, bleibt der DAX auf einem vergleichsweise hohen Niveau.

US-Arbeitsmarktdaten stützen die Stimmung

Starke Arbeitsmarktdaten aus den USA gaben den weltweiten Märkten gegen Ende der Woche frischen Auftrieb. Der robusten Verfassung der US-Wirtschaft zum Trotz wurden Hoffnungen auf eine baldige Zinssenkung allerdings gedämpft. Die Zahlen zeigten, dass der US-Arbeitsmarkt nach wie vor stark ist, was die Notwendigkeit von Lockerungsmaßnahmen durch die US-Notenbank in Frage stellt. Dennoch sahen viele Investoren die Stabilität der US-Konjunktur als positives Zeichen für die globale Wirtschaft, was sich auch in Europa bemerkbar machte.

Gewinne an der Wall Street

An der Wall Street sorgten die positiven US-Daten für eine deutliche Aufwärtsbewegung. Der Dow Jones schloss mit einem Plus von 0,8 Prozent bei 42.352,75 Punkten, während der S&P 500 um 0,9 Prozent auf 5.751,07 Punkte zulegen konnte. Besonders erfreulich war der Anstieg an der Technologiebörse Nasdaq, die mit einem Gewinn von 1,2 Prozent auf 18.137,85 Punkte schloss. Diese positiven Impulse schwappten auch nach Europa über und trugen zur Stabilisierung des DAX bei.

Investoren nehmen Gewinne mit

„Es scheint, als hätten einige Anleger die Gelegenheit genutzt, um nach den Rekordständen der letzten Woche Gewinne mitzunehmen“, so Windt. Die leichten Rücksetzer, gepaart mit einem insgesamt robusten Marktumfeld, deuteten darauf hin, dass die Marktteilnehmer derzeit sehr selektiv agieren. Nach einer Phase der Euphorie kehrt nun eine etwas nüchternere Bewertung der Risiken ein. Dennoch bleibt der DAX auf einem stabilen Kurs, unterstützt von positiven Konjunkturdaten und soliden Unternehmensgewinnen.

Ausblick: Aufatmen, aber keine Entwarnung

Auch wenn die Märkte zum Ende der Woche wieder etwas Boden gutmachen konnten, bleibt die Lage angespannt. Die Volatilität dürfte vorerst anhalten, da geopolitische und wirtschaftliche Unsicherheiten weiterhin bestehen. Der Fokus der Anleger richtet sich nun auf die kommenden Wochen, in denen zahlreiche Unternehmensberichte und makroökonomische Daten das Geschehen an den Märkten prägen werden.

Fazit

Die Finanzmärkte stehen vor einer spannenden Woche, in der eine Mischung aus wichtigen Unternehmenszahlen, makroökonomischen Daten und geldpolitischen Signalen die Richtung vorgibt. Besonders die anstehenden Inflationsdaten aus den USA und das Protokoll der letzten Fed-Sitzung werden von den Investoren mit Spannung erwartet, da sie Aufschluss über den künftigen Zinskurs der US-Notenbank geben könnten. Gleichzeitig bleibt der Ölpreis ein Unsicherheitsfaktor, der vor allem auf den Anleihemärkten für Volatilität sorgt. Die geopolitische Lage, insbesondere im Nahen Osten, könnte die Energiepreise weiter nach oben treiben und damit auch die Inflationserwartungen beeinflussen.

Auf der Unternehmensseite rückt die Berichtssaison für das dritte Quartal in den Fokus, die maßgeblich zur Stimmung an den Aktienmärkten beitragen dürfte. Während enttäuschende Ergebnisse einzelner Konzerne wie Tesla bereits Unruhe stifteten, blicken Anleger nun gespannt auf die Zahlen von Schwergewichten wie JPMorgan und PepsiCo. Diese Berichte könnten entscheidend sein, um zu beurteilen, ob die Aktienmärkte den positiven Trend des bisherigen Jahres fortsetzen können oder ob eine Phase der Konsolidierung bevorsteht.

In Deutschland bleiben die Entwicklungen in der Industrie ein wichtiger Gradmesser für die wirtschaftliche Stabilität. Trotz eines erwarteten Rückgangs bei den Auftragseingängen könnte ein Anstieg der Industrieproduktion für etwas Zuversicht sorgen. Der DAX hat in der vergangenen Woche zwar einen leichten Rücksetzer erlebt, doch die moderate Konsolidierung wird von Marktbeobachtern als gesunde Korrektur gewertet, die die überhitzte Markttechnik abkühlt und Risiken wieder stärker einpreist.

Insgesamt bleibt die Lage an den Märkten angespannt, doch es gibt auch Lichtblicke. Positive Signale aus den USA und die Aussicht auf stabilisierende Maßnahmen der Zentralbanken sorgen für eine gewisse Beruhigung. Dennoch bleibt die Volatilität hoch, und Anleger werden in den kommenden Tagen sowohl makroökonomische Entwicklungen als auch die Quartalsberichte großer Unternehmen genau im Auge behalten.

Weitere Artikel zum Thema

Die Trump-Rally: Populismus treibt die Börsen – doch die Gefahr wächst

Silber: Der unterschätzte Überflieger mit Potenzial

Trump befeuert Bitcoin: Kryptowährung erreicht Rekordhoch von über 106.000 Dollar

Gold: Der ewige Gewinner in unsicheren Zeiten

Tesla: Der Traum vom Technologiegiganten – Was kommt als Nächstes?

Super Micro Computer: Zwischen Rettung und Risiko – wie lange hält die Erleichterung an?

Verbessern Sie jetzt Ihre Trading-Erfolge mit unserer KI-Analyse!

Schließen Sie sich den vielen Tradern an, die bereits durch unsere Plattform ihre Gewinnraten um durchschnittlich 20% steigern konnten. Warten Sie nicht länger, profitieren Sie von präzisen, datenbasierten Handelsempfehlungen und erhalten Sie regelmäßige Updates direkt in Ihr E-Mail-Postfach.

Weitere Informationen:

DISCLAIMER

Bitte beachten Sie, dass die hier bereitgestellten Informationen und Analysen lediglich zu Informationszwecken dienen und keinesfalls als Anlageberatung, Kauf- oder Verkaufsempfehlungen zu verstehen sind. Diese Übersicht stellt keine Aufforderung zum Handeln dar. Jede Investitionsentscheidung sollte auf einer umfassenden persönlichen Analyse basieren und individuelle Risikofaktoren berücksichtigen. Es wird empfohlen, professionelle Beratung einzuholen, bevor Sie finanzielle Entscheidungen treffen. Die hier präsentierten Daten und Meinungen spiegeln ausschließlich den aktuellen Wissensstand und die persönliche Einschätzung zum Zeitpunkt der Erstellung wider. Finanzmärkte sind dynamisch und Investitionen bergen Risiken, die sorgfältig geprüft werden sollten.

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.