Die Woche vom 4. bis zum 9. November könnte eine entscheidende Weichenstellung für die Märkte und die Weltwirtschaft bedeuten. Die bevorstehenden US-Wahlen stehen nicht nur für die Amerikaner im Mittelpunkt, sondern werden weltweit aufmerksam verfolgt – von politischen Entscheidungsträgern bis hin zu Investoren. Während die Ergebnisse in entscheidenden Bundesstaaten mit Spannung erwartet werden, richten sich die Blicke auf die Zukunft transatlantischer Beziehungen, geopolitische Balance und Handelsstrategien. Der Ausgang könnte maßgebliche Auswirkungen auf Währungen, Anleihen, Aktien und Rohstoffe haben. Begleitend zur Wahl stehen wichtige Datenveröffentlichungen sowie geldpolitische Schritte an, die den Blick der Märkte schärfen. Nachfolgend der Überblick für diese entscheidende Woche.

Politische Entscheidung: Die US-Wahlen als Taktgeber für die Märkte

Mit den US-Wahlen am Dienstag steht ein entscheidendes Ereignis für die Wirtschaft bevor. Kamala Harris und Donald Trump liefern sich laut letzten Umfragen ein Kopf-an-Kopf-Rennen. Der Republikaner Trump liegt in einigen Schlüsselstaaten knapp vorne, wobei die Abweichungen oft innerhalb der Fehlermarge liegen. Die Wettmärkte bewerten Trumps Chancen derzeit mit über 60 %, was den Finanzmärkten bereits klare Impulse gegeben hat. Die Aktienmärkte haben jüngst Branchentrends gezeigt, die auf einen möglichen Trump-Sieg hindeuten, und auch die Renditen haben auf diese Einschätzung reagiert. Da sich das Wahlergebnis möglicherweise durch viele Briefwahlen verzögern könnte, werden die Märkte die ganze Woche über auf Hochrechnungen und Entwicklungen reagieren – was für hohe Volatilität sorgen dürfte.

Zinspolitik: Fed-Entscheid in den Hintergrund gerückt

JETZT KOSTENFREI!

Entdecken Sie das Potenzial Ihrer Wunschaktie!

Jetzt exklusiv auf unserem Finanzportal: Lassen Sie unsere Experten Ihre Wunschaktie analysieren – kostenfrei für Sie!

✔ Charttechnische Auswertung: Erkennen Sie die besten Einstiegs- und Ausstiegspunkte.

✔ Fundamentalanalyse: Verstehen Sie die wahren Stärken und Risiken des Unternehmens.

✔ KI-gestützte Handelsszenarien: Seien Sie für jede Marktlage bestens vorbereitet.

Ihre Meinung zählt! Nutzen Sie diese einmalige Chance und reichen Sie Ihre Wunschaktie kostenfrei ein. Ihre Analyse wird schon bald auf unserem Portal veröffentlicht!

Die nächste Zinssitzung der US-Notenbank Fed wurde aufgrund der Wahl auf Donnerstag verschoben. Es wird allgemein erwartet, dass die Fed den Leitzins moderat um 25 Basispunkte senkt. Der schrittweise Rückgang soll dabei helfen, das Wirtschaftswachstum bei stabiler Inflation und leicht abgeschwächtem Arbeitsmarkt zu unterstützen. Die Fed möchte das derzeitige Wachstumsniveau von 2,8 % sichern und dabei verhindern, dass die Inflation wieder zunimmt. Für die kommenden Monate wird ein behutsamer Abwärtstrend der Zinssätze erwartet, um die wirtschaftliche Stabilität langfristig zu sichern.

Konjunkturdaten: USA im Fokus, Deutschland unter Druck

Zusätzlich zur Wahl steht in den USA die Veröffentlichung des ISM-Dienstleistungsindex für Oktober bevor, der auf 53,5 Punkte (nach 54,9) geschätzt wird. Dies bestätigt die robuste Verfassung der US-Wirtschaft, die sich weiterhin stabil zeigt. In Deutschland hingegen bleibt die Industrieproduktion im September schwach; Experten rechnen hier mit einem Rückgang von 2 % im Monatsvergleich. Die Auftragseingänge könnten jedoch um etwa 1 % zulegen, vor allem durch Großaufträge, ohne dass dies eine Trendwende signalisiert.

Unternehmensergebnisse: Wichtige Quartalszahlen im DAX und S&P 500

Die Berichtssaison geht in die heiße Phase: In den USA legt Berkshire Hathaway seine Zahlen vor, die von Anlegern genau beobachtet werden. In Deutschland und Europa stehen gewichtige DAX-Konzerne wie Bayer, BMW und Commerzbank an, die ebenfalls Quartalsberichte veröffentlichen. Daneben geben in Europa die Blue-Chip-Unternehmen Novo Nordisk, Enel und Unicredit Einblicke in ihre Geschäftsverläufe. Die Marktsensibilität gegenüber Gewinnentwicklungen dürfte diese Woche besonders hoch sein.

Anleihen: Höhere Renditen bei Trump-Wahlsieg wahrscheinlich

Der Rentenmarkt könnte stark auf den Ausgang der Wahlen reagieren, insbesondere wenn Trump siegt. Ein solcher Ausgang würde vermutlich zu höheren Renditen bei Anleihen mit längeren Laufzeiten führen, was eine Fortsetzung des jüngsten Aufwärtstrends bedeuten könnte. Eine erhöhte Renditeerwartung könnte sich dann auch auf europäische Anleihen auswirken. Angesichts der Ungewissheit empfehlen sich weiterhin Papiere mit kurzen bis mittleren Laufzeiten.

Währungen: US-Dollar unter Wahl-Einfluss

Der US-Dollar wird sich in den kommenden Tagen voraussichtlich volatiler zeigen. Ein Wahlsieg Trumps könnte dem Dollar kurzfristig Auftrieb verleihen, da er potenziell für steigende Renditen und eine gemäßigtere Zinspolitik steht. Mittelfristig könnten jedoch Defizitsorgen den Aufwärtstrend des Dollars dämpfen und für mehr Schwankungen sorgen.

Aktienmärkte: Positive Reaktion bei Trump-Wahlsieg erwartet

Die Aktienmärkte könnten auf einen Sieg Trumps positiv reagieren, vor allem wenn auch die Republikaner den Kongress gewinnen. Ein Großteil dieses Szenarios ist jedoch bereits in den Kursen eingepreist, da Trump aktuell als Favorit gilt. Allerdings zeigen die Anleihenmärkte Skepsis gegenüber möglichen Defiziterhöhungen und einer daraus resultierenden Inflation. Ein unerwarteter Sieg von Harris könnte die europäischen Märkte beflügeln, da eine solche Wahl weniger Konflikte in internationalen Beziehungen erwarten lässt.

Rohstoffmärkte: Gold und Öl unter Einfluss der Wahlergebnisse

Auch für die Rohstoffmärkte sind die Wahlergebnisse maßgeblich. Bei einem Sieg von Kamala Harris könnte der Goldpreis einen Rückgang erleben, da eine stabilere Außenpolitik erwartet wird. Am Ölmarkt hingegen bleibt die Unsicherheit bestehen, da OPEC+ ihre angekündigten Produktionskürzungen voraussichtlich erst im Dezember beschließen wird. Bis dahin bleibt der Ölpreis anfällig für Schwankungen.

Diese Woche verspricht entscheidende Momente, die nicht nur die Märkte bewegen, sondern auch wirtschaftspolitische Weichen für die kommenden Jahre stellen könnten. Ein sorgfältiger Blick auf die US-Wahl und die Fed-Entscheidung dürfte die Agenda der Finanzwelt prägen.

Rückblick auf die vergangene Woche 44. KW

Die vergangene Woche brachte für die Märkte eine Mischung aus Inflationssorgen und durchwachsenen Unternehmensberichten, die den Optimismus vieler Anleger dämpften. Während steigende Inflationsraten in Europa und den USA die Zinserwartungen beeinflussten, sorgten einige Quartalszahlen aus der Unternehmenswelt für Enttäuschungen. Gleichzeitig gab es jedoch auch Anzeichen von wirtschaftlichem Wachstum, die den Pessimismus etwas abmilderten. Ein genauer Blick auf die Ereignisse der Woche zeigt die Herausforderungen und Chancen, die sich den Märkten derzeit bieten.

Inflation im Euroraum erreicht Zielwert der EZB

Im Oktober hat die Inflation im Euroraum erneut angezogen und den Zielwert der Europäischen Zentralbank (EZB) von 2,0 % erreicht – eine Entwicklung, die vielerorts die Alarmglocken schrillen lässt. Die Preise stiegen im Vergleich zum Vorjahr stärker als erwartet, und es gibt Anzeichen dafür, dass der Druck in den kommenden Monaten weiter zunehmen könnte. Besonders die Kerninflation, die schwankungsanfällige Preise wie Energie und Nahrungsmittel ausklammert, blieb bei hohen 2,7 % stabil. Diese Kernrate gilt als wichtiger Maßstab für die EZB, da sie auf langfristige Preisentwicklungen hindeutet und zeigt, dass der Preisdruck auf breiter Front anhält.

Dienstleistungsinflation und Löhne als zentrale Inflationsfaktoren

Ein wesentlicher Antrieb der Inflation bleibt die Preisentwicklung im Dienstleistungssektor, der seit Anfang des Jahres bei etwa 4 % verharrt und zuletzt bei 3,9 % lag. Die Löhne im Euroraum legten ebenfalls deutlich zu und lagen im Vergleich zum Vorjahr um etwa 4,5 % höher. Für die EZB ergibt sich daraus eine herausfordernde Lage: Solange die Dienstleistungspreise und Löhne weiter steigen, dürfte es schwierig werden, die Inflation auf ein dauerhaft niedriges Niveau zurückzuführen. Die Zentralbank wird diese Komponenten daher besonders im Blick behalten, da sie maßgeblich für die mittelfristige Inflationsentwicklung sind.

Anhaltender Preisdruck auch in den USA

Auch auf der anderen Seite des Atlantiks bleibt die Inflation ein wichtiges Thema. Der Kern-PCE-Index, ein bevorzugter Inflationsindikator der US-Notenbank Fed, stieg im September um 0,3 % gegenüber dem Vormonat und wurde sogar leicht nach oben revidiert. Diese Zahlen verstärken die Befürchtung, dass die Inflation in den USA zäh und schwer zu bändigen sein könnte. Für die Fed, die ihr Inflationsziel fest im Blick hat, sind diese Entwicklungen von besonderer Relevanz, da sie mögliche Zinssenkungen in naher Zukunft erschweren könnten.

Belastung für Aktienmärkte – DAX drohte Einbruch unter 19.000 Punkte

Die Unsicherheit über den zukünftigen Kurs der Notenbanken führte in der vergangenen Woche zu Verlusten auf den Aktienmärkten. Der DAX musste zeitweise Kursverluste hinnehmen und stand kurz davor, unter die psychologisch wichtige Marke von 19.000 Punkten zu rutschen. Seit dem Allzeithoch von 19.764 Punkten am 17. Oktober hat der Index spürbar an Wert verloren, und viele europäische Aktienindizes beendeten den Oktober im Minus. Neben der Inflation sorgten auch einige durchwachsene Unternehmenszahlen für Druck auf die Kurse.

Unternehmenszahlen enttäuschen die Märkte

Während die Tech-Giganten Microsoft und Meta in den USA solide Quartalszahlen vorlegten, waren die Ergebnisse nicht so überragend, dass sie den Markt positiv überraschen konnten. Der Chip-Hersteller AMD enttäuschte mit einem verhaltenen Ausblick und verfehlte die Erwartungen der Anleger. In Deutschland sorgte BASF für verhaltene Stimmung, da der Chemiekonzern sich für das Gesamtjahr vorsichtig äußerte und auf die anhaltend schwache Nachfrage verwies. Volkswagen meldete einen deutlichen Gewinnrückgang, konnte jedoch mit einem stabilen Cashflow aus dem Automobilgeschäft punkten, was die Aktie von ihrem Tiefpunkt der Woche etwas erholen ließ.

Lichtblick: Robustes Wirtschaftswachstum im Euroraum und den USA

Ein positives Zeichen für die Märkte kam in Form robuster Wirtschaftsdaten: Das Bruttoinlandsprodukt (BIP) im Euroraum wuchs im dritten Quartal unerwartet kräftig um 0,4 % im Vergleich zum Vorquartal. In den USA legte das BIP im gleichen Zeitraum annualisiert um 2,8 % zu, was den Optimismus einiger Anleger stützte. Diese Zahlen zeigen, dass die Konjunktur in beiden Wirtschaftsräumen weiterhin Stabilität beweist, auch wenn der Preisdruck und die Unternehmenszahlen den Optimismus bremsen.

Die vergangene Woche offenbarte die Herausforderungen für die Aktienmärkte angesichts steigender Inflation und gemischter Unternehmenszahlen. Die Märkte werden in den kommenden Wochen genau beobachten, wie die Notenbanken auf den anhaltenden Preisdruck reagieren und welche Auswirkungen das auf die globalen Finanzmärkte haben wird.

Exklusive Kauf- und Verkaufssignale für Ihre Assets.

Ausblick auf die kommende Woche – 45.KW 2024

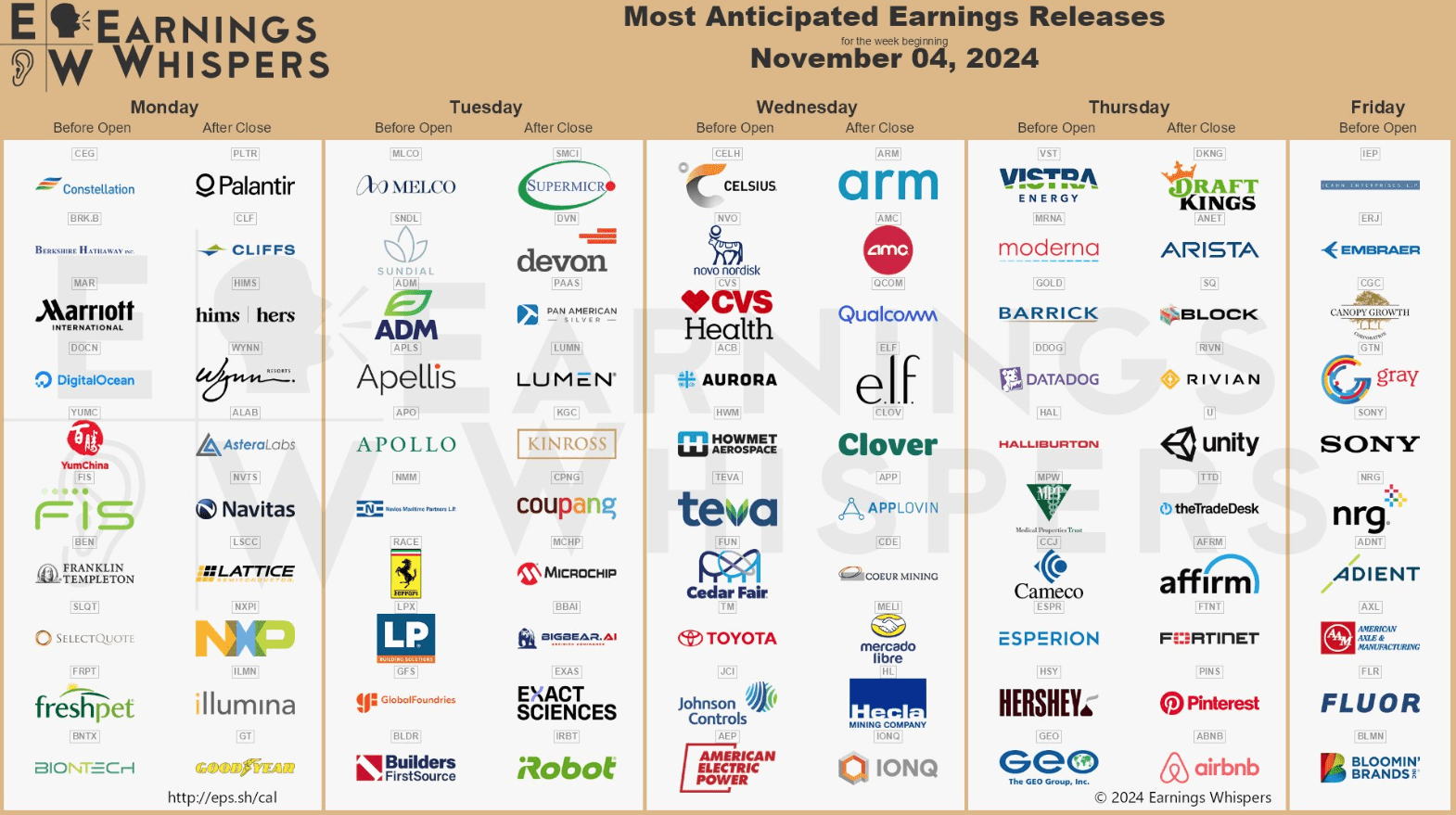

In der kommenden Woche vom 04. bis 09.November 2024 stehen wieder bedeutende Unternehmensberichte an. Die umfassende Earnings Whispers-Übersicht bietet wie gewohnt einen detaillierten Einblick.

Von Unternehmensbilanzen bedeutender Akteure wie BMW, Ryanair, DHL und Toyota bis zu entscheidenden Konjunktur- und Zinsentscheidungen – diese Woche ist prall gefüllt mit richtungsweisenden Ereignissen. Spannende politische Entwicklungen und die USA-Wahl machen die Woche für Anleger besonders aufregend.

MONTAG, 4. NOVEMBER

Die Woche beginnt mit einem breiten Spektrum an Geschäftszahlen und Konjunkturdaten: Sowohl Ryanair als auch Biontech sowie Marriott und Altice USA veröffentlichen neue Ergebnisse. Dazu kommen frische PMI-Daten aus Europa und aktuelle Zahlen zum Auftragseingang in den USA – ein wichtiger Indikator für die Stärke der Industrie.

DIENSTAG, 5. NOVEMBER

Am Dienstag steht ein Höhepunkt nach dem anderen an: Neben der mit Spannung erwarteten US-Präsidentschaftswahl melden sich Unternehmen wie Fraport, Zalando und DHL mit ihren Q3-Ergebnissen. Die Finanzmärkte bleiben zudem im Bann weiterer Konjunkturzahlen wie dem ISM-Dienstleistungsindex in den USA und dem Caixin-PMI aus China. In Deutschland richtet sich der Fokus auf die IG-Metall-Tarifverhandlungen, die besonders im Industriesektor richtungsweisend sind.

MITTWOCH, 6. NOVEMBER

Auch zur Wochenmitte bleibt das Börsenkarussell in Schwung: BMW, Commerzbank, Toyota und Novo Nordisk legen ihre neuen Zahlen vor, begleitet von Marktprognosen und politischen Veranstaltungen. Das Lausitzforum 2038 bietet einen Rahmen für die Debatte zur Energiewende, während EU-Themen in der Diskussion mit Friedrich Merz zur Wettbewerbsfähigkeit im Fokus stehen.

DONNERSTAG, 7. NOVEMBER

Der Donnerstag bringt einen weiteren Schub von Unternehmenszahlen, die die Märkte bewegen dürften. Früh am Morgen berichten internationale Großunternehmen von ihren Quartalsergebnissen, während später die US-Schwergewichte nachziehen. Darüber hinaus stehen bedeutende Zinsentscheidungen an, und in Berlin gibt eine Europa-Rede neue Einblicke in die politischen Prioritäten der EU.

FREITAG, 8. NOVEMBER

Zum Wochenausklang melden sich Richemont, Sony und Bechtle mit frischen Geschäftszahlen, die für Aufmerksamkeit sorgen. Konjunkturdaten und der Zinsentscheid der polnischen Zentralbank geben weitere Impulse für die Märkte.

SAMSTAG, 9. NOVEMBER

Mit Daten aus China endet die Woche: Die Volksrepublik veröffentlicht die neuesten Verbraucher- und Erzeugerpreise für Oktober und gibt damit einen Einblick in die Entwicklung von Inflation und Produzentenkosten – ein wichtiger Gradmesser für die chinesische Wirtschaft und globale Lieferketten.

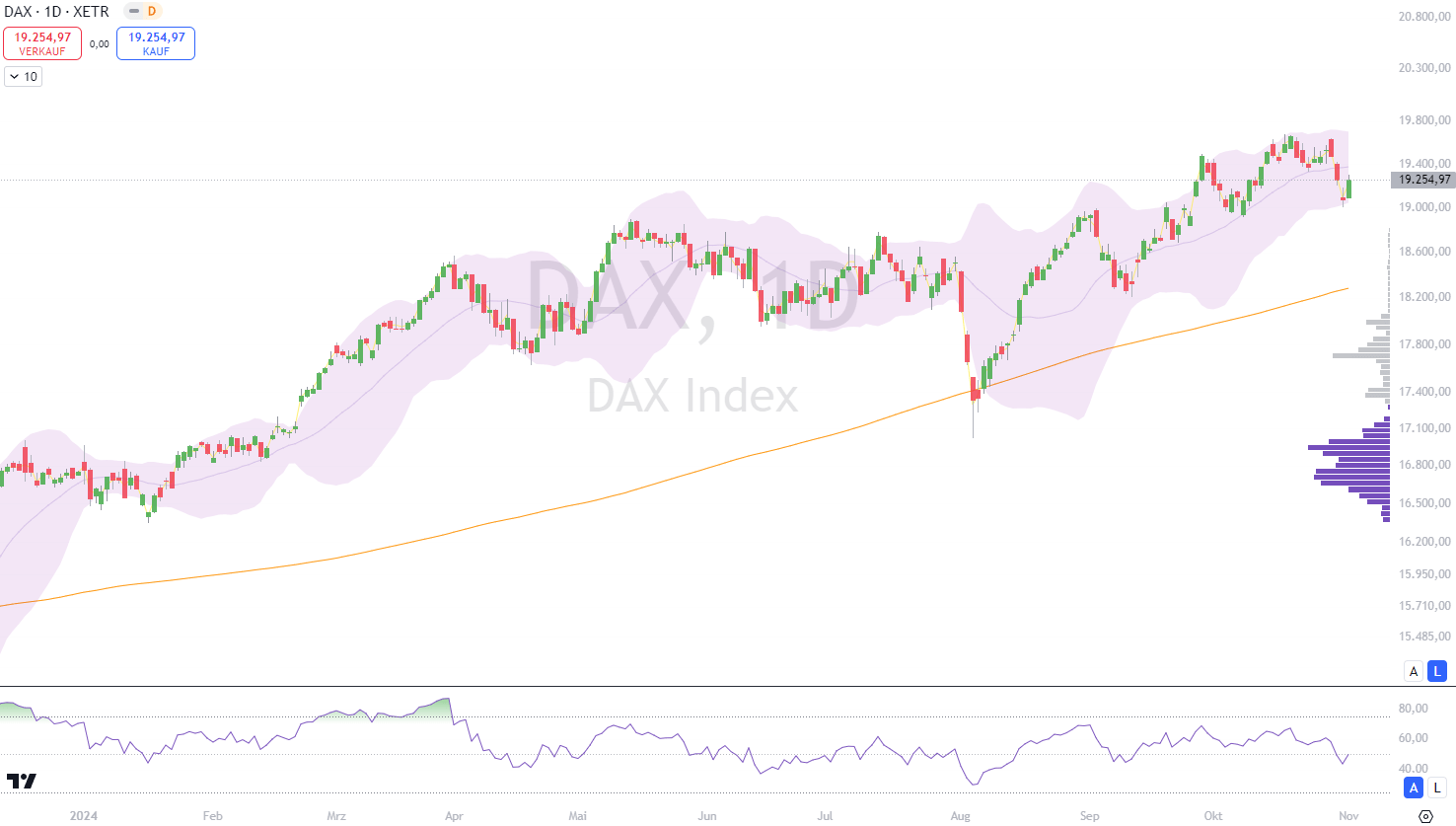

DAX

DAX stabilisiert sich über 19.000 Punkten

Nach einer turbulenten Handelswoche hat der DAX dank neuer Wirtschaftsdaten aus den USA zum Wochenschluss eine positive Richtung eingeschlagen. Schwächere Zahlen vom US-Arbeitsmarkt – ein traditionell wichtiger Taktgeber an der Wall Street – haben die Hoffnungen auf eine gemäßigte Zinspolitik in den USA erneut entfacht. Dies verhalf auch den gebeutelten US-Technologiewerten zu einer Erholung. In Deutschland beflügelten diese Entwicklungen den Leitindex, der sich stabil über die psychologisch wichtige Marke von 19.000 Punkten bewegte.

DAX festigt sich mit Kursgewinn

Zum Handelsschluss notierte der DAX bei 19.254 Punkten und verzeichnete damit einen Anstieg von 0,93 Prozent im Tagesverlauf. Zwischenzeitlich erreichte er ein Hoch von 19.297 Punkten, was den positiven Trend zum Ende der Woche unterstreicht. Am Vortag hatte der Index nach einem schwachen Verlauf noch um 0,77 Prozent auf 19.077 Punkte nachgegeben. Insgesamt ergibt sich auf Wochenbasis dennoch ein leichter Verlust von etwa einem Prozent.

MDAX profitiert ebenfalls von Marktimpulsen

Auch der MDAX, der die mittelgroßen Unternehmen abbildet, konnte vom positiven Schlussspurt profitieren und legte um 0,71 Prozent auf 26.514 Punkte zu. Die veränderten Zinserwartungen in den USA wirken sich auf beide Indizes unterstützend aus, da niedrige Zinsen in der Regel Aktienkäufe attraktiver machen.

November-Rallye in Wahljahren erwartet

Zusätzlich zu den positiven Impulsen aus den USA setzen Investoren auf einen saisonalen Effekt: Der November gilt an den Börsen traditionell als gewinnträchtiger Monat. In Jahren mit US-Wahlen haben amerikanische Standardwerte im November historisch durchschnittlich um rund 2 Prozent zugelegt. Jörg Scherer, Leiter der technischen Analyse bei HSBC, hebt hervor, dass der November in der Vergangenheit oft ein Gewinnmonat für Anlegerinnen und Anleger war. Eine langfristige Analyse der letzten 120 Jahre bestätigt, dass eine Navigation durch diese Phasen von Schwankungen für Investoren potenziell lohnenswert sein könnte.

Mit einem versöhnlichen Wochenschluss, einer optimistischen Stimmung und dem Rückenwind aus den USA könnten die Aussichten für den deutschen Aktienmarkt im November positiv bleiben – auch wenn die Volatilität zunächst weiterhin hoch sein dürfte.

Fazit

Die bevorstehende Woche könnte durch die US-Wahlen und die damit verbundenen Markterwartungen entscheidende Signale für die globale Wirtschaft setzen. Die enge Ausgangslage zwischen Kamala Harris und Donald Trump sorgt für gespannte Aufmerksamkeit und bringt Volatilität an die Märkte, insbesondere da das Wahlergebnis Verzögerungen erfahren könnte. Ein Sieg von Trump könnte kurzfristig den Dollar stärken und die Renditen längerfristiger Anleihen erhöhen, während eine Präsidentschaft von Harris Stabilität im internationalen Handel und eine geringere geopolitische Spannungen signalisieren würde. Begleitet wird dieses Ereignis von geldpolitischen Entscheidungen und der erwarteten Leitzinssenkung der Fed, die trotz der Wahlen am Donnerstag auf der Agenda steht.

Das wirtschaftliche Umfeld bleibt insbesondere in Europa und den USA komplex, mit weiterhin hohen Inflationsraten und einem durchwachsenen Bild aus der Unternehmenswelt. Während in den USA das Wirtschaftswachstum überraschend stabil bleibt, kämpft die deutsche Industrie weiterhin mit schwachen Produktionszahlen und lässt auf eine baldige Wende hoffen. Der DAX hat sich über die 19.000-Punkte-Marke gerettet und könnte bei einem saisonal bedingten, positiven Novembertrend weiteres Potenzial entfalten.

Anleger blicken weiterhin auf die jüngsten Unternehmenszahlen, wobei einige Großkonzerne enttäuschten. Allerdings bleibt das Wachstumspotenzial in den USA ein stützender Faktor, und der DAX konnte durch positive US-Impulse eine Stabilisierungsphase einleiten. Die kommende Woche bietet mit den Wahlausgängen und der Fed-Sitzung jedoch unvorhersehbare Elemente, die sowohl Chancen als auch Risiken bergen.

Mit optimistischen Signalen aus den USA, historischen Kursmustern und Rückenwind aus saisonalen Effekten blicken die Anleger auf den November, der als ein stabilisierender Faktor gelten könnte. Dennoch dürften die hohen Marktschwankungen die Geduld und Nerven vieler Investoren beanspruchen, bis sich die Weichen durch politische und geldpolitische Entscheidungen klarer definieren.

Weitere Artikel zum Thema

Die Trump-Rally: Populismus treibt die Börsen – doch die Gefahr wächst

Silber: Der unterschätzte Überflieger mit Potenzial

Trump befeuert Bitcoin: Kryptowährung erreicht Rekordhoch von über 106.000 Dollar

Gold: Der ewige Gewinner in unsicheren Zeiten

Tesla: Der Traum vom Technologiegiganten – Was kommt als Nächstes?

Super Micro Computer: Zwischen Rettung und Risiko – wie lange hält die Erleichterung an?

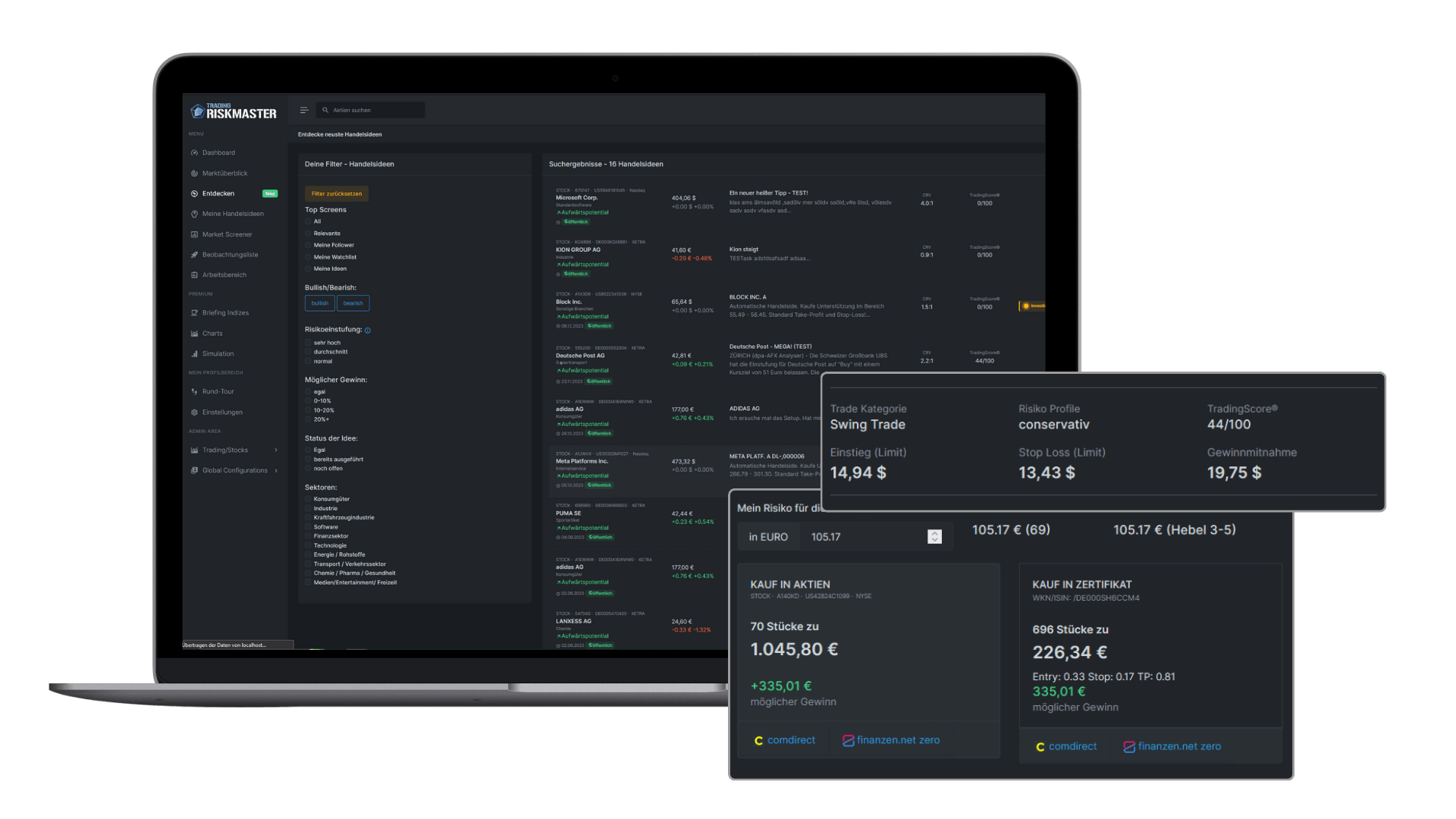

Verbessern Sie jetzt Ihre Trading-Erfolge mit unserer KI-Analyse!

Schließen Sie sich den vielen Tradern an, die bereits durch unsere Plattform ihre Gewinnraten um durchschnittlich 20% steigern konnten. Warten Sie nicht länger, profitieren Sie von präzisen, datenbasierten Handelsempfehlungen und erhalten Sie regelmäßige Updates direkt in Ihr E-Mail-Postfach.

Weitere Informationen:

DISCLAIMER

Bitte beachten Sie, dass die hier bereitgestellten Informationen und Analysen lediglich zu Informationszwecken dienen und keinesfalls als Anlageberatung, Kauf- oder Verkaufsempfehlungen zu verstehen sind. Diese Übersicht stellt keine Aufforderung zum Handeln dar. Jede Investitionsentscheidung sollte auf einer umfassenden persönlichen Analyse basieren und individuelle Risikofaktoren berücksichtigen. Es wird empfohlen, professionelle Beratung einzuholen, bevor Sie finanzielle Entscheidungen treffen. Die hier präsentierten Daten und Meinungen spiegeln ausschließlich den aktuellen Wissensstand und die persönliche Einschätzung zum Zeitpunkt der Erstellung wider. Finanzmärkte sind dynamisch und Investitionen bergen Risiken, die sorgfältig geprüft werden sollten.

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.