Die vorweihnachtliche Woche birgt ein spannendes Finale für die Finanzmärkte: Wichtige Zinsentscheide und Konjunkturdaten stehen im Fokus, während die Wirtschaft von gegenläufigen Trends beeinflusst wird. Welche Signale senden die Zentralbanken aus, und wie werden sich die Kapitalmärkte darauf einstellen? Lesen Sie, was Sie für die letzte komplette Handelswoche des Jahres wissen müssen.

Zentralbanken: Zinsentscheide prägen die Woche

Die Woche vor Weihnachten bringt weitere richtungsweisende Entscheidungen großer Zentralbanken. Vor allem die Federal Reserve (Fed) sorgt für Aufmerksamkeit. Der Markt rechnet nahezu einstimmig mit einer Zinssenkung um 25 Basispunkte bei der Sitzung am Mittwoch. Diese Erwartung hält an, obwohl die Inflation zuletzt weniger stark zurückging als erhofft und die US-Wirtschaft sich weiterhin robust präsentiert. Die Marktdynamik deutet darauf hin, dass die Fed nach dieser Runde eine Zinspause einlegen könnte. Bis Mitte 2025 wird derzeit lediglich eine weitere Senkung eingepreist. Alle Augen werden daher auf die Pressekonferenz von Fed-Chef Jerome Powell gerichtet sein, in der er die Perspektiven für die Geldpolitik im kommenden Jahr skizzieren dürfte.

In Japan hatten Beobachter lange eine weitere Anhebung des Leitzinses durch die Bank of Japan (BoJ) erwartet. Doch diese Erwartung hat sich in den letzten Wochen verflüchtigt. Der Yen stand aufgrund solcher Spekulationen unter Druck und schwächte sich zuletzt ab. Dennoch bleibt der Preisdruck in Japan hoch, weshalb wir im neuen Jahr eine moderate Zinserhöhung um 25 Basispunkte für wahrscheinlich halten.

Auch die Bank of England (BoE) kommt am Donnerstag zu ihrer letzten Sitzung des Jahres zusammen. Allgemein wird von einer erneuten Pause bei den Zinssätzen ausgegangen. Es bleibt abzuwarten, ob Hinweise auf eine mögliche Senkung im Februar erfolgen. Die BoE hatte zuletzt ihre Wachstumsprognosen für 2025 und 2026 nach oben revidiert und für 2024 ein deutlich stärkeres Wirtschaftswachstum von 1,7% vorhergesagt. Die expansive Ausrichtung des britischen Budgets unterstützt diese optimistischeren Aussichten.

Euroraum: Einkaufsmanagerindizes ohne Erholungssignale

Die Einkaufsmanagerindizes für Dezember, die in der kommenden Woche veröffentlicht werden, dürften kaum Hoffnung auf eine rasche konjunkturelle Erholung im Euroraum machen. Stattdessen zeigt sich eine anhaltende Schwäche, die sich möglicherweise auf weitere Länder ausweitet. Sollte dieser Trend anhalten, wird die Wirtschaft wohl auch zu Beginn des neuen Jahres kaum an Dynamik gewinnen. Auf längere Sicht könnten jedoch die Belastungen aus den starken Zinserhöhungen der Jahre 2022 und 2023 nachlassen, während die jüngsten Senkungen der Europäischen Zentralbank (EZB) allmählich ihre positive Wirkung entfalten. Damit rechnen wir ab der zweiten Jahreshälfte 2025 mit einer schrittweisen Erholung.

USA: Wichtige Konjunkturdaten im Blick

Auch aus den USA kommen bedeutende Impulse. Die Einkaufsmanagerindizes am Montag und die Einzelhandelsumsätze für November am Dienstag stehen auf der Agenda. Letztere dürften weiterhin einen soliden Anstieg aufweisen. Zudem wird erwartet, dass die Industrieproduktion im November erneut gestiegen ist. Diese robusten Daten stützen die Annahme, dass die US-Wirtschaft trotz globaler Unsicherheiten eine solide Basis hat.

Anleihen: Fed-Sitzung als Jahresabschluss

Am Rentenmarkt markiert die Fed-Sitzung das letzte große Ereignis des Jahres. Die Zinssenkung um 25 Basispunkte ist nahezu vollständig eingepreist, weshalb die Aufmerksamkeit auf den Worten von Jerome Powell liegen wird. Sollte er vorsichtige Signale senden, könnte dies die Renditen weiter sinken lassen. Darüber hinaus könnten schwächere Einkaufsmanagerindizes aus dem Euroraum die Nachfrage nach Staatsanleihen weiter stützen. Insgesamt rechnen wir mit leicht rückläufigen Renditen deutscher Bundesanleihen.

Währungen: Abwägung zwischen Zinsentscheiden und Prognosen

Fünf Zentralbanken aus den G10-Ländern halten in der kommenden Woche ihre finalen Sitzungen des Jahres ab. Ob die jeweilige Währung davon profitieren kann, hängt stark vom Ausblick für das kommende Jahr ab. Der Yen dürfte weiter unter Druck stehen, während das britische Pfund von einer möglichen Pause der BoE profitieren könnte. Der Euro bleibt unterhalb der Marke von 1,05 US-Dollar, mit begrenztem Potenzial für kurzfristige Erholungen.

Aktien: Weihnachten im Zeichen von Allzeithochs

Die Aktienmärkte zeigen sich stabil und verweilen nahe ihrer Rekordstände. Der Nasdaq Composite hat erstmals die Marke von 20.000 Punkten überschritten. Sollte die Fed in der kommenden Woche eine klare Perspektive für weitere Zinssenkungen liefern, könnte dies den Aktienmärkten zusätzlichen Auftrieb geben. Vor allem Wachstumsaktien dürften von einer solchen Entwicklung profitieren.

Rohstoffe: Impulse von China und der Fed

Die Metallpreise könnten zum Jahresende hin nochmals anziehen, falls es in China zu Produktionsunterbrechungen bei Kupfer und Aluminium kommt. Gold könnte von einer erwarteten Zinssenkung in den USA profitieren und an Attraktivität gewinnen. Die Ölpreise bleiben hingegen unter Druck, da die Nachfrage schwächelt. Solange geopolitische Spannungen nicht eskalieren, ist keine nennenswerte Preisbewegung zu erwarten.

Rückblick auf die vergangene Woche 50. KW

Die Börsenwelt bleibt in Bewegung – auch die vergangene 50. Kalenderwoche war geprägt von Rekordjagden, geldpolitischen Weichenstellungen und einer stabilen Performance in Asien. Während sich die großen Aktienindizes weiterhin auf historischen Höhen bewegen, geben gemischte Signale aus der Konjunktur und Geldpolitik den Märkten neue Dynamik. Was die letzten fünf Handelstage für Anleger bedeuteten und welche Entwicklungen besonders hervorstechen, erfahren Sie in unserem umfassenden Wochenrückblick.

Technologie treibt globale Indizes auf Rekordniveau

Die ungebrochene Rally an den internationalen Aktienmärkten setzte sich auch in der vergangenen Woche fort. Der Nasdaq Composite knackte zum ersten Mal in seiner Geschichte die Marke von 20.000 Punkten, was einem beeindruckenden Jahresplus von 32 % entspricht. Insbesondere die starken Ergebnisse und optimistischen Ausblicke der führenden Tech-Unternehmen treiben den Index in ungeahnte Höhen. Zudem beflügelt die Aussicht auf mögliche weitere Zinssenkungen der US-Notenbank das Sentiment der Anleger.

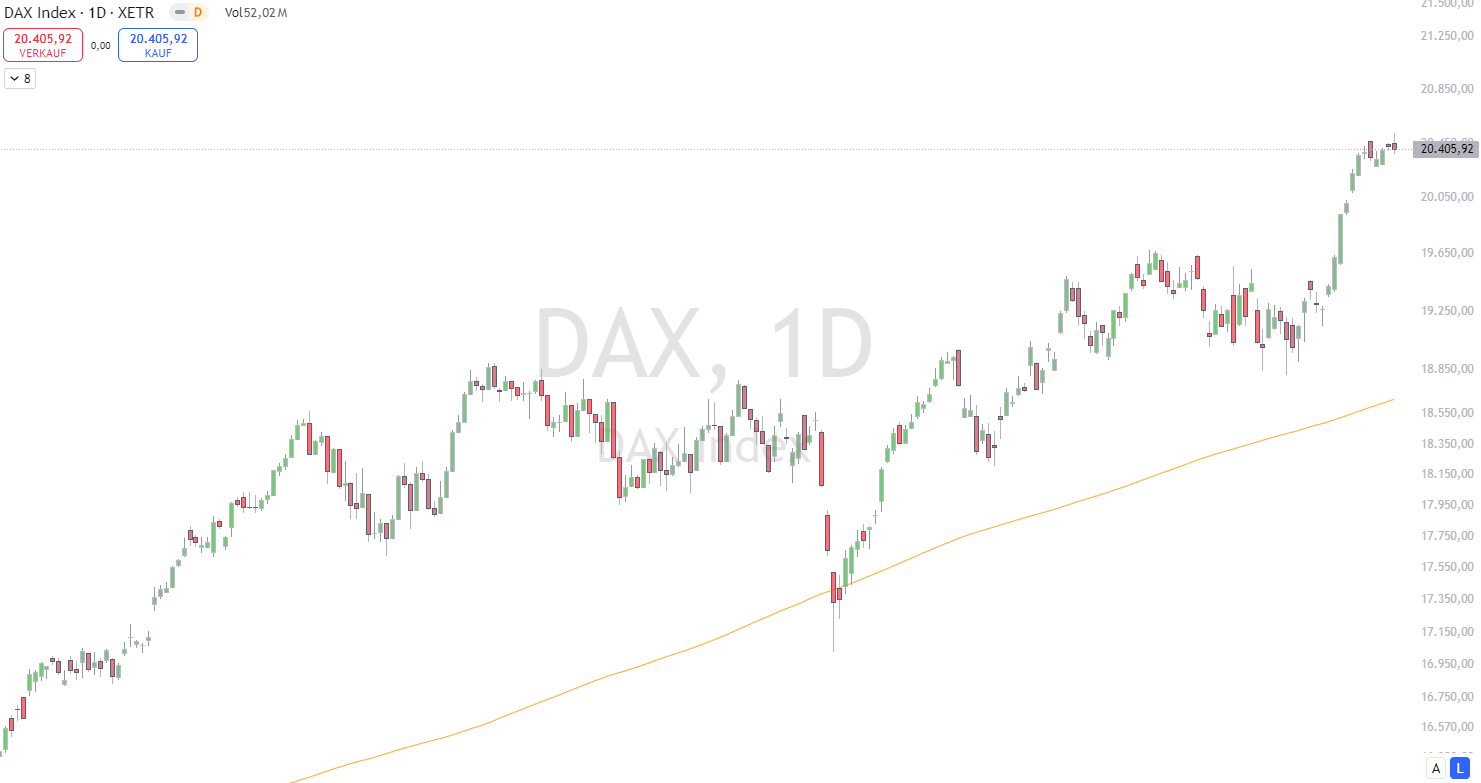

Auch der DAX zeigte sich in Feierlaune und erklomm erstmals die Marke von 20.500 Punkten. Seit Beginn des Jahres hat der deutsche Leitindex damit um über 22 % zugelegt. Gleichzeitig bleibt der MDAX zurück und verzeichnet ein Minus von rund 1 % im bisherigen Jahresverlauf. Die mittelgroßen Unternehmen kämpfen weiterhin mit der schwachen Konjunkturentwicklung in Deutschland und anhaltenden strukturellen Herausforderungen.

EZB liefert Zinssenkung – mit Vorsicht

Die Europäische Zentralbank reduzierte, wie von den Märkten erwartet, den Leitzins um 25 Basispunkte. EZB-Präsidentin Christine Lagarde signalisierte jedoch, dass die geldpolitische Lockerung in vorsichtigen Schritten fortgesetzt werde. Analysten rechnen daher mit weiteren kleineren Zinssenkungen im kommenden Jahr, was die Erwartungen auf eine deutliche Konjunkturbelebung in der Eurozone dämpfte.

Asiatische Märkte mit gemischter Woche

In China bewegten sich die Festlandbörsen in der vergangenen Woche insgesamt seitwärts. Gewinnmitnahmen zum Wochenausklang dämpften die Entwicklung, da konkrete Details zu angekündigten konjunkturellen Unterstützungsmaßnahmen der Regierung weiterhin ausbleiben. Gleichzeitig plant Peking, das Haushaltsdefizit auszuweiten, um die wirtschaftliche Aktivität zu stärken.

In Südkorea legte der Kospi-Index dagegen um 2,7 % auf Wochensicht zu. Die Beruhigung der politischen Lage nach turbulenten Monaten und die Spekulationen auf weitere geldpolitische Lockerungen im ersten Quartal 2025 stützen den Markt.

Anleihen: Steigende Renditen durch Inflationssorgen

Am Anleihemarkt kletterte die Rendite für 10-jährige US-Staatsanleihen von 4,15 % auf 4,32 %. Der überraschend hohe Anstieg der US-Erzeugerpreise führte zu einer Korrektur bei den Zinssenkungserwartungen, was die Renditen in die Höhe trieb. Ähnlich verlief die Entwicklung in Europa: Die Rendite für 10-jährige Bundesanleihen stieg im Wochenvergleich von 2,10 % auf 2,23 %, nachdem die EZB vorsichtige Signale über die Geschwindigkeit zukünftiger Zinssenkungen sendete.

Fazit: Eine Woche der Rekorde und Vorsicht

Die vergangene Woche zeigte eine spannende Mischung aus Kursgewinnen und wachsender Zurückhaltung. Während Technologieaktien die internationalen Märkte auf Rekordniveau halten, zeigen Anleihen und europäische Märkte einen gedämpften Optimismus. Der Fokus bleibt auf der Geldpolitik und den wirtschaftlichen Impulsen aus den USA, China und Europa – ein Ausblick, der für die kommenden Wochen sowohl Chancen als auch Risiken für Anleger birgt.

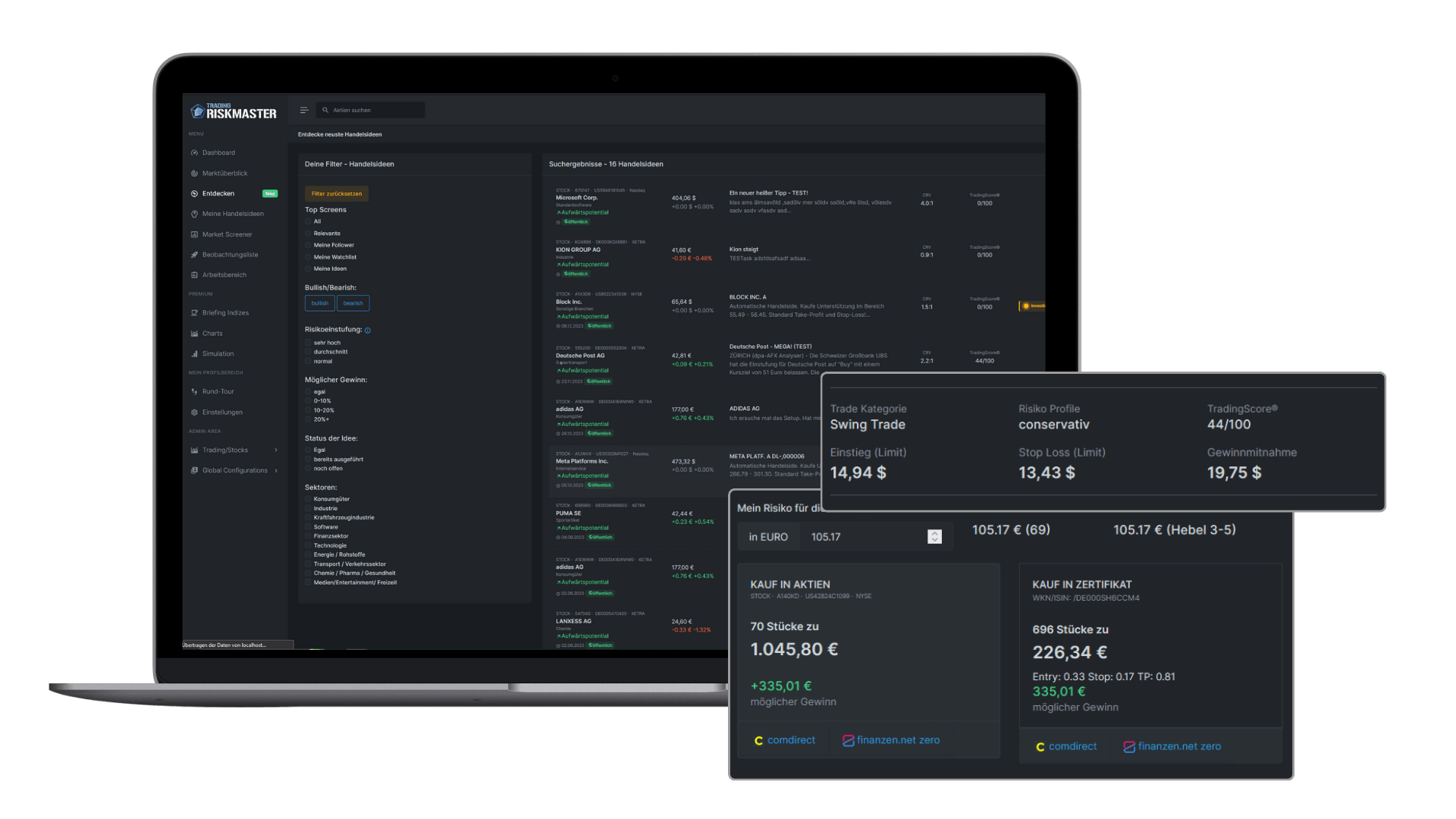

Exklusive Kauf- und Verkaufssignale für Ihre Assets.

Ausblick auf die kommende Woche – 51.KW 2024

In der kommenden Woche vom 16. bis 22.Dezember 2024 stehen wieder bedeutende Unternehmensberichte an. Die umfassende Earnings Whispers-Übersicht bietet wie gewohnt einen detaillierten Einblick.

Die vorletzte Handelswoche des Jahres verspricht Bewegung: Während H&M, Thyssenkrupp Nucera, Ceconomy und Nike ihre Zahlen präsentieren, rücken globale Konjunkturdaten und Zinsentscheide in den Fokus. China versucht mit neuen wirtschaftlichen Impulsen Schwung zu holen, während Europa mit den PMI-Daten und dem Ifo-Index ein Stimmungsbarometer erhält. Höhepunkt der Woche: die geldpolitischen Signale der US-Notenbank und der große Verfallstag an den Börsen – ein würdiger Auftakt für den Jahresendspurt.

MONTAG, 16. DEZEMBER

H&M eröffnet die Woche mit den Q4-Umsatzzahlen, während Chinas Einzelhandels- und Produktionsdaten Einblicke in die wirtschaftliche Lage bieten. Europas PMI-Daten liefern erste Stimmungsindikatoren, während die EU-Minister in Brüssel Energie- und Außenpolitik diskutieren.

DIENSTAG, 17. DEZEMBER

Thyssenkrupp Nucera legt Jahreszahlen vor, während der ZEW-Index und das Ifo-Geschäftsklima die Konjunkturerwartungen in Deutschland beleuchten. Dazu liefern Handels- und Arbeitsmarktdaten aus Europa und den USA weitere Einblicke.

MITTWOCH, 18. DEZEMBER

Die US-Notenbank entscheidet über ihren künftigen Zinskurs, begleitet von Berichten von Ceconomy und Birkenstock. Konjunkturdaten wie die britischen Verbraucherpreise und die Eurozonen-Bauproduktion ergänzen den Tag.

DONNERSTAG, 19. DEZEMBER

Im Fokus stehen die Zinsentscheide in Japan, Schweden und Großbritannien. Neben Douglas und Nike, die ihre Zahlen präsentieren, liefert das finale US-BIP ein Update zur amerikanischen Wirtschaftslage.

FREITAG, 20. DEZEMBER

Der große Verfallstag prägt das Geschehen zum Wochenausklang. Hornbach-Zahlen und Erzeugerpreis-Indizes aus Deutschland und Frankreich stehen im Fokus, bevor US-Konsumausgaben und Inflation den Schlusspunkt setzen.

DAX

DAX bleibt auf hohem Niveau, zeigt aber Schwächezeichen

Nach einem starken Start hat der DAX seine anfänglichen Gewinne nicht halten können und beendete den Handelstag mit einem minimalen Verlust von 0,1 Prozent bei 20.405 Punkten. Im Wochenvergleich zeigte der deutsche Leitindex damit kaum Bewegung. Während der DAX zunächst auf ein Rekordhoch von 20.522 Punkten kletterte, sorgten eine verhaltene Anlegerstimmung und schwache Impulse von der Wall Street für eine leichte Korrektur. Der MDAX, der die mittelgroßen Werte abbildet, setzte dagegen seine Abwärtsbewegung fort und verlor 1,06 Prozent auf 26.527 Punkte.

Hoffnung bleibt dennoch ein zentraler Treiber der Märkte. Mit einer möglichen Zinssenkung der US-Notenbank Federal Reserve in der kommenden Woche könnten Aktien weiter von hoher Liquidität profitieren. Diese Unterstützung zeigte sich auch darin, dass trotz der Rekordstände keine signifikante Verkaufsbereitschaft erkennbar war. Doch es mehren sich Warnungen vor einer Konsolidierung: Kapitalmarktstratege Jürgen Molnar sieht eine abnehmende Kaufbereitschaft, die auf eine bevorstehende Pause im Aufwärtstrend hindeutet.

Auch der zunehmende Optimismus unter den Investoren bereitet Experten Sorgen. Robert Rethfeld von Wellenreiter-Invest warnt, dass die optimistischen Erwartungen vieler Fondsmanager eine technische Gegenbewegung einleiten könnten. Dabei bleibt die wirtschaftliche Lage in Deutschland angespannt. Die Exporte brachen im Oktober um 2,8 Prozent ein – der stärkste Rückgang seit fast einem Jahr. Schwache Nachfrage aus den USA und China trübt die Aussichten weiter, während die Hoffnung auf eine wirtschaftliche Erholung bisher kaum Substanz zeigt.

Die Währungsschwäche des Euro verschafft den Exporteuren zumindest theoretisch Rückenwind, da Waren aus der Eurozone für Käufer in Dollar-Ländern günstiger werden. Doch weder die rückläufigen Exporte noch die stagnierende Industrieproduktion in der Eurozone konnten bisher eine spürbare Erholung ankurbeln. In den USA blieben ebenfalls starke Konjunktursignale aus, was den Märkten zum Jahresende keine klaren Impulse liefert.

Fazit

Die bevorstehenden Entscheidungen großer Zentralbanken markieren einen wichtigen Schlusspunkt im Finanzjahr und spiegeln die differenzierten Herausforderungen der globalen Wirtschaft wider. Während die US-Notenbank Federal Reserve mit einer Zinssenkung die Märkte stabilisieren will, bleibt unklar, ob dies ausreicht, um das Wachstum in den kommenden Monaten zu stützen. Die robuste US-Wirtschaft sorgt zwar für Zuversicht, doch die begrenzte Inflation und vorsichtige geldpolitische Signale deuten auf eine mögliche Verlangsamung weiterer Schritte hin.

In Europa bleibt die wirtschaftliche Lage angespannt. Trotz der Zinssenkungen der Europäischen Zentralbank fehlt es an Impulsen, die eine klare Erholung andeuten. Die Einkaufsmanagerindizes signalisieren weiterhin Schwäche, während der Rückgang der Exporte die strukturellen Probleme Deutschlands unterstreicht. Zwar hilft der schwache Euro den Exporteuren, doch die Nachfrage aus den USA und China bleibt rückläufig, was die Hoffnung auf eine kurzfristige Verbesserung der Rahmenbedingungen dämpft.

Die globale Marktdynamik wird von der starken Performance der Aktienmärkte getragen, die sich trotz Unsicherheiten auf historischen Höchstständen bewegen. Gleichzeitig mahnen Experten zur Vorsicht: Die begrenzte Kaufbereitschaft und der zunehmende Optimismus der Investoren könnten Vorboten einer Konsolidierung sein. Gerade in Europa und Japan bleibt der Spielraum für expansive Impulse aufgrund der wirtschaftlichen und strukturellen Belastungen begrenzt.

Insgesamt zeigt sich ein gemischtes Bild, das von regionalen Unterschieden und einem sich abzeichnenden Stillstand in der Geldpolitik geprägt ist. Die Hoffnung auf positive Impulse durch die Zentralbanken hält die Märkte stabil, doch die strukturellen Herausforderungen in Europa und das begrenzte Wachstumspotenzial in Asien werfen Fragen über die Nachhaltigkeit der aktuellen Dynamik auf. Anleger sollten daher Vorsicht walten lassen und ihre Strategie an die sich wandelnden Rahmenbedingungen anpassen.

Weitere Artikel zum Thema

Wochenausblick Finanzmärkte: 15. KW (07.04. bis 11.04.2025)

Wochenausblick Finanzmärkte: 14. KW (31.03. bis 04.04.2025)

Wochenausblick Finanzmärkte: 05. KW (27. bis 31.01.2025)

Wochenausblick Finanzmärkte: 06. KW (03. bis 07.02.2025)

Wochenausblick Finanzmärkte: 07. KW (10. bis 15.02.2025)

Wochenausblick Finanzmärkte: 08. KW (17. bis 22.02.2025)

Verbessern Sie jetzt Ihre Trading-Erfolge mit unserer KI-Analyse!

Schließen Sie sich den vielen Tradern an, die bereits durch unsere Plattform ihre Gewinnraten um durchschnittlich 20% steigern konnten. Warten Sie nicht länger, profitieren Sie von präzisen, datenbasierten Handelsempfehlungen und erhalten Sie regelmäßige Updates direkt in Ihr E-Mail-Postfach.

Weitere Informationen:

DISCLAIMER

Bitte beachten Sie, dass die hier bereitgestellten Informationen und Analysen lediglich zu Informationszwecken dienen und keinesfalls als Anlageberatung, Kauf- oder Verkaufsempfehlungen zu verstehen sind. Diese Übersicht stellt keine Aufforderung zum Handeln dar. Jede Investitionsentscheidung sollte auf einer umfassenden persönlichen Analyse basieren und individuelle Risikofaktoren berücksichtigen. Es wird empfohlen, professionelle Beratung einzuholen, bevor Sie finanzielle Entscheidungen treffen. Die hier präsentierten Daten und Meinungen spiegeln ausschließlich den aktuellen Wissensstand und die persönliche Einschätzung zum Zeitpunkt der Erstellung wider. Finanzmärkte sind dynamisch und Investitionen bergen Risiken, die sorgfältig geprüft werden sollten.

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.