| thyssenkrupp AG ISIN : DE0007500001 Börse : XETRA |

Die Thyssenkrupp AG steht als traditionsreiches deutsches Industrieunternehmen vor entscheidenden Veränderungen. Mit einem diversifizierten Portfolio von Stahlproduktion bis hin zu Hightech-Lösungen in der Automobil- und Anlagenbauindustrie ist Thyssenkrupp in einer Vielzahl von Märkten vertreten – doch die finanziellen Herausforderungen sind groß. In den jüngsten Quartalszahlen zeigen sich deutliche Schwächen im operativen Geschäft und eine schwache Rentabilität, die das Unternehmen zu strategischen Maßnahmen zwingt, um langfristig wettbewerbsfähig zu bleiben.

Wichtige Highlights

- Umsatz & Kosten: TTM-Umsatz 35,043 Mio. €, hohe Herstellungskosten drücken Gewinnmarge.

- Gewinn: EPS -3,95 €, negative Rentabilität, anhaltender Kostendruck belastet.

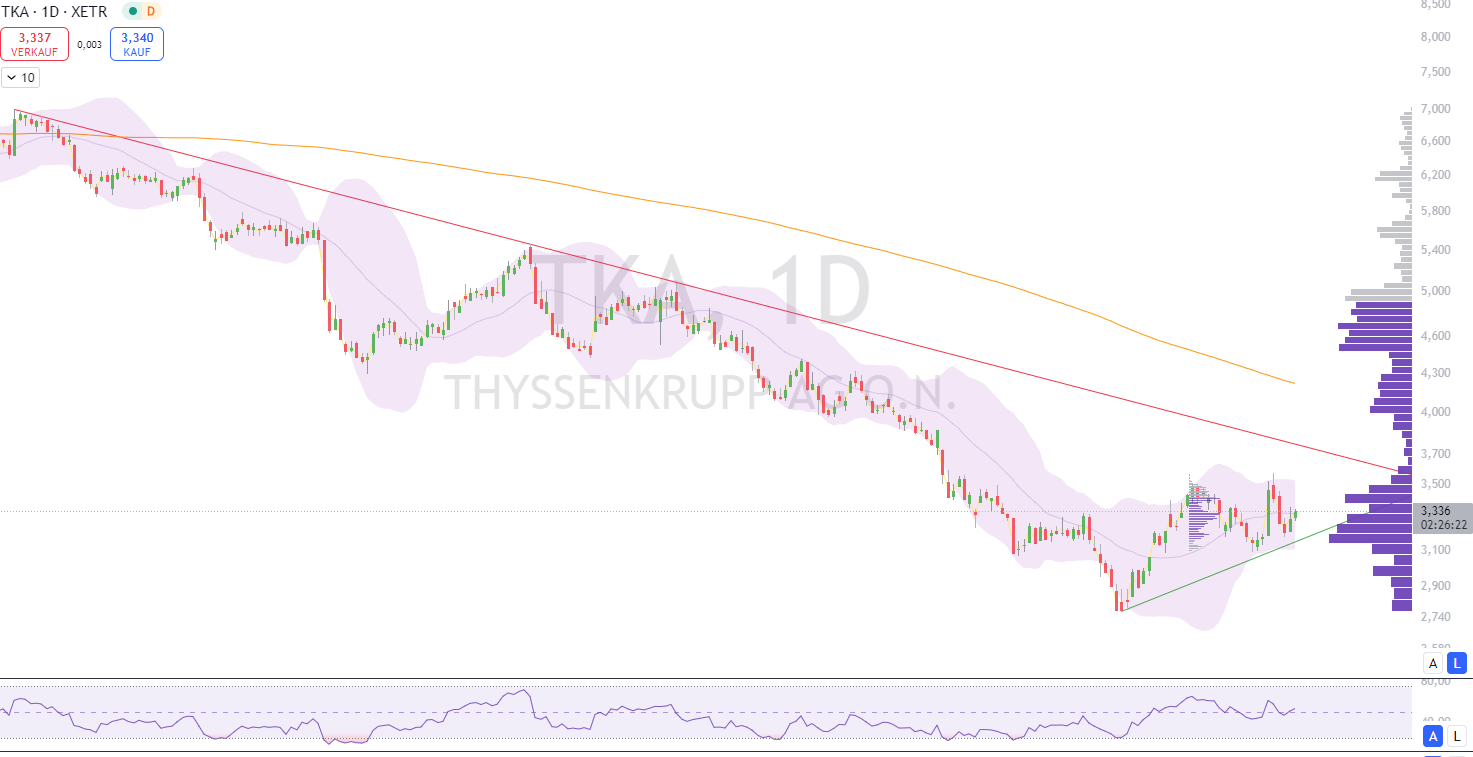

- Technik: Langfristiger Abwärtstrend, kurzfristig Aufwärtssignal; RSI 53,23.

- Trend & Volatilität: Schwacher Trend (ADX 18,69), geringe Volatilität, unsicherer Ausblick.

Investoren sind gleichermaßen alarmiert wie gespannt: Kann das Traditionsunternehmen durch die richtigen Schritte eine nachhaltige Erholung schaffen? Die Fundamentaldaten und technische Analyse lassen Hinweise auf kurzfristige Chancen, aber auch auf erhebliche Risiken erkennen. Erfahren Sie, welche Kennzahlen und Entwicklungen entscheidend sein könnten, um das Potenzial der Thyssenkrupp-Aktie einschätzen zu können.

Fundamentalanalyse der thyssenkrupp AG

Die thyssenkrupp AG, ein global agierendes Unternehmen in der Industrie- und Technologiebereich mit Sitz in Deutschland, ist bekannt für ihre umfassenden Produkte und Dienstleistungen in den Bereichen Stahl, Automobilzulieferung, Anlagenbau und weiteren industriellen Sektoren. Diese Analyse beleuchtet die aktuellen finanziellen Kennzahlen und Geschäftsstrategien des Unternehmens, um dessen Marktstellung und zukünftiges Potenzial zu bewerten.

JETZT KOSTENFREI!

Entdecken Sie das Potenzial Ihrer Wunschaktie!

Jetzt exklusiv auf unserem Finanzportal: Lassen Sie unsere Experten Ihre Wunschaktie analysieren – kostenfrei für Sie!

✔ Charttechnische Auswertung: Erkennen Sie die besten Einstiegs- und Ausstiegspunkte.

✔ Fundamentalanalyse: Verstehen Sie die wahren Stärken und Risiken des Unternehmens.

✔ KI-gestützte Handelsszenarien: Seien Sie für jede Marktlage bestens vorbereitet.

Ihre Meinung zählt! Nutzen Sie diese einmalige Chance und reichen Sie Ihre Wunschaktie kostenfrei ein. Ihre Analyse wird schon bald auf unserem Portal veröffentlicht!

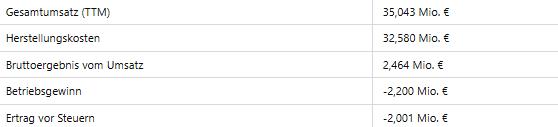

Gewinn- und Verlustrechnung

Die jüngste Analyse der Gewinn- und Verlustrechnung von Thyssenkrupp zeigt gemischte Entwicklungen im operativen Geschäft. Auf 12-Monats-Basis (TTM) lag der Gesamtumsatz des Unternehmens bei 35,043 Mio. Euro. In den letzten Quartalen variierten die Umsätze mit einem Höchstwert von 9,598 Mio. Euro im März 2023, und das Umsatzwachstum blieb im Vergleich zu früheren Perioden moderat. Die Herstellungskosten beliefen sich im TTM-Zeitraum auf insgesamt 32,580 Mio. Euro, was das Bruttoergebnis vom Umsatz auf 2,464 Mio. Euro senkte. Im zweiten Quartal 2024 erzielte das Unternehmen ein Bruttoergebnis von 1,158 Mio. Euro, während das dritte Quartal 2023 mit einem Verlust von -625.000 Euro in dieser Kategorie einherging. Trotz operativer Kosteneinsparungen von 4,664 Mio. Euro blieb der Betriebsgewinn insgesamt negativ und endete bei -2,200 Mio. Euro, was auf Schwierigkeiten in der Kostendeckung hinweist.

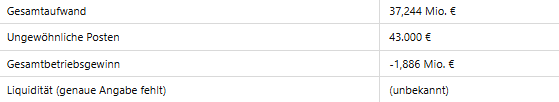

Kennzahlen

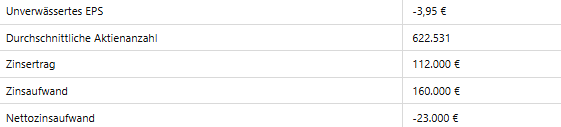

In den Kennzahlen zeigt Thyssenkrupp eine schwache Entwicklung im EPS-Bereich (Earnings per Share), das im TTM bei einem negativen Wert von -3,95 Euro liegt. Die durchschnittliche Aktienanzahl, sowohl unverwässert als auch verwässert, lag konstant bei 622.531, was die Gewinnverteilung stabil, aber verlustreich macht. Der Zinsertragsaufwand (netto) wies im Berichtszeitraum eine negative Bilanz von -23.000 Euro auf und beeinflusste den Ertrag vor Steuern, der auf -2,001 Mio. Euro fiel. Der Gesamtaufwand belief sich auf 37,244 Mio. Euro, wodurch die Margen zusätzlich belastet wurden. Bemerkenswert ist die Verringerung des operativen Ergebnisses durch sonstige Posten in Höhe von 43.000 Euro, was auf den Abbau von nicht-kernbezogenen Kosten schließen lässt.

Rentabilität

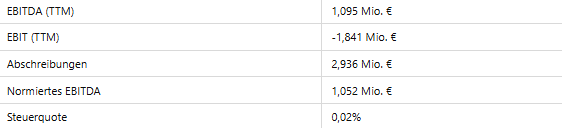

Die Rentabilitätskennzahlen zeigen, dass Thyssenkrupp momentan Schwierigkeiten hat, positive Renditen zu erzielen. Das EBIT betrug -1,841 Mio. Euro, und das EBITDA für das TTM lag bei 1,095 Mio. Euro, wovon eine signifikante Abschreibung von 2,936 Mio. Euro das Gesamtergebnis belastete. Im dritten Quartal 2023 sank das EBITDA sogar auf -169.000 Euro, ein alarmierender Wert, der zeigt, dass das Unternehmen zusätzliche Maßnahmen zur Effizienzsteigerung ergreifen könnte. Nach Bereinigung der Herstellungskosten und Abschreibungen zeigt das normierte EBITDA von 1,052 Mio. Euro jedoch, dass das Unternehmen im operativen Bereich noch immer Potenzial für Effizienzsteigerungen aufweist. Die Zinserträge in Höhe von 112.000 Euro wurden durch einen höheren Zinsaufwand von 160.000 Euro reduziert, was in einem negativen Nettozins von -23.000 Euro resultierte.

Bilanz

In der Bilanz bleibt Thyssenkrupp weiterhin herausgefordert, da die hohen Herstellungskosten und die niedrigen Umsatzzahlen das Eigenkapital erheblich beanspruchen. Detaillierte Angaben zu Eigenkapital und Verbindlichkeiten wurden nicht zur Verfügung gestellt, jedoch deutet die Liquiditätslage auf Schwierigkeiten hin, zukünftige Investitionen und operative Ausgaben ohne zusätzliche Fremdmittel zu decken. Angesichts der negativen Rentabilität und des insgesamt hohen Aufwands muss Thyssenkrupp möglicherweise Maßnahmen zur Reduktion der Betriebskosten und zur Optimierung der Kapitaleffizienz in Betracht ziehen, um langfristig wieder rentabel zu sein.

Charttechnische Analyse der thyssenkrupp AG

Basierend auf der Analyse der Tageskerzen zeigt der Trend der thyssenkrupp AG auf dem Daily Timeframe gemischte Signale. Langfristig bewegt sich der Trend in einem abwärts gerichteten Kanal, was auf eine schwächelnde Marktentwicklung hindeutet. Für die mittelfristige Perspektive zeigen die Indikatoren ebenfalls einen abwärts gerichteten Trend, was besorgniserregend für Investoren sein könnte, die an einem nachhaltigeren Wachstum interessiert sind. Auf der kurzfristigen Ebene hingegen ist der Trend aufwärts gerichtet, was auf eine mögliche vorübergehende Erholung des Kurses hindeutet. Das Momentumsignal ist ebenfalls aufwärtsgerichtet, was in Kombination mit dem kurzfristigen Trend auf eine temporäre Kaufgelegenheit hinweist.

RSI und Divergenzen

Ein bedeutendes Signal wird durch die RSI-Analyse deutlich. Der RSI liegt aktuell bei 53,23, was auf eine moderate Marktstimmung hindeutet. Eine bearische Divergenz zwischen dem RSI und dem Kursverlauf ist jedoch erkennbar. Der RSI erreicht höhere Hochs, während die Aktie selbst niedrigere Hochs bildet. Solch eine Divergenz könnte eine bevorstehende Trendumkehr nach unten signalisieren, da das Kaufinteresse möglicherweise abnimmt, selbst während der RSI steigt. Diese Divergenz ist ein wichtiges Warnsignal, das von Anlegern beachtet werden sollte.

Gleitende Durchschnitte

Die gleitenden Durchschnitte (GDs) zeigen ebenfalls eine gemischte Marktmeinung. Der Kurs liegt unter der 200-Perioden-SMA und der 100-Perioden-SMA, was auf einen eher bärischen langfristigen und mittelfristigen Trend hinweist. Im Gegensatz dazu liegt der Kurs über der 50-Perioden-SMA, was kurzfristig positiv zu werten ist. Diese Divergenz zwischen den verschiedenen SMA-Niveaus könnte zu Unsicherheiten führen und Anleger dazu anregen, weitere Bewegungen abzuwarten, bevor sie eine kauf- oder verkaufsorientierte Entscheidung treffen.

Exponentielle Gleitende Durchschnitte (EMA)

Das kürzliche Szenario, in dem die EMA(8) die EMA(21) von unten nach oben kreuzt, ist ein weiterer Indikator für eine kurzfristige bullishe Entwicklung. Dieses Kreuzen kann als Kaufsignal interpretiert werden, da es typischerweise darauf hinweist, dass die kurzfristige Kaufkraft zunimmt. Anleger sollten jedoch vorsichtig sein, da der übergeordnete Trend weiterhin bearish ist und dies zu einem potenziellen Risiko führen kann, falls sich der Markt erneut gegen die Käufer wendet.

Volatilität und ADX

Der Average True Range (ATR) von 0,14 weist auf eine geringe Volatilität hin, was darauf hindeutet, dass sich der Kurs in einem relativ stabilen Umfeld bewegt und keine großen Preisbewegungen zu erwarten sind. Der Average Directional Index (ADX) von 18,69 deutet darauf hin, dass der Trend nicht besonders stark ist. Ein ADX-Wert unter 20 gilt oft als Indikator für einen trendlosen Markt; in diesem Kontext sollten Anleger eher auf kurzfristige Bewegungen und nicht auf langfristige Positionen fokussieren.

Fazit:

Thyssenkrupp befindet sich in einer Phase großer Herausforderungen. Die jüngste Analyse der Gewinn- und Verlustrechnung zeigt, dass das Unternehmen auf operativer Ebene unter Druck steht, die Rentabilität aufrechtzuerhalten. Der Gesamtumsatz ist stabil, aber das Bruttoergebnis und der Betriebsgewinn bleiben durch hohe Herstellungskosten und betriebliche Aufwendungen erheblich belastet. Dies führt zu einem insgesamt negativen Ergebnis und wirft Fragen auf, wie erfolgreich Thyssenkrupp sich in einem dynamischen Markt behaupten kann.

Die finanzielle Entwicklung des Unternehmens ist durchweg von negativen Kennzahlen geprägt, wie das EPS und der negative Zinsertragsaufwand zeigen. Die Belastungen durch die hohen Aufwandspositionen und eine gestiegene Steuerlast führen zu einer schwachen Ertragslage, die nur wenig Spielraum für schnelle Erholungen bietet. Hier sind Maßnahmen zur Optimierung der Kapitaleffizienz und zur gezielten Reduktion der Betriebskosten nötig, um das Unternehmen auf einen nachhaltigeren Wachstumspfad zurückzubringen.

Die Rentabilitätskennzahlen verdeutlichen die derzeitige Schwäche: Ein negatives EBIT und ein nur geringfügig positives EBITDA trotz Abschreibungsbereinigungen signalisieren eine eingeschränkte operative Leistungsfähigkeit. Obwohl das Unternehmen kurzfristig auf Effizienzsteigerungen setzen könnte, bleibt der langfristige Ausblick fragil, da Thyssenkrupp weiterhin mit einer negativen Nettorendite operiert. Anleger könnten die bestehende Schwäche des Marktes als Zeichen sehen, dass strukturelle Veränderungen notwendig sind, um nachhaltige Wertsteigerung zu generieren.

Insgesamt weist auch die technische Analyse auf eine unsichere Lage hin. Ein kurzfristig aufwärtsgerichteter Kursverlauf und ein Momentum-Anstieg lassen auf eine temporäre Erholung schließen, während das langfristige Bild durch Abwärtstrends und bearische Divergenzen geprägt ist. Die technischen Indikatoren signalisieren insgesamt, dass Vorsicht geboten ist. Anleger könnten deshalb geneigt sein, ihre Positionen zu überprüfen und kurzfristige Chancen abzuwägen, anstatt auf langfristige Stabilität zu setzen.

Weitere Artikel über das Thema

Die Trump-Rally: Populismus treibt die Börsen – doch die Gefahr wächst

Silber: Der unterschätzte Überflieger mit Potenzial

Trump befeuert Bitcoin: Kryptowährung erreicht Rekordhoch von über 106.000 Dollar

Gold: Der ewige Gewinner in unsicheren Zeiten

Tesla: Der Traum vom Technologiegiganten – Was kommt als Nächstes?

Super Micro Computer: Zwischen Rettung und Risiko – wie lange hält die Erleichterung an?

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.