| Johnson & Johnson Aktie ISIN : US4781601046 Börse : NYSE Sektor : Pharma |

Johnson & Johnson, ein Name, der weltweit für Qualität und Innovation steht, hat in den letzten Jahren beeindruckende Fortschritte in Umsatzwachstum und Rentabilität erzielt. Doch hinter den soliden Fundamentaldaten verbirgt sich eine spannende technische Analyse, die Anleger aufhorchen lässt. Ist die Aktie trotz der soliden finanziellen Performance kurzfristig überbewertet?

Welche Signale senden die gleitenden Durchschnitte und das Handelsvolumen? Erfahren Sie, warum jetzt der perfekte Zeitpunkt sein könnte, um in die Marktbewegungen von Johnson & Johnson einzutauchen, und wie Sie durch strategische Short-Trades von den aktuellen Trends profitieren können. Bleiben Sie dran, um tiefere Einblicke in die faszinierende Dynamik dieses Finanzriesen zu gewinnen.

Fundamentale Analyse

Umsatzentwicklung und Profitabilität

Johnson & Johnson zeigte in den letzten sieben Jahren eine robuste Umsatzentwicklung, wobei der Umsatz von 76,45 Milliarden USD im Jahr 2017 auf 94,94 Milliarden USD im Jahr 2022 stieg. Ein bemerkenswerter Umsatzrückgang auf 85,16 Milliarden USD war jedoch im Jahr 2023 zu verzeichnen. Trotz dieser Schwankungen konnte das Unternehmen seine Profitabilität erheblich steigern, wie der Anstieg des Ergebnisses vor Steuern (EBT) von 17,67 Milliarden USD im Jahr 2017 auf beeindruckende 36,89 Milliarden USD im Jahr 2023 zeigt.

JETZT KOSTENFREI!

Entdecken Sie das Potenzial Ihrer Wunschaktie!

Jetzt exklusiv auf unserem Finanzportal: Lassen Sie unsere Experten Ihre Wunschaktie analysieren – kostenfrei für Sie!

✔ Charttechnische Auswertung: Erkennen Sie die besten Einstiegs- und Ausstiegspunkte.

✔ Fundamentalanalyse: Verstehen Sie die wahren Stärken und Risiken des Unternehmens.

✔ KI-gestützte Handelsszenarien: Seien Sie für jede Marktlage bestens vorbereitet.

Ihre Meinung zählt! Nutzen Sie diese einmalige Chance und reichen Sie Ihre Wunschaktie kostenfrei ein. Ihre Analyse wird schon bald auf unserem Portal veröffentlicht!

Jahresüberschuss und Dividendenausschüttungen

Der Jahresüberschuss von Johnson & Johnson schwankte stark in den betrachteten Jahren. Während 2017 nur 1,3 Milliarden USD erwirtschaftet wurden, erreichte der Überschuss 2023 einen Höhepunkt von 35,15 Milliarden USD. Die Dividendenausschüttungen stiegen kontinuierlich von 8,94 Milliarden USD im Jahr 2017 auf 11,91 Milliarden USD im Jahr 2023, was die beständige Kapitalrückführung an die Aktionäre unterstreicht.

Bilanzanalyse: Aktiva und Passiva

Die Bilanz von Johnson & Johnson weist stabile und wachsende Vermögenswerte auf. Das Umlaufvermögen stieg von 43,09 Milliarden USD im Jahr 2017 auf 60,98 Milliarden USD im Jahr 2021, bevor es auf 53,50 Milliarden USD im Jahr 2023 zurückging. Die langfristigen Vermögenswerte zeigten eine ähnliche Entwicklung, mit einem Höhepunkt von 132,08 Milliarden USD im Jahr 2022.

Auf der Passivseite stiegen die Gesamtverbindlichkeiten von 97,14 Milliarden USD im Jahr 2017 auf 110,57 Milliarden USD im Jahr 2022, bevor sie 2023 auf 98,78 Milliarden USD sanken. Das Eigenkapital des Unternehmens blieb relativ stabil, wobei es im Jahr 2023 68,77 Milliarden USD erreichte. Die Eigenkapitalquote verbesserte sich von 38,24% im Jahr 2017 auf über 41% in den letzten drei Jahren, was auf eine stärkere Eigenkapitalbasis hinweist.

Aktienkennzahlen und Marktkapitalisierung

Die Gewinnentwicklung je Aktie (EPS) zeigte erhebliche Schwankungen. Der unverwässerte Gewinn je Aktie stieg von 0,48 USD im Jahr 2017 auf 7,94 USD im Jahr 2021, um 2023 auf -8,77 USD abzufallen. Diese Volatilität spiegelt sich auch im verwässerten Gewinn je Aktie wider, der 2023 einen Spitzenwert von 13,72 USD erreichte. Die Dividende je Aktie stieg stetig von 3,32 USD im Jahr 2017 auf 4,70 USD im Jahr 2023.

Die Marktkapitalisierung von Johnson & Johnson wuchs von 383,57 Milliarden Euro im Jahr 2017 auf 470,58 Milliarden Euro im Jahr 2022, bevor sie 2023 auf 401,32 Milliarden Euro sank. Die Bewertungskennzahlen wie KGV und KBV reflektieren die Profitabilität und die Buchwertentwicklung, wobei das KGV im Jahr 2023 negativ wurde.

Rentabilität und Effizienz

Die Umsatzrendite von Johnson & Johnson stieg von 1,70% im Jahr 2017 auf bemerkenswerte 41,28% im Jahr 2023, was eine signifikante Verbesserung der Betriebseffizienz zeigt. Die Eigenkapitalrendite folgte einem ähnlichen Muster, mit einem Anstieg auf 51,11% im Jahr 2023. Auch die Gesamtkapitalrendite verbesserte sich erheblich, was auf eine gesteigerte Rentabilität des Unternehmens hinweist.

Personalentwicklung und Produktivität

Die Mitarbeiterzahl von Johnson & Johnson wuchs von 134.000 im Jahr 2017 auf 155.800 im Jahr 2022, bevor sie 2023 auf 134.400 zurückging. Der Umsatz je Mitarbeiter zeigte eine kontinuierliche Steigerung, was auf eine höhere Effizienz und Produktivität hindeutet. Der Gewinn je Mitarbeiter erreichte 2023 einen Spitzenwert von 261.555 USD, was die effektive Nutzung des Humankapitals unterstreicht.

Exklusive Kauf- und Verkaufssignale für Ihre Assets.

Charttechnische Analyse

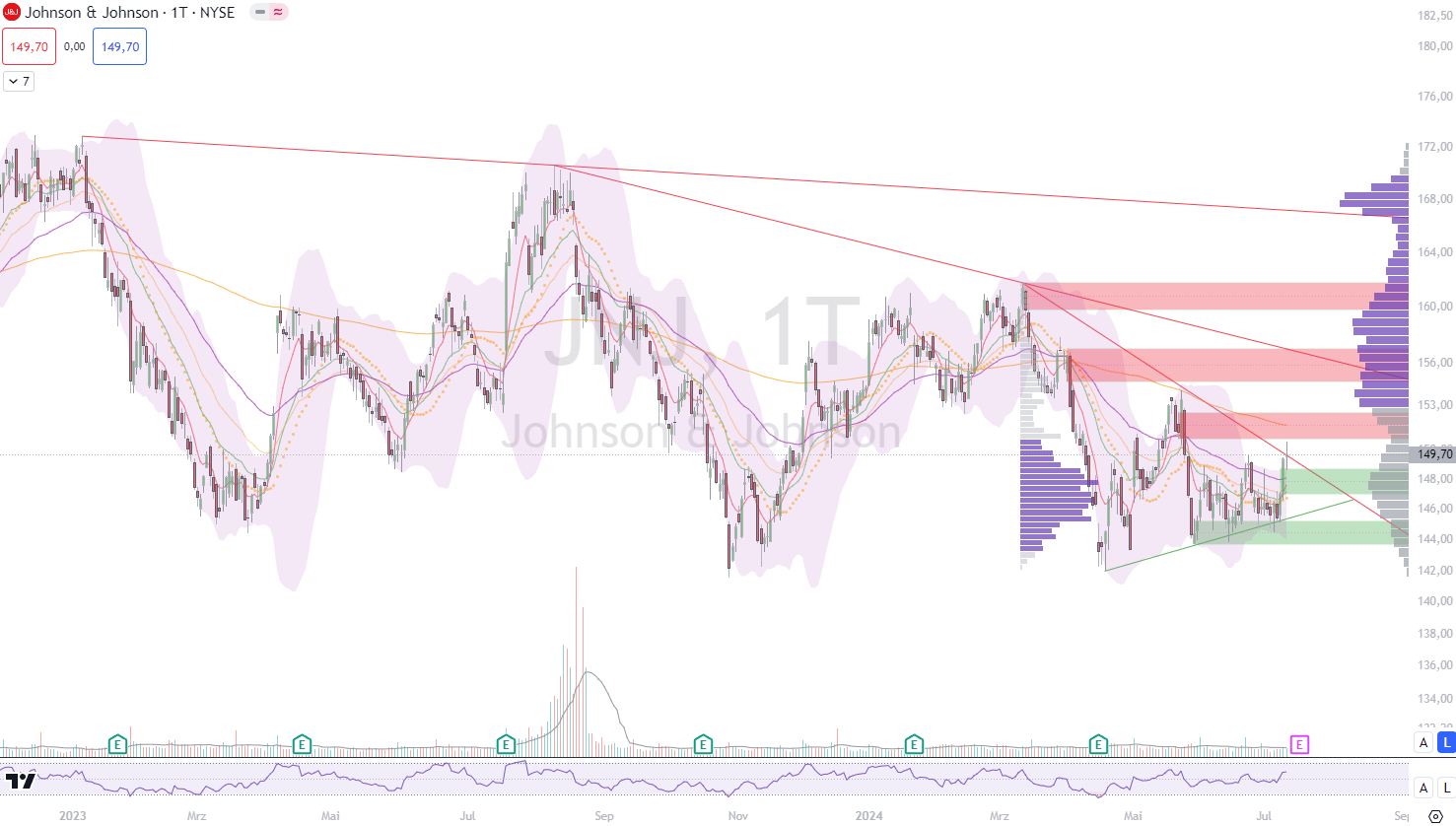

Aktuelle Kursentwicklung und Gleitende Durchschnitte

Der Aktienkurs von Johnson & Johnson liegt derzeit etwa 1,33 % unterhalb der 200er SMA, was auf eine allgemeine Schwäche im längerfristigen Trend hinweist. Die EMA’s für 8, 21, 34 und 55 befinden sich alle unterhalb der 200er SMA, was ein klares Signal für einen bestehenden Abwärtstrend darstellt. Die Anordnung der gleitenden Durchschnitte zeigt eine typische Bärenmarktstruktur, bei der die 200er SMA am höchsten liegt, gefolgt von der 55er EMA, der 8er EMA, der 34er EMA und schließlich der 21er EMA. Der aktuelle Kurs liegt zwischen der 200er SMA und der 55er EMA, was ein mögliches Widerstandsniveau nahelegt.

Bollinger Bänder und Relative Stärke

Der Aktienkurs befindet sich am oberen Rand der Bollinger Bänder, was darauf hinweist, dass der Kurs möglicherweise überkauft ist und eine Korrektur bevorstehen könnte. Der RSI liegt bei etwa 60,63, was noch nicht im überkauften Bereich ist, aber darauf hinweist, dass der Kurs nahe an diesem Zustand ist. Dies könnte bedeuten, dass die Aktie kurzfristig anfällig für eine Abwärtsbewegung ist, insbesondere wenn sie auf Widerstand stößt.

Volumen und Marktrichtung

Das Handelsvolumen der letzten Tage ist zunehmend, was darauf hindeutet, dass mehr Marktteilnehmer aktiv sind und möglicherweise die aktuelle Preisspanne bestätigen oder ablehnen. Ein steigendes Volumen kann oft als Bestätigung eines bestehenden Trends gesehen werden. Angesichts des aktuellen Volumens könnte dies die derzeitige Abwärtsbewegung verstärken.

Langfristige und Mittelfristige Trends

Das Big Picture zeigt eine klare Short-Richtung, die durch absteigende mittel und langfristige Trendlinien bestätigt wird. Die absteigenden Trendlinien signalisieren, dass sowohl langfristige als auch mittelfristige Investoren eine pessimistische Sicht auf die Aktie haben. Auf dem Tageschart sind tiefere Hochs und tiefere Tiefs zu sehen, was die Abwärtsdynamik weiter untermauert.

Fazit:

Johnson & Johnson hat in den letzten Jahren beeindruckende Fortschritte in Bezug auf Umsatzwachstum und Rentabilität gemacht. Trotz einiger Herausforderungen und Volatilitäten in bestimmten Finanzkennzahlen bleibt das Unternehmen finanziell solide aufgestellt und zeigt eine starke Kapitalrückführung an die Aktionäre. Die kontinuierliche Verbesserung der Effizienz und Produktivität des Unternehmens deutet auf eine nachhaltige positive Entwicklung in den kommenden Jahren hin.

Die technische Analyse der Johnson & Johnson Aktie hingegen deutet auf eine Fortsetzung des Abwärtstrends hin. Die Anordnung der gleitenden Durchschnitte, die Position des aktuellen Kurses innerhalb der Bollinger Bänder und der RSI deuten darauf hin, dass die Aktie kurzfristig überkauft ist und eine Korrektur bevorstehen könnte. Das zunehmende Volumen bestätigt die Marktrichtung, und die absteigenden Trendlinien auf mittelfristiger und langfristiger Basis verstärken die negative Perspektive. Anleger sollten Vorsicht walten lassen und mögliche Widerstandsniveaus im Auge behalten, um fundierte Entscheidungen zu treffen.

Das Big Picture der Aktie ist eindeutig short, weshalb auch Short-Trades favorisiert werden. An charttechnisch relevanten Stellen suchen wir nach Einstiegsmöglichkeiten für Short-Positionen. Eine Möglichkeit, einen Short-Trade einzugehen, wäre zum Beispiel an der Widerstandszone des Referenz-Hochs im Bereich der 200er SMA. Die Voraussetzung für diesen Trade wären eine negative Kerze mit einem Schlusskurs unter einer positiven Kerze und erhöhtem Volumen im Vergleich zum Vortag. Der Stop wird über dem Referenz-Hoch und über der 200er SMA platziert.

Zusammengefasst zeigt die fundamentale Analyse ein robustes und finanziell starkes Unternehmen, während die technische Analyse kurzfristig eine bärische Tendenz aufweist. Dies stellt eine interessante Situation für Trader dar, die an charttechnisch relevanten Stellen nach Short-Einstiegen suchen. Durch das Platzieren von Short-Trades an den Widerstandsbereichen, insbesondere nahe der 200er SMA, können Marktteilnehmer potenziell von der gegenwärtigen Marktdynamik profitieren.

Weitere Artikel zum Thema

Verborgene Chancen oder Risiken im Schatten der Pharmaindustrie? Eine tiefgehende Analyse der Sanofi-Aktie!

Kurzfristige Chancen oder langfristiges Risiko? Ein tiefer Blick auf die Sartorius-Aktie

Bayer AG: Zwischen Umsatzrekorden und Nettoverlust – Was erwartet Anleger wirklich?

Eli Lilly gegen Hims & Hers: Hat der Pharmariese den Aufstieg des aufstrebenden Start-ups gestoppt?

Medigene AG: Quartalszahlen Q2/2024 im Fokus – Eine kritische Analyse

Fresenius Medical Care: Stabile Dividenden, aber trübe Aussichten – Wie riskant ist die Aktie ?

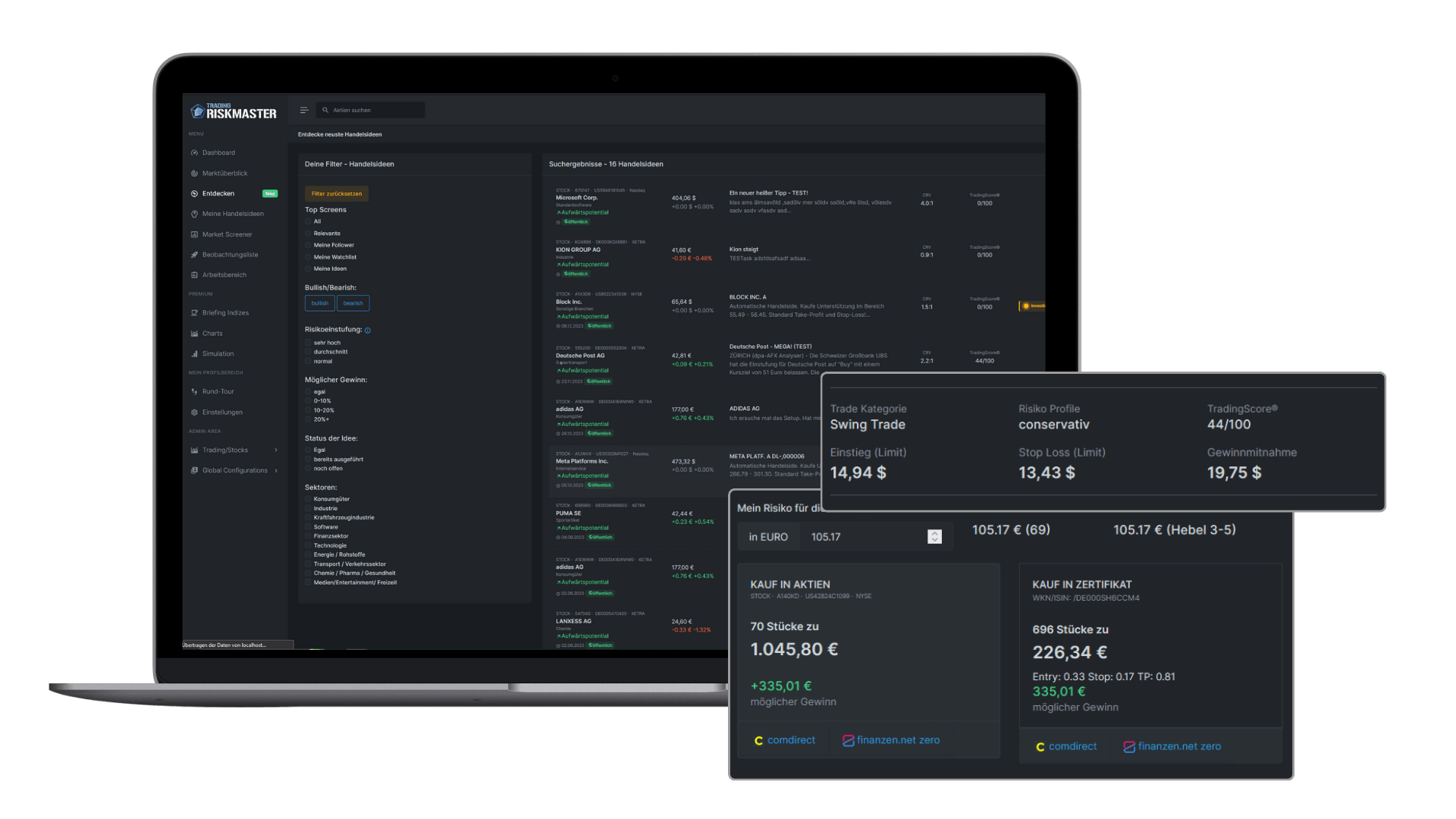

Verbessern Sie jetzt Ihre Trading-Erfolge mit unserer KI-Analyse!

Schließen Sie sich den vielen Tradern an, die bereits durch unsere Plattform ihre Gewinnraten um durchschnittlich 20% steigern konnten. Warten Sie nicht länger, profitieren Sie von präzisen, datenbasierten Handelsempfehlungen und erhalten Sie regelmäßige Updates direkt in Ihr E-Mail-Postfach.

DISCLAIMER

Bitte beachten Sie, dass die hier bereitgestellten Informationen und Analysen lediglich zu Informationszwecken dienen und keinesfalls als Anlageberatung, Kauf- oder Verkaufsempfehlungen zu verstehen sind. Diese Übersicht stellt keine Aufforderung zum Handeln dar. Jede Investitionsentscheidung sollte auf einer umfassenden persönlichen Analyse basieren und individuelle Risikofaktoren berücksichtigen. Es wird empfohlen, professionelle Beratung einzuholen, bevor Sie finanzielle Entscheidungen treffen. Die hier präsentierten Daten und Meinungen spiegeln ausschließlich den aktuellen Wissensstand und die persönliche Einschätzung zum Zeitpunkt der Erstellung wider. Finanzmärkte sind dynamisch und Investitionen bergen Risiken, die sorgfältig geprüft werden sollten.

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.