EZB-Sitzung: Zinssenkung wahrscheinlich

In der kommenden Woche richtet sich der Blick der Märkte auf die Entscheidung der Europäischen Zentralbank (EZB), die nach übereinstimmenden Marktprognosen die Zinsen um 25 Basispunkte senken wird. Diese Erwartung wird durch rückläufige Inflationszahlen und schwächere Einkaufsmanagerindizes gestützt. Äußerungen von EZB-Ratsmitgliedern, darunter Präsidentin Christine Lagarde, verstärken die Annahme, dass eine Zinssenkung bevorsteht. Sogar der für seine zurückhaltende Geldpolitik bekannte lettische Zentralbankchef Kazāks sprach sich jüngst in einem Interview für einen solchen Schritt aus. Auch Bundesbankpräsident Joachim Nagel zeigt sich offen für eine Lockerung der Geldpolitik.

Trotz der derzeit rückläufigen Inflation wird für das Jahresende ein Anstieg der Teuerungsrate erwartet. Die steigenden Löhne könnten den Inflationsdruck bei Dienstleistungen weiter anheizen. Angesichts dieser Faktoren gehen Analysten davon aus, dass die EZB nach der Sitzung im Oktober möglicherweise nur noch eine weitere Zinssenkung im Dezember und zwei im kommenden Jahr vornehmen wird.

Beruhigung der Märkte in Bezug auf Frankreichs Haushaltslage

Während Frankreichs hohe Staatsverschuldung zuletzt Bedenken auf den Finanzmärkten auslöste, zeichnet sich nun eine Entspannung ab. Der vorgelegte Haushaltsentwurf für 2025 und die Anpassungen für 2024 sehen zwar weiterhin hohe Bruttoemissionen vor – mit geplanten 300 Milliarden Euro Staatsanleihen im nächsten Jahr –, doch soll das Defizit um 31 Milliarden Euro gesenkt werden. Dieser Plan, gekoppelt mit den bevorstehenden Überprüfungen durch Ratingagenturen im Oktober, könnte verhindern, dass die Spreads französischer Staatsanleihen in den kommenden Wochen aus ihrer Handelsspanne ausbrechen.

USA: Einzelhandelsumsätze im Fokus

In den Vereinigten Staaten wird der private Konsum weiterhin als wichtiger Wachstumstreiber betrachtet. Die Einzelhandelsumsätze für September, die kommende Woche veröffentlicht werden, gelten als entscheidender Indikator für die Einschätzung der Konsumnachfrage. Analysten gehen davon aus, dass die Amerikaner auch im vergangenen Monat weiterhin stark konsumiert haben, was auf ein solides Wachstum des privaten Verbrauchs im dritten Quartal um rund 3,0 % (annualisiert) hindeutet – ein Anstieg gegenüber dem zweiten Quartal (2,8 %). Insgesamt wird ein Wirtschaftswachstum von etwa 2,5 % erwartet.

Berichtssaison: Aktienmärkte im Spannungsfeld

Die Aktienmärkte dürften zunehmend von der beginnenden Berichtssaison beeinflusst werden. Während sich die mittelfristigen Aussichten für den DAX durch positive Konjunkturdaten aus den USA und Anzeichen einer expansiveren Politik in China verbessert haben, trübt der Ausblick für das Geschäftsjahr 2024 etwas ein. Insbesondere der Autosektor leidet unter nachlassenden Gewinnperspektiven. Analysten haben ihre Gewinnerwartungen für den DAX im letzten Quartal um 3,5 % gesenkt, was den deutschen Leitindex in der kommenden Woche belasten könnte.

Rentenmärkte: Zinssenkungserwartungen prägen Anleihemärkte

Am Anleihenmarkt haben sich die Zinserwartungen zuletzt stabilisiert. Die US-Arbeitsmarktdaten haben die Wahrscheinlichkeit einer Zinssenkung der Federal Reserve im November verringert, und der jüngste Anstieg der Renditen spiegelt dies wider. Die Inflationserwartungen sind ebenfalls auf einem stabilen Niveau, sodass die Renditen nächste Woche leicht zurückgehen könnten – vorausgesetzt, die kommenden Konjunkturdaten geben keine negativen Impulse. Ein weiterer Faktor bleibt der Ölpreis, der die Staatsanleiherenditen maßgeblich beeinflussen dürfte.

Euro und Dollar: Kursbewegungen unter Druck

Der Euro ist zuletzt unter Druck geraten, nachdem die Erwartungen an eine US-Zinssenkung nachgelassen haben. Mit einem aktuellen Niveau von rund 1,0950 US-Dollar könnte der Euro allerdings stabil bleiben, da eine Zinssenkung der EZB bereits weitgehend eingepreist ist. Größere Bewegungen am Devisenmarkt dürften daher vorerst ausbleiben.

Rohstoffe: China und Naher Osten im Blick

Die Rohstoffmärkte bleiben stark von der wirtschaftlichen Entwicklung in China geprägt. Sollte das chinesische Finanzministerium keine weiteren Maßnahmen zur Konjunkturförderung ergreifen, könnten die Preise für Industriemetalle weiter nachgeben. Auch auf den Ölmarkt wird die Situation in China entscheidenden Einfluss haben, wobei kurzfristig die geopolitischen Spannungen im Nahen Osten im Vordergrund stehen. Am Goldmarkt scheint die jüngste Korrektur hingegen weitgehend abgeschlossen zu sein, was auf eine Stabilisierung des Edelmetallpreises hindeutet.

Rückblick auf die vergangene Woche 41. KW

Aktienmärkte weltweit uneinheitlich

In der zweiten Oktoberwoche zeigten die globalen Börsen gemischte Ergebnisse. In den USA und Europa verzeichneten die Märkte im Vorfeld der wichtigen US-Inflationszahlen leichte Zuwächse, während die asiatischen Börsen durch eine hohe Volatilität geprägt waren. Nach einer Feiertagspause überraschten die chinesischen Festlandmärkte zunächst mit massiven Kursgewinnen – der CSI 300 stieg im Tagesverlauf um bis zu 10 %. Doch dieser Höhenflug hielt nicht lange an, da Zweifel an fiskalischen Stützungsmaßnahmen aufkamen. Infolgedessen schloss der CSI 300 die Woche mit einem Verlust ab, während Hongkong ebenfalls nachgab. Im Vergleich konnten die US-amerikanischen und europäischen Märkte Gewinne verzeichnen.

US-Inflationszahlen leicht über Erwartungen

Die mit Spannung erwarteten US-Inflationsdaten für September fielen etwas höher aus als erwartet: Die Verbraucherpreise stiegen um 0,2 % im Vergleich zum Vormonat, die Kernrate – ohne Berücksichtigung von Energie und Nahrungsmitteln – um 0,3 %. Beide Werte lagen um 0,1 Prozentpunkte über den Prognosen. Trotz dieser Zahlen blieb die Marktreaktion verhalten, da gleichzeitig schwächere Daten vom US-Arbeitsmarkt veröffentlicht wurden. Dies minderte die Erwartungen an eine weitere Zinserhöhung durch die Federal Reserve, auch wenn ein kleiner Zinsschritt von 25 Basispunkten noch immer im Raum steht.

Rentenmärkte setzen Renditeanstieg fort

An den Rentenmärkten setzte sich der Trend steigender Renditen fort. In Deutschland kletterten die Renditen zweijähriger Bundesanleihen um 19 Basispunkte auf 2,26 %, während zehnjährige Anleihen einen Anstieg um 12 Basispunkte verzeichneten. In den USA erreichten die Renditen zweijähriger und zehnjähriger Staatsanleihen fast die 4 %-Marke – ein weiterer Hinweis auf die Unsicherheit bezüglich der weiteren geldpolitischen Schritte der Fed.

Ölpreis stabil trotz Volatilität

Am Rohölmarkt blieb der Preis für Brent-Öl trotz eines insgesamt volatilen Handelsverlaufes relativ stabil. Auf Wochensicht legte der Preis nur geringfügig zu, wobei geopolitische Risiken und die wirtschaftliche Entwicklung in China eine entscheidende Rolle spielten.

Deutsche Rückversicherer profitieren von Hurrikan „Milton“

Der Hurrikan „Milton“, der in der vergangenen Woche die Küste Floridas traf, hat den deutschen Rückversicherern Auftrieb gegeben. Obwohl der Sturm erhebliche Schäden anrichtete und als Ereignis der Kategorie 3 eingestuft wurde, blieb das befürchtete Katastrophenszenario einer Kategorie 5 aus. Dies sorgte für Erleichterung an den Märkten, da Versicherer die zukünftigen Schäden durch Anpassungen der Prämien kompensieren könnten.

Deutsche Telekom und Bayer im Blick

Die Deutsche Telekom konnte ihre Anleger am Kapitalmarkttag erfreuen, indem sie eine Rekorddividende von 0,90 Euro pro Aktie ankündigte. Die Aktie erreichte daraufhin ein neues Allzeithoch. Im Gegensatz dazu stand Bayer unter Druck: Ein US-Gericht nahm einen Revisionsantrag im PCB-Fall an, was das Risiko potenziell hoher Entschädigungszahlungen wieder in den Vordergrund rückte und die Aktie ins Minus drückte.

Berichtssaison startet – S&P 500 auf Rekordniveau

Die Quartalsberichterstattung startete in der vergangenen Woche mit dem Lebensmittelriesen PepsiCo, der durch einen verbesserten Produktmix die Gewinnerwartungen übertraf. Der S&P 500 markierte ein neues Rekordhoch bei knapp 5.800 Punkten. Ölkonzerne wie ExxonMobil gerieten angesichts schwächerer Raffineriemargen zwar unter Druck, doch der Kurs von ExxonMobil konnte trotz eines Gewinnrückgangs zulegen, da die negativen Erwartungen bereits eingepreist waren. Die Berichtssaison nimmt nun Fahrt auf, mit Banken wie Wells Fargo und JPMorgan, die nach Redaktionsschluss ihre Zahlen veröffentlichten und als Indikatoren für den weiteren Verlauf der Earnings Season dienen.

Exklusive Kauf- und Verkaufssignale für Ihre Assets.

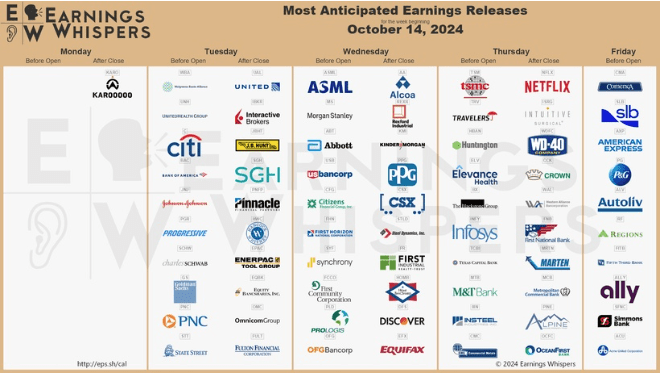

Ausblick auf die kommende Woche – 42.KW 2024

In der kommenden Woche vom 14 bis 18.Oktober 2024 stehen wieder bedeutende Unternehmensberichte an. Die umfassende Earnings Whispers-Übersicht bietet wie gewohnt einen detaillierten Einblick.

In der kommenden Woche stehen sowohl auf Unternehmens- als auch auf Konjunkturseite zahlreiche wichtige Ereignisse an, die die Finanzmärkte beeinflussen könnten. Die Berichtssaison läuft auf Hochtouren, mit einer Vielzahl an Quartalszahlen von globalen Konzernen, während bedeutende makroökonomische Daten aus China, den USA und Europa erwartet werden. Hier ein Überblick über die wichtigsten Termine und Ereignisse für die Woche vom 14. bis 18. Oktober.

Montag 14. Oktober

Der Start in die Woche bringt einige spannende Unternehmenszahlen und makroökonomische Daten. Am Vormittag veröffentlicht das schwedische Industrieunternehmen Sandvik seine Zahlen für das dritte Quartal. In den USA folgen dann Bank of New York Mellon und Bank of America mit ihren Quartalsberichten, bevor Rio Tinto in Großbritannien am späten Abend seinen Umsatz für das dritte Quartal präsentiert.

Auf der makroökonomischen Seite steht die chinesische Handelsbilanz für September im Fokus. Zudem werden in Japan endgültige Daten zur Industrieproduktion sowie der Dienstleistungsindex für August veröffentlicht. Aus Europa kommen am Vormittag die Verbraucherpreise aus Italien, während in den USA der Empire State Index für Oktober aufschlussreiche Informationen zur Lage im verarbeitenden Gewerbe bieten dürfte.

Dienstag 15. Oktober

Am Dienstag veröffentlicht der Schweizer Pharmakonzern Roche seinen 9-Monatsumsatz, gefolgt von den US-Banken Johnson & Johnson und Goldman Sachs, die ihre Quartalsergebnisse präsentieren. Ebenfalls interessant sind die Zahlen von Netflix und BHP Group in der Nacht.

Wirtschaftlich liegt der Schwerpunkt am Morgen auf den chinesischen Daten: BIP-Zahlen für das dritte Quartal, Industrieproduktion und Einzelhandelsumsätze für September. Europa liefert Daten zu den Kfz-Neuzulassungen für September, während in den USA die Industrieproduktion und die Kapazitätsauslastung für September erwartet werden.

Mittwoch 16. Oktober

Zur Wochenmitte rückt die Berichtssaison in den Fokus, mit den Quartalszahlen von Sartorius, ASML Holding, Nestle, und später am Tag von Procter & Gamble und Tesla. Auch die Deutsche Börse und IBM legen am Abend ihre Ergebnisse vor.

Wirtschaftlich sind die Verbraucherpreise aus Großbritannien und der Eurozone für September von besonderer Bedeutung, ebenso wie die Daten zu den Baubeginnen und Baugenehmigungen in den USA. Das Beige Book der Fed wird zusätzlich zur Markteinschätzung beitragen.

Donnerstag 17. Oktober

Der Donnerstag startet mit den Quartalszahlen von Schindler, ABB, Nokia und Ericsson in Europa. Im Laufe des Tages folgen Berichte von American Airlines, Philip Morris und AT&T in den USA. Auch Vivendi und L’Oréal liefern wichtige Umsatzberichte für das dritte Quartal.

Konjunkturseitig stehen in Japan die Handelsbilanz und in Deutschland die Erzeugerpreise für September an. Zudem veröffentlicht die US-Notenbank ihre wöchentlichen Daten zu den Erstanträgen auf Arbeitslosenhilfe.

Freitag 18. Oktober

Zum Wochenausklang präsentieren Unternehmen wie Sika, EssilorLuxottica, Metro und Villeroy & Boch ihre Quartals- oder Umsatzdaten. In den USA stehen die Berichte von Schlumberger, American Express und Verizon Communications im Mittelpunkt.

Wirtschaftlich stehen in Großbritannien die Daten zum Einzelhandelsumsatz für September sowie das Verbrauchervertrauen im Fokus. Auch in Polen werden Einzelhandelsumsätze gemeldet, und die Eurozone veröffentlicht ihre ersten Schätzungen zum Verbrauchervertrauen für Oktober.

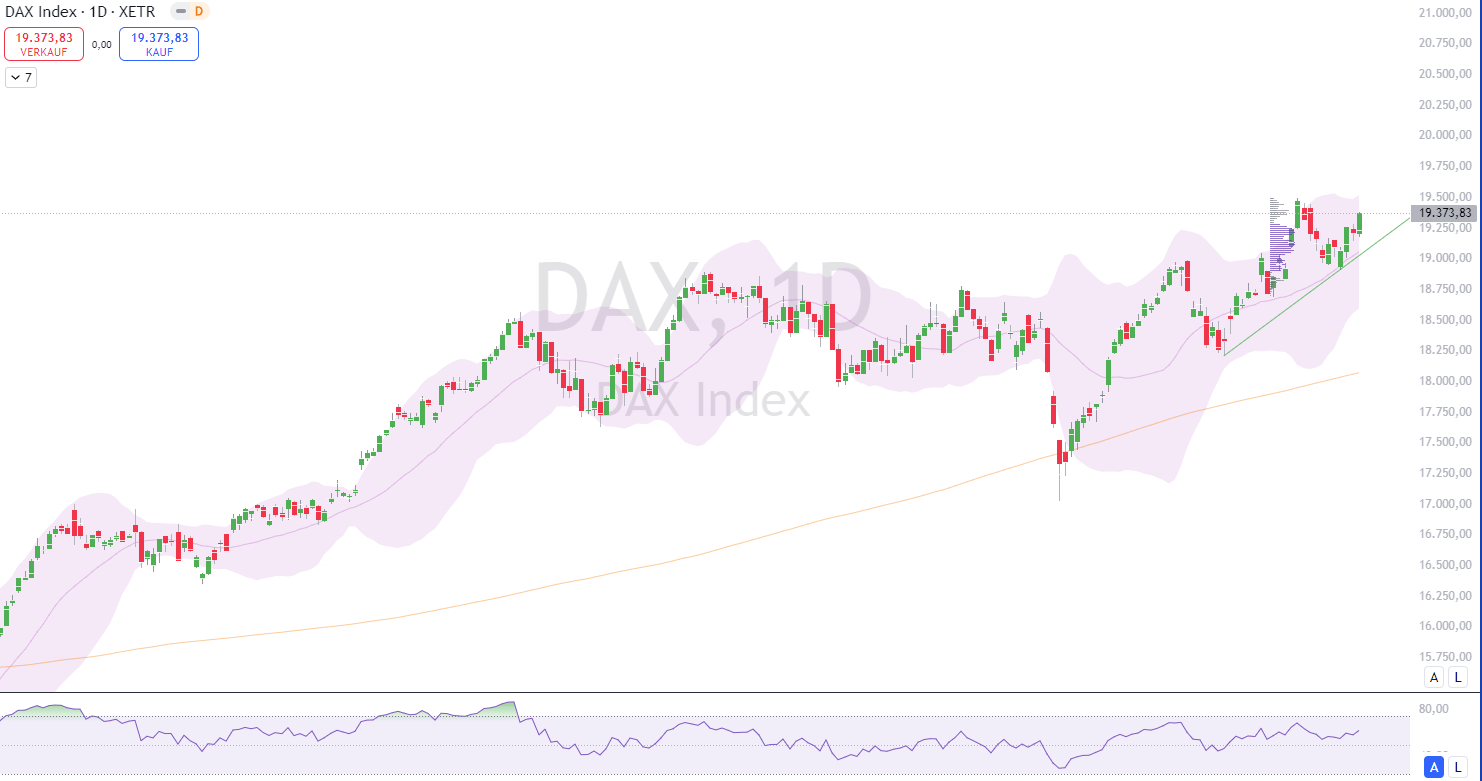

DAX

Der DAX hat sich in den letzten Wochen positiv entwickelt und nähert sich wieder seinem Allzeithoch. Getrieben von einem erfolgreichen Start der Quartalsberichtssaison konnte der deutsche Leitindex zuletzt deutlich zulegen. Trotz der anhaltenden Unsicherheiten an den Finanzmärkten scheinen die Unternehmensgewinne die Anleger zu beruhigen, während das Thema Zinspolitik vorerst in den Hintergrund gerückt ist. Nun bleibt abzuwarten, ob die anstehenden Unternehmenszahlen dem DAX weiteren Auftrieb verleihen können.

DAX nähert sich erneut Allzeithoch: Berichtssaison bringt Aufwind

Der deutsche Aktienmarkt konnte in der vergangenen Woche deutlich zulegen und nähert sich wieder seinem Rekordhoch. Nach einem starken Start der Berichtssaison schloss der DAX am Freitag mit einem Plus von 0,85 Prozent bei 19.373 Punkten. Auf Wochensicht legte der Leitindex um 1,3 Prozent zu und rückt damit in greifbare Nähe zu seinem historischen Höchststand von 19.492 Punkten, der Ende September erreicht wurde.

Berichtssaison als neuer Fokus

Mit dem Beginn der Quartalsberichterstattung der Unternehmen haben sich die Anleger vorerst vom Zinsthema abgewandt. Stattdessen richtet sich der Fokus nun auf die Unternehmensgewinne, die in den kommenden Wochen gemeldet werden. Die ersten Quartalszahlen aus den USA, vor allem von den Großbanken, lieferten bereits positive Signale. Sowohl JPMorgan als auch Wells Fargo konnten mit überraschend starken Ergebnissen aufwarten, besonders im Investmentbanking, was den Markt insgesamt beflügelte. Der Dow Jones und der S&P 500 erreichten daraufhin neue Höchststände.

Laut Jochen Stanzl, Chefanalyst von CMC Markets, wird die Berichtssaison von vielen Investoren als willkommene Abwechslung zur bisherigen Fokussierung auf die Zinspolitik angesehen. „Die Erwartungen an das Gewinnwachstum der Unternehmen sind seit dem Sommer deutlich gesunken, was den Unternehmen Spielraum für positive Überraschungen gibt“, erklärt Stanzl. Aktuell rechnet man im Durchschnitt nur noch mit einem Gewinnwachstum von gut vier Prozent, nachdem die Erwartungen noch im Sommer deutlich höher lagen.

Stabilisierung des Euro gegenüber dem US-Dollar

Nach einer Phase anhaltender Verluste gegenüber dem US-Dollar konnte sich der Euro zuletzt stabilisieren. Am Freitagabend notierte die Gemeinschaftswährung bei 1,0933 US-Dollar und damit nahezu unverändert. Am Tag zuvor war der Euro auf seinen niedrigsten Stand seit August gefallen, als er zeitweise bis auf 1,09 US-Dollar absackte. Dennoch scheint die Talfahrt vorerst gestoppt zu sein.

Insgesamt bleibt die Aufmerksamkeit der Anleger in den kommenden Tagen auf die Unternehmensberichte gerichtet. Die Frage, wie viel Optimismus bereits in den Aktienkursen enthalten ist, wird dabei weiterhin entscheidend sein. Sollte es den Unternehmen gelingen, die reduzierten Erwartungen zu übertreffen, könnte dies den DAX weiter in Richtung neuer

Fazit

Die Märkte blicken gespannt auf die nächste Entscheidung der Europäischen Zentralbank (EZB), bei der eine Zinssenkung von 25 Basispunkten erwartet wird. Niedrige Inflationszahlen und schwächere Konjunkturdaten haben die Grundlage für diesen Schritt geschaffen, und auch führende EZB-Vertreter wie Präsidentin Christine Lagarde signalisieren Zustimmung. Selbst traditionell zögerliche Stimmen, wie die des lettischen Zentralbankchefs Kazāks, unterstützen diese Aussicht.

Obwohl die Inflation zuletzt rückläufig war, rechnen Experten mit einem erneuten Anstieg gegen Jahresende. Vor allem höhere Löhne könnten die Preisentwicklung im Dienstleistungssektor weiter unter Druck setzen. Infolgedessen erwarten Analysten, dass die EZB nach der Oktober-Sitzung möglicherweise nur noch eine weitere Zinssenkung im Dezember und zwei weitere im kommenden Jahr vornehmen wird, um auf dieses Umfeld zu reagieren.

Eine Zinssenkung könnte die Rentenmärkte entlasten. Die Renditen sind zuletzt stark gestiegen, doch die Erwartungen an eine Lockerung der Geldpolitik könnten diese Tendenz umkehren. Sollte die EZB den Schritt vollziehen, ist mit einer Stabilisierung oder gar einem Rückgang der Anleiherenditen zu rechnen, sofern keine überraschenden negativen Konjunkturdaten folgen.

Der Euro hat zuletzt unter dem Druck der gestiegenen US-Zinserwartungen gelitten, doch eine bevorstehende Zinssenkung der EZB ist bereits weitgehend eingepreist. Daher dürften die Devisenmärkte nur moderate Reaktionen zeigen, solange keine unerwarteten geldpolitischen Entwicklungen eintreten.

Weitere Artikel zum Thema

Wochenausblick Finanzmärkte: 15. KW (07.04. bis 11.04.2025)

Wochenausblick Finanzmärkte: 14. KW (31.03. bis 04.04.2025)

Wochenausblick Finanzmärkte: 05. KW (27. bis 31.01.2025)

Wochenausblick Finanzmärkte: 06. KW (03. bis 07.02.2025)

Wochenausblick Finanzmärkte: 07. KW (10. bis 15.02.2025)

Wochenausblick Finanzmärkte: 08. KW (17. bis 22.02.2025)

Verbessern Sie jetzt Ihre Trading-Erfolge mit unserer KI-Analyse!

Schließen Sie sich den vielen Tradern an, die bereits durch unsere Plattform ihre Gewinnraten um durchschnittlich 20% steigern konnten. Warten Sie nicht länger, profitieren Sie von präzisen, datenbasierten Handelsempfehlungen und erhalten Sie regelmäßige Updates direkt in Ihr E-Mail-Postfach.

Weitere Informationen:

DISCLAIMER

Bitte beachten Sie, dass die hier bereitgestellten Informationen und Analysen lediglich zu Informationszwecken dienen und keinesfalls als Anlageberatung, Kauf- oder Verkaufsempfehlungen zu verstehen sind. Diese Übersicht stellt keine Aufforderung zum Handeln dar. Jede Investitionsentscheidung sollte auf einer umfassenden persönlichen Analyse basieren und individuelle Risikofaktoren berücksichtigen. Es wird empfohlen, professionelle Beratung einzuholen, bevor Sie finanzielle Entscheidungen treffen. Die hier präsentierten Daten und Meinungen spiegeln ausschließlich den aktuellen Wissensstand und die persönliche Einschätzung zum Zeitpunkt der Erstellung wider. Finanzmärkte sind dynamisch und Investitionen bergen Risiken, die sorgfältig geprüft werden sollten.

![]()

Newsletter für NEUE Analysen!

Melden Sie sich jetzt bei unserem KOSTENLOSEN Newsletter an. Hiermit erhalten Sie tagesaktuelle Analysen und Auswertungen um Ihren Börsenhandel noch erfolgreicher zu machen! Einfach abonieren und 3x wöchentlich die neusten Analysen in Ihr E-Mail-Postfach.